BTC/HKD-3.66%

BTC/HKD-3.66% ETH/HKD-4.08%

ETH/HKD-4.08% LTC/HKD-2.54%

LTC/HKD-2.54% ADA/HKD-5.63%

ADA/HKD-5.63% SOL/HKD-7.59%

SOL/HKD-7.59% XRP/HKD-5.37%

XRP/HKD-5.37%要點總結:

1.DeFi概念(Decentralized Finance,去中心化金融)持續火熱,DEFI中的生態鎖定總資金從2020年年初的6.8億美元至2021年8月增長至804.1億美元,目前已增長17,700%。

2.隨著DeFi現象級的大爆發,越來越多用戶投入流動性挖礦的熱潮。AMM 機制造成的無常損失是投入挖礦時機的重要考慮因素。

3.根據具體計算,假設我們在以太坊價格2000u時投入流動性挖礦,當價格單邊上漲至3048U時,流動性損失為2.18%(不考慮手續費因素);假設以太坊的流動性挖礦年化收益為30%,此時大概需要1個月的挖礦收益才能彌補流動性損失;

4.假設以太坊價格并非單邊上漲而是震蕩,當價格趨近于初始價格時,無常損失也會大大減少;

5.因此,假設預計未來幾天價格波動劇烈,并且維持單邊上漲,不妨等待價格略為平穩后,再將資產投入流動性挖礦。

DeFi平臺dAMM宣布在Token銷售輪中完成200萬美元融資:金色財經報道,機構DeFi借貸平臺dAMM Finance已完成一輪 200 萬美元的私人代幣銷售。本輪參與者包括Prismatic、WOO Network、LedgerPrime、Fischer8、Concave、Berachain和System 9, Inc。[2022/9/27 5:55:17]

6.此外,由于AMM機制下做市商會自動與市場一般交易者做出相反的行為,越漲越賣,越跌越買;一定程度上AMM機制幫助散戶做市商實現了定投(或是固定賣出):用戶會發現隨著價格單邊上漲或下跌后,價格上漲的資產(如ETH)數量減少,而價格相對下跌的資產(如USDT)數量不斷增加。

隨著DeFi現象級的大爆發,越來越多用戶投入流動性挖礦的熱潮。筆者在參與流動性挖礦時,除了考慮挖礦的年化收益,協議的安全性(智能合約風險、項目是否開源、代碼是否經過審計)外,AMM 機制造成的無常損失也是重要的考慮因素,以此決定投入挖礦的時機。

Ripple希望通過AMM功能為XRPL帶來巨大的DeFi潛力:金色財經報道,Ripple目前正在考慮為其網絡添加自動做市商(AMM)功能。根據Github,正在討論0030 XLS-30d提案,該提案旨在為XRPL區塊鏈引入AMM。這被認為對該網絡具有巨大的潛力。(U.Today)[2022/7/4 1:50:21]

AMM機制下流動性供應商有 4 個方面損益:

1.鏈上轉賬 Gas 費用

2.流動性挖礦收益

3.價格波動損益

4.AMM 機制造成的無常損失

本文將著重從AMM機制下的無常損失部分展開,分析流動性挖礦投入的時機。

AMM自動做市商的核心做市公式為X*Y=K。

每當有流動性提供者存入資產,計算兩種資產數量的乘積,并保持恒定;存入的比例就是某時刻該資產的價格。假設當前 ETH 的價格是 2000 USDT,做市商存入 1個 ETH 和2000 個 USDT,乘積為2000;交易者此時可以2000USDT的單價加上手續費從流動性池中兌換ETH。

以太坊擴容解決方案機構StarkWare推出由Layer2驅動的AMM Caspian:4 月 4 日,以太坊擴容解決方案機構 StarkWare 推出由 Layer2 驅動的 AMM Caspian。StarkWare 表示,在考慮 DeFi 的 Layer2 解決方案時,資本效率是關鍵點,且 StarkWare 認為流動性會在 Layer1 和多個 Layer2 解決方案之間分散,因此 StarkWare 提出了一個新的由 Layer2 驅動的 AMM 設計,該 AMM 可將資產留在 Layer1,從而實現流動性的碎片化,并提高資本效率,預計于 2021 年 6 月推出的 StarkEx 3.0 將支持 Caspian。[2021/4/5 19:46:13]

由于公式中的常數 K 恒定,做市商的交易行為被確定了:價格根據兩種資產在池中的比例來決定,隨著交易實時動態變化;做市商在市場中的交易行為與投資者相反,并且是自動的。

SakeSwap.finance(清酒)已部署SakeSwap AMM合約,遷移將在24小時后激活:SakeSwap.finance(清酒)已經部署完SakeSwap AMM合約,遷移將在24小時后激活。據稱,SakeSwap AMM具備出色交易滑點捕捉能力,同等條件下能夠為LPs提升更高收益。[2020/9/26]

假設池中一個資產X的不斷上漲,做市商會自動與市場一般交易者做出相反的行為,越漲越賣,因此池子中價格上漲的資產X數量就會減少,而價格相對下跌的資產Y數量不斷增加,一段時間后,做市商會發現自己手中持有的資產的價值低于初始資產(假設未投入流動性池子)的價值,這就是無常損失產生的過程。

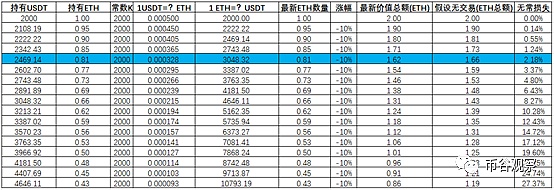

核心做市公式X*Y=K,這里筆者假設做市商們最初沖入了 1 枚 ETH,2000 枚USDT,常數K=2000;隨著ETH價格的上行,在當前的單邊行情中,一路上漲到了3048USDT,此時做市商手中持有的資產變化為:

初始資產:1 ETH,2000 USDT(按現價相當于1.66個ETH)

價格變化后做市商持有的資產:0.81 ETH,2469 USDT(按現價相當于1.62個ETH,減少了約0.04)

由于做市商會自動與市場做出相反的行為越漲越賣,變化后價格上漲的資產ETH減少了,而USDT增多了,此時減少的價值(約0.04ETH)即為流動性損失,按比例為2.18%。

ETH價格單邊上漲時的無常損失動態變化

由栗子中可看出,假設我們在ETH價格2000u時投入流動性挖礦,當價格單邊上漲至3048U時,流動性損失為2.18%(不考慮手續費因素)。在部分DeFi協議中,ETH的流動性挖礦年化收益可達30%,此時大概需要1個月的挖礦收益才能彌補流動性損失;

因此,假設我們預計未來幾天價格波動劇烈,不妨等待價格略為平穩后,再將資產投入流動性挖礦。

此外,假設ETH價格繼續單邊上漲,無常損失還會繼續擴大:當價格上漲至4181U時,流動性挖礦的無常損失將達到6.43%。

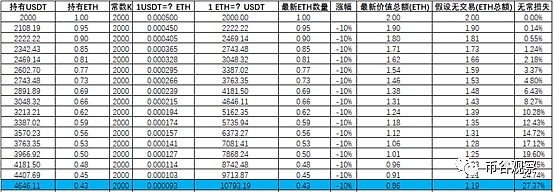

但關于無常損失的好消息是,假設價格并非單邊上漲而是震蕩,當價格趨近于初始價格時,無常損失也會大大減少:如下圖,當ETH價格由2000U上漲至3063U時,無常損失達2.23%;但假設價格此后回落至2025U,無常損失將趨近于0。

ETH價格單邊上行回落時的無常損失動態變化

此外,由圖中我們還可以得出,由于AMM機制下做市商會自動與市場一般交易者做出相反的行為,越漲越賣,越跌越買;一定程度上AMM機制幫助散戶做市商實現了定投(或是固定賣出):用戶會發現隨著價格單邊上漲或下跌后,價格上漲的資產(如ETH)數量減少,而價格相對下跌的資產(如USDT)數量不斷增加。

最后,附幾張對價格放飛想象的無常損失動態變化圖,讀者可自取;筆者之后也可根據反饋針對其他幣種進行無常損失動態變化的分析,以便讀者參考投入流動性挖礦的時機,以及回溯流動性挖礦的成本。

ETH價格單邊上漲至10000U時的無常損失

ETH價格震蕩上漲時的無常損失動態變化

摘 要:Metaverse:一個虛擬現實空間,用戶可以與計算機生成的環境和其他用戶互動。 什么是Metaverse?在基本層面上,"Metaverse"的概念是一個數字世界,

1900/1/1 0:00:00倫敦升級七天,以太坊燃燒近一億美元,哪些項目是燃燒大戶?金色午報 | 7月13日午間重要動態一覽:7:00-12:00關鍵詞:NFT、比特幣礦工、MicroStrategy 1.Tether前聯.

1900/1/1 0:00:00NFT全稱為Non-fungible Token,中文名叫非同質化通證,與我們我們常見的Token(如BTC,ETH等)不同,NFT的重要特征是獨特有唯一標識,兩兩不可互換.

1900/1/1 0:00:008 月 13 日,NFT 市場 Rarible 宣布推出一套開源工具(稱為「Rarible Protocol」),以極大地簡化 NFT 項目和想法的上線流程.

1900/1/1 0:00:00科普 | 不講技術的比特幣概述(上)所謂的錢包,就是一個保管你的私鑰的軟件。錢包并不是比特幣區塊鏈的一部分,它只是跟區塊鏈互動的軟件。實際上,錢包里面并沒有比特幣.

1900/1/1 0:00:00原標題:10 Giant Crypto And Blockchain Rounds Single-Handedly Raised $3.

1900/1/1 0:00:00