BTC/HKD+6.46%

BTC/HKD+6.46% ETH/HKD+10.01%

ETH/HKD+10.01% LTC/HKD+5.07%

LTC/HKD+5.07% ADA/HKD+8.87%

ADA/HKD+8.87% SOL/HKD+9.87%

SOL/HKD+9.87% XRP/HKD+9.93%

XRP/HKD+9.93%之前Uniswap V3推出的時候,不少小伙伴們在想:Curve會不會被Uniswap V3干掉。如今Curve V2出來了。Curve 非但沒有被干掉,且其前進的步伐更進一步。

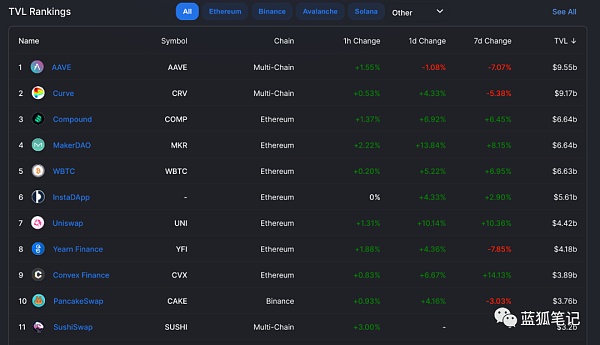

從目前看,Curve的TVL(鎖定資產總價值)達到91.7億美元,接近于第一位的AAVE,按照當前趨勢,Curve的TVL在未來一段時間有一定的概率超過AAVE位居首位。

(DeFi的TVL排行,DeFillama數據)

目前Uniswap V3的TVL是16.1億美元,Uniswap V2為44.2億美元,僅從鎖定資產總量看,距Curve有較大距離。雖然TVL不能代表全部,但從一個側面說明了Curve發展的迅速,它對于資金的吸引力在增強,之前不少人擔心Curve會被Uniswap V3干掉的局面并沒有發生。

要想理解 Curve V2的迭代,理解Uniswap的迭代也有幫助。在Uniswap V2的設計中,其所有LP的做市模式是無差別的,唯一差異是每個LP因為其提供的做市資金不同而產生份額比例的不同。

在這種設計機制下,計算貢獻的主要方式是資金和時間,資金份額越大,提供時間越長,收益越大(當然如果產生無常損失,損失也會越大)。因此,LP增加其收益方法是,增加其份額比例和提供時間。

Curve創始人地址將3800萬CRV存入Aave:金色財經報道,據Lookonchain監測,“由于CRV價格下跌16%,Curve創始人地址將3800萬CRV(2450萬美元)存入Aave。他總共向Aave存入2.9億CRV(1.87億美元),并借入7100萬美元的穩定幣。”[2023/6/10 21:28:21]

Uniswap V3則打破了這種設計,引入了競爭性的模式。對于LP來說,要想獲得更大的收益,不僅關乎投入的資金量,也關乎LP的策略設置。在這種情況下,對于專業的LP提供商有利,對于非專業的普通用戶或大資金提供者不一定有利。

在Uniswap V3的流動性提供機制設計下,LP可以將其提供流動性的資金進行個性化設置,將其資金自定義地置于某個區間,以增大其資本的利用率,同時獲得了更高的杠杠,有利于獲得更大的收益,不過,同樣不可避免的是,也增加了相應的無常損失的風險。

總結來說,當LP將其資金聚集在當前市場匯率的周圍時,本質上是對市場趨勢的一種判斷。流動性聚集區間越窄,可獲得的杠杠越高,收益也可能越高,但如果波動過大,則無常損失也會相應增大。因此,會有大量的LP不斷進行各種策略的探索,從目前看,大量的資金都匯集在50%的波動性范圍之內。

穩定幣兌換平臺Curve團隊正式推出代幣CRV:穩定幣兌換平臺Curve團隊正式公布代幣CRV正式推出,已經開始發放,并在去中心化交易平臺Matcha推出CRV/USDC交易對。RV代幣總供應量為30.3億枚,初始發行數量為13億枚。此前已經有匿名開發者提前披露了代幣合約地址和申領方法,數百個地址已經在官方正式發布之前領取了CRV代幣。據此前報道,Curve在8月初完成了CRV的初始預挖(pre-launch)活動,共計約9000個地址參與本次活動,初始預挖活動發放的代幣會鎖定1年的時間。[2020/8/14]

聲音 | Messari創始人:Digital Currency Group總收入或已達 1 億美元:Messari創始人Ryan Selkis根據 Digital Currency Group旗下業務板塊發布報告中數據進行推測,美國加密貨幣行業巨頭 Digital Currency Group總收入或已達到 1 億美元,稅息折舊及攤銷前利潤(EBITDA)或已達到 5000 萬美元。該估算的來源包括 Digital Currency Group 旗下三大塊業務的利潤總和。(鏈聞)[2020/2/1]

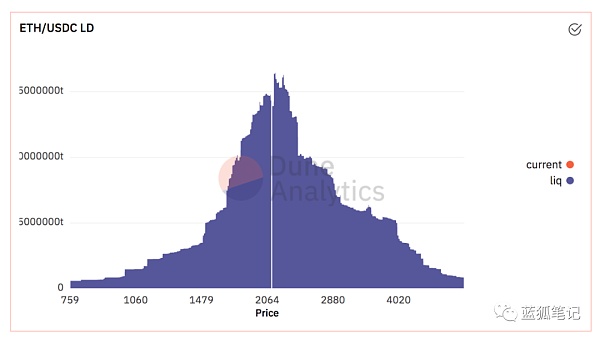

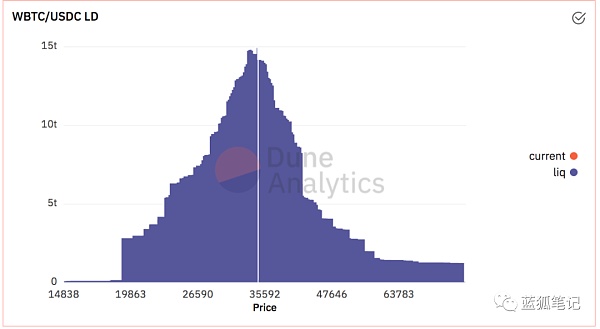

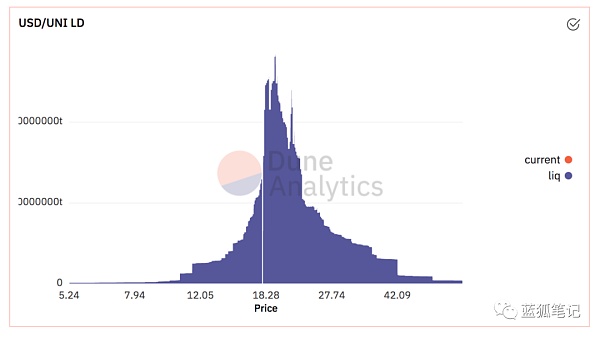

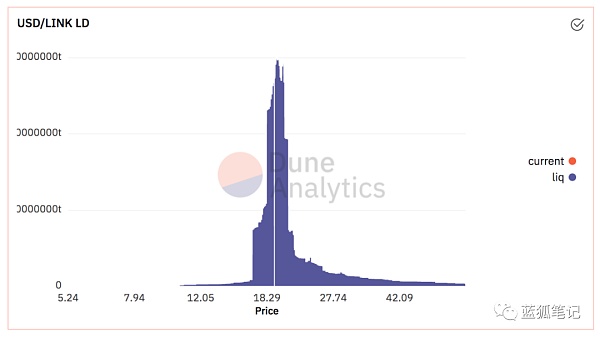

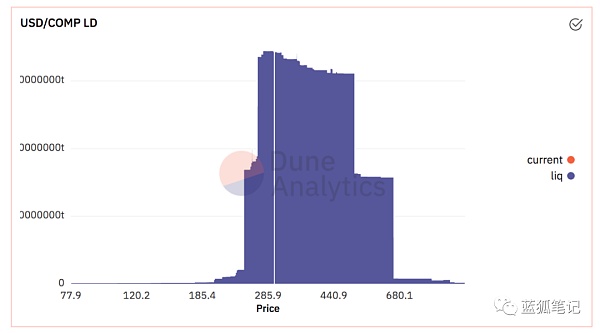

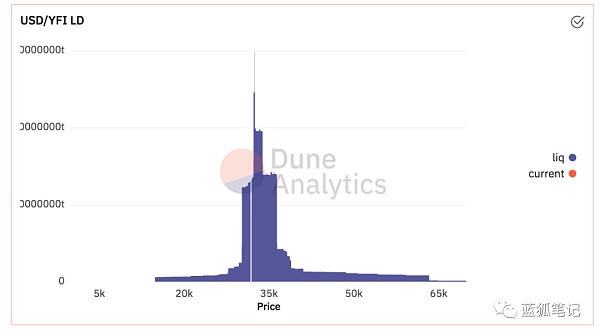

(Uniswap V3部分代幣對流動性分布,DuneAnaylytics數據)

從上面的圖中,我們可以看出,絕大多數的流動性都往當前匯率價格附近聚集,且有些流動性的聚集度非常高。

通過流動性聚合,Uniswap V3本質上是引入了LP做市的競爭。會玩的LP可以根據市場的波動將其流動性進行合理調整,以獲取更大的收益;而有些LP調整如果沒那么及時,其收益就會降低,甚至如果市場價格波動到其價格范圍之外,其流動性資金也無法賺取費用。當然,如果LP設置的價格區間過窄,無常損失也會更大。收益越高風險越大,這一點并沒有變化。但如果設置不到位,收益變小,甚至沒有收益。因此,根據市場的變化,需要講究策略。

動態 | 通過與IIP Securities合作,區塊鏈通證平臺Smartlands進入美國市場:在與美國金融監管局(FINRA)許可的經紀交易商IIP Securities簽署合作協議后,區塊鏈通證平臺Smartlands(SLT)將符合美國嚴格的監管要求,在美國開展業務。Smartlands可以將其平臺上的證券出售給合格的美國投資者。(Crypto Briefing)[2019/10/13]

在這種情況下,作為普通LP可能越來越無法跟專業的LP競爭,在交易市場總量相對的情況下,專業LP會賺取更多的收益。因此,可能會催生更多的做市策略商,它們的資金不一定多,但如果其策略足夠好,它可以幫助其他非專業的LP進行做市管理。普通LP可以將其資金存入到專業做市管理商的合約中,由這些專業的策略商聚合后進行統一管理,包括如何選擇價格范圍、重置的頻率等。在Uniswap V3的設計下,大資金不一定收益就更高,策略的權重在上升。

Curve V2跟Uniswap V3在聚集流動性和提升資本效率方面目標相同,但具體方法不同,最終對于不同主體的影響也不同。

Curve V2價格曲線的兼容性

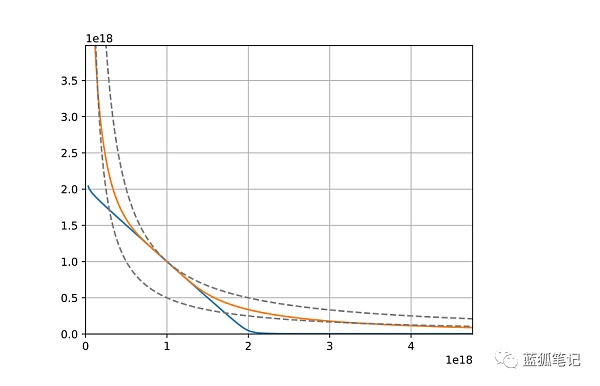

Curve V2在兼容性上表現不錯。下面是Curve V2白皮書上的圖:

動態 | Ripple將發布xCurrent 4.0版本:據Coinpost消息,在新加坡FinTech Festival 2018上,參會者發推透露,Ripple將發布xCurrent 4.0版本,該版本更新提升了產品之間的互通協調性。Ripple表示,使用xCurrent的銀行及金融機構將可以無障礙的使用其另一個產品xRapid。[2018/11/13]

(各種AMM曲線對比,Curve白皮書)

藍線是其穩定幣兌換曲線,是Curve V1的兌換曲線,而黃線是更通用的代幣兌換曲線,是Curve V2的兌換曲線。從這條曲線,我們可以看到它的兼容性:一方面,兼顧了V1的穩定幣兌換,同時還兼顧流動性的尾部,由此應對匯率的快速變化。相對而言,在Uniswap V3,絕大部分的流動性會集中在于盤口附近,尾部的流動性可能極小,我們在上面的實例中可以看到,這在事實上已經發生。

Curve V2的自動化做市

上面我們提到,Uniswap V3也可以改變其流動性聚集點,不過,它主要是通過LP們對市場的判斷進行主動化的管理來達成。而Curve V2則是根據預言機進行自動化的調整。這使得普通的LP參與Curve V2更方便,而Uniswap V3正如上面提到的,逐漸變成了比拼LP策略的陣地,更適合專業的LP做市商。

比較來說,Uniswap V3是個性化的管理,而Curve V2是自動化的管理,這有點像互聯網時代的個性化設置和自動化推薦之間的關系。互聯網web1.0時代,用戶是受眾,無法上傳內容或個性化管理自己的偏好;而2.0時代用戶可以上傳內容,可以進行個性化設置;而如今則進入智能推薦時代,以算法自動化推送為主,這更符合大多數用戶“懶”的需求。從Uniswap V3到Curve V2也一種類似的感覺。

那么,Curve V2如何實現其自動化做市?

不斷變化的新曲線

Curve V2為什么可以實現自動化的做市管理?可以讓LP無須主動設置即可實現其流動性的再平衡?

Curve V2的價格曲線并不是固定不變的。它會不斷通過內部預言機的方式來改變其流動性聚集點,一方面可以實現更好的流動性和提升資產效率,也有利于減少LP的無常損失。

也就是說,Curve V2的“內部價格預言機”在其流動性聚集點遷移方面起到重要作用。Curve的內部價格預言機機制為EMA(Exponentially Moving Average),意為指數移動平均線,它會根據Curve中的歷史價格和最新交易價格等綜合得出參考價格。

有了EMA,Curve V2可以構建新的價格曲線,使得流動性重新聚集在盤口價格附近。當然,什么時候進行流動性聚集的再平衡,也需要閥值。它會根據EMA(內部預言機機制)來不斷獲取內部匯率的移動,并更新Xcp的變量,以此來衡量波動率。如果匯率波動超過一定的閥值(損益比),則會更新曲線,產生新的流動性聚集點,由此保護LP的利益。

這對Curve 2的所有LP都是一樣的,不用主動設置其流動性的價格范圍,由系統根據其預言機價格自動將LP的流動性聚集到盤口價格附近。由于是通過自動再平衡來調整流動性的聚集,不同LP之間的流動性只有數量和提供時間差異,沒有其他方面的差異,這跟之前的流動性提供沒有區別,因此其LP份額代幣依然可以是同質化的代幣,這有利于其可組合性。而Uniswap V3由于不同LP做市價格范圍不同,只能用非同質化的代幣NFT來表達。

在Uniswap V3,LP除了自行設置價格范圍,還可以自定義手續費用。而在Curve V2,這也是以自動化方式來解決。如果市場價格接近于流動性聚合的中點位置,其手續費最便宜,如果偏移越大,其費用會越高。

總結來說,從LP做市的角度,Uniswap V3越來越適合專業的LP來玩,相對而言,普通的LP較難跟上其調整的節奏,如果沒有及時調整,很難爭取到其做市的收益。這也催生了專業的LP,可以為普通的LP提供做市管理的服務。Curve V2則不用考慮這一點,只需要將資金注入到其流動性池,剩余的事情交由協議來完成,協議會根據價格的波動,不管構建新的價格曲線,將流動性聚集在交易價格附近。

跟Curve V1相比,Curve V2的價格均衡點會不斷移動,會產生不斷變化的曲線,就像是形成了一個虛擬的面。這種不斷變化的曲線,使得流動性永遠朝匯率附近聚集,提升資本效率,并減少了無常損失,同時對于用戶來說,也可以降低滑點。

在目前的競爭態勢下,Sushiswap采用Uniswap V3的做市模式,不如采用Curve V2的做市模式,從某種意義上,Curve V3更貼近DEX內在的發展趨勢。當然Uniswap V3也有其靈活性的特點,也有不少優勢。

假設SushiSwap采用了Curve V2的做市模式,鑒于其目前的用戶數和多鏈平臺的策略,也許通過它可以更接近于Uniswap。

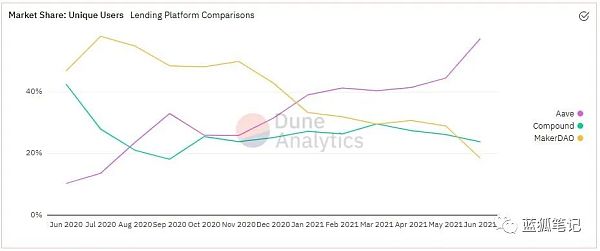

從Uniswap V3的迭代,再到Curve V2的迭代看,未來的DEX格局還存在很大的變數。還要考慮到一點,就是DeFi目前還處于非常早期的階段,如逆水行舟,不進則退。我們可以來看看,DeFi上最重要的領域之一借貸市場的情況:去年六月,MakerDAO和Compound的用戶數占據整個DeFi借貸市場的絕大部分(快接近90%),而AAVE僅有10%左右,如今,AAVE用戶數占據市場的57%以上,而MakerDAO和Compound分別下降到19%和24%左右。

(借貸領域獨立用戶數的比較,DuneAnalytics數據)

DeFi的未來版圖不會是固定的,而是充滿無限可能性。

Tags:CURCurveSWAPUniswapLP-cCurveCCURVE價格MSWAP價格layer幣和uniswap的關系

Swarm,仿佛在最近發生了大型反轉,或者相對不客氣地說,我們可以稱之為“大型翻車事件”,從“天王級項目”到“天亡級項目”.

1900/1/1 0:00:00波卡一周觀察,是我們針對波卡整個生態在上一周所發生的事情的一個梳理,同時也會以白話的形式分享一些我們對這些事件的觀察。本文旨在提供信息和觀點,不為任何項目作背書.

1900/1/1 0:00:00比特幣忠實信徒、Microstrategy 董事長兼首席執行官 Michael Saylor 再次重申了對比特幣未來發展的信心.

1900/1/1 0:00:00對沖基金行業一些最知名的人物正在深入加密貨幣領域。據知情人士稱,億萬富翁喬治-索羅斯的家族辦公室已開始交易比特幣.

1900/1/1 0:00:00自中國政府一刀切打擊比特幣挖礦以來,比特幣全網算力連續下跌,目前已經自峰值大跌近70%。據Glassnode統計的比特幣平均算力數據,北京時間6月28日比特幣全網平均算力為61EH/s,相比4月.

1900/1/1 0:00:00原文標題:《比特幣是投機工具,壟斷現象不僅僅存在于螞蟻集團……央行副行長范一飛還透露了哪些信息》“壟斷現象其實不僅僅存在于螞蟻集團一家,對螞蟻集團采取的措施,也會推行到其他的支付服務市場主體.

1900/1/1 0:00:00