BTC/HKD-4.32%

BTC/HKD-4.32% ETH/HKD-7.3%

ETH/HKD-7.3% LTC/HKD-4.25%

LTC/HKD-4.25% ADA/HKD-7.27%

ADA/HKD-7.27% SOL/HKD-3.64%

SOL/HKD-3.64% XRP/HKD-8.13%

XRP/HKD-8.13%在比特幣過去十多年的發展歷程中,雖然價格總體向上,但過程曲折,牛熊交替中,很多早期參與者被清洗出局。例如,今年4月14日至5月19日期間,BTC價格從接近6.5萬美元跌至3萬美元,投資者資產短期內縮水50%以上。如何通過手上的BTC獲得更多的安全收益,在熊市中降低損失,在牛市中獲得更多收益,成為當前持幣者關心的重要命題。

在中心化的交易所、錢包、借貸等平臺中,通常都提供理財服務,平臺通過較低的利率從用戶手中借入代幣,再以較高的利率貸出。持幣者可以將自己持有的比特幣等資產存入平臺,以獲得收益。在杠桿交易中,交易員也需要從交易所借入代幣。

以幣安為例,幣安理財中USDT活期寶的存款年化利率為2%,但在杠桿交易中,交易者從幣安借入USDT每小時的利率為0.00375%,折算成年化利率相當于32.85%。在牛市中,因為存在大量借入USDT加杠桿的需求,用戶借入USDT的利率還會相應增加。

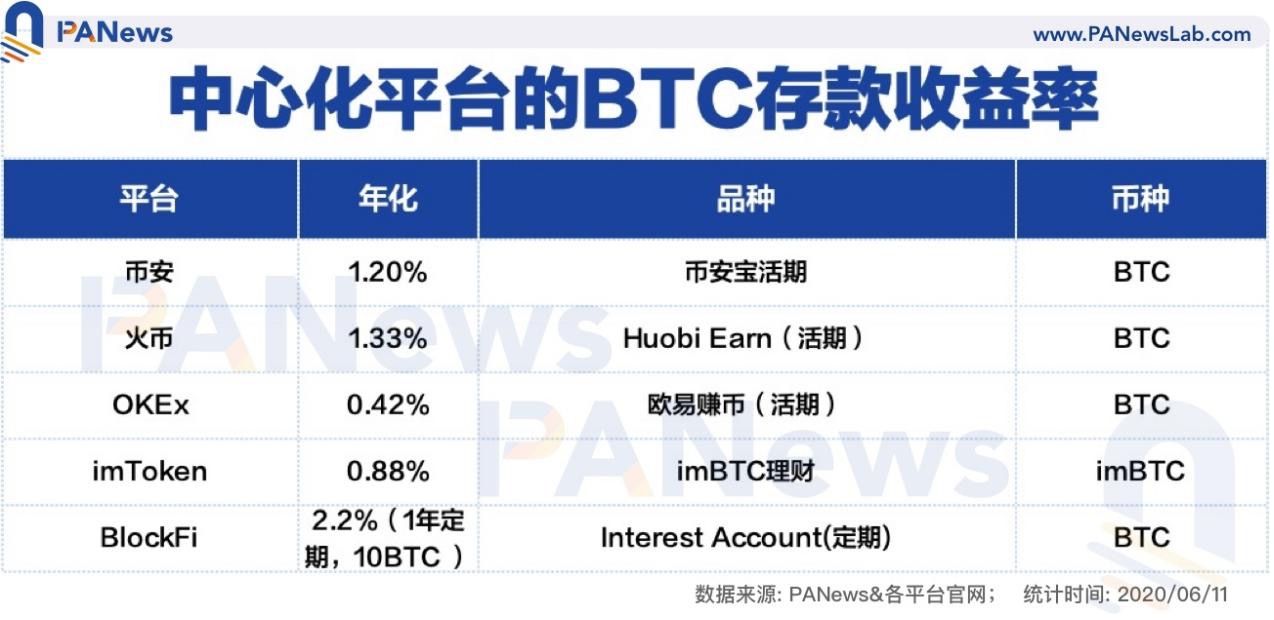

BTC因為市值更大,用戶手里的存量更多,且持幣者通常認為BTC會繼續上漲,對于暫時不需要使用又長期看好的BTC,大家更愿意存幣生息。而BTC的借款需求也相對更低,山寨幣與比特幣的價格之比更可能降低,用戶借入BTC資產更可能是用于其它渠道的理財或者賣出做空。因此,BTC的存款和借款利息相比其他代幣更低。根據幣安、火幣、OKEx等官網顯示的數據,BTC活期存款年化利率僅1%左右,本文中的數據均收集自6月11日。

Marathon Digital 7月生產1176 BTC,總共持有12964 BTC:金色財經報道,加密礦企Marathon Digital Holdings宣布2023年7月比特幣生產和挖礦運營更新。2023年7月生產了1,176 BTC,年初至今生產了6,297 BTC,運營算力提高6%至18.8 EH/s,安裝算力提高5%至22.8 EH/s。

截至2023年7月31日,報告的無限制現金和現金等價物為1.15億美元,無限制比特幣持有量增加至12,964 BTC(約3.79億美元)。截至8月1日,Marathon總共持有12,964 BTC,全部不受限制。公司選擇在此期間出售750 BTC。[2023/8/3 16:16:47]

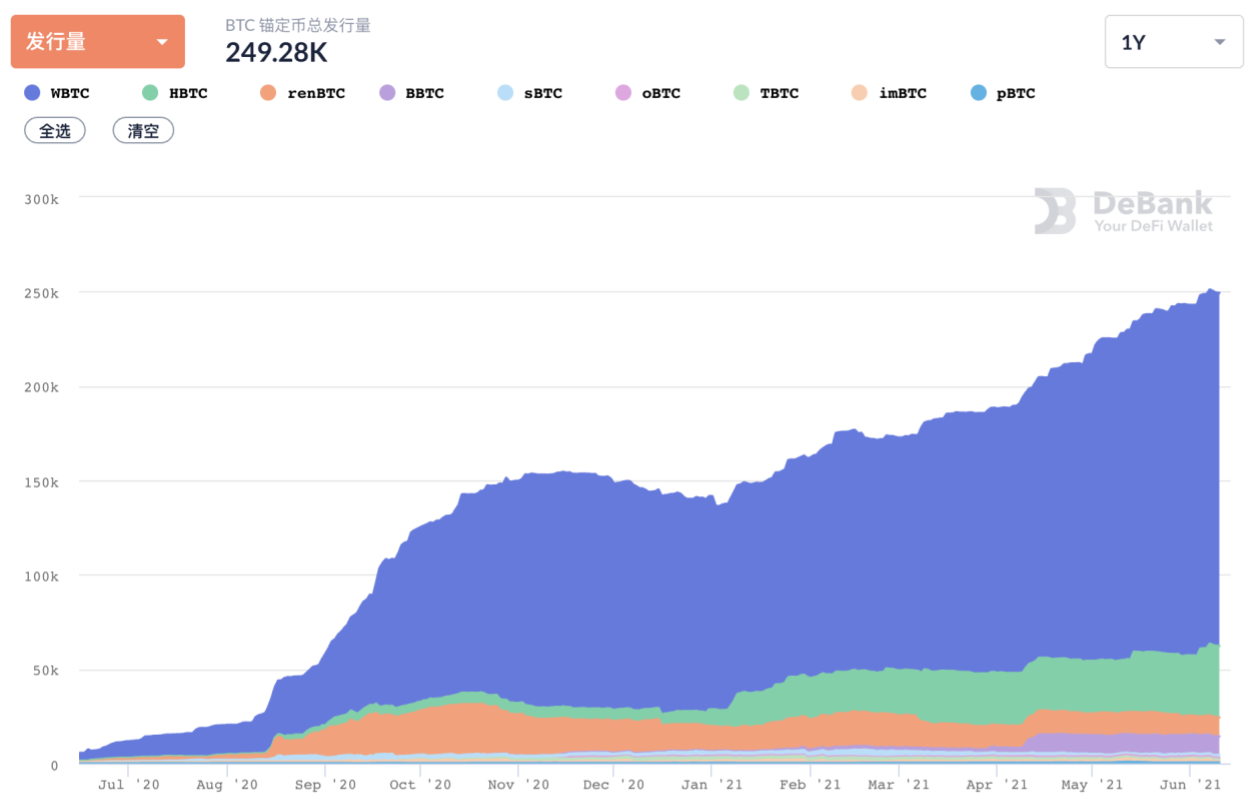

去中心化協議中的BTC均以BTC錨定幣的形式存在,且主要在以太坊上。自去年DeFi Summer以來,比特幣資產因為流動性挖礦多了很多可以獲得收益的渠道,雖然收益率越來越低,但也吸引著越來越多的資金。以太坊上的BTC錨定幣數量持續增長,過去一年從5300枚增長到249281枚。目前還是以中心化發行的WBTC和HBTC為主。

動態 | Coinbase向未知錢包地址轉入1806枚BTC:據Whale Alert監測,北京時間10月21日17:29,Coinbase向36DQqc開頭的未知錢包地址轉入1806枚BTC(約合1495萬美元),交易哈希值為:f33177639e8183fe8bb4b9b8f8496dbc6dc3e5735cae89301a9c7a46f904ed57。[2019/10/21]

在去中心化的解決方案成熟后,以去中心化方式發行的BTC錨定幣可能成為主流。

流動性挖礦的代幣獎勵來自于協議為獲得流動性而付出的資金成本。主流DeFi協議中的流動性挖礦年化收益率也從一年前剛剛興起時的百分之幾百,降至目前的百分之幾。一方面,項目剛上線時由于流通量有限,治理代幣的價格通常較高。另一方面,越來越多的資金正在進入這個市場,導致同樣的資金分到的代幣越來越少。例如,穩定幣兌換平臺Curve的治理代幣CRV的價格已經從上線時的數十美元,降至現在的2.4美元,但同時Curve中沉淀的資金卻越來越多,包括Factory Pools在內,已經接近100億美元。Curve中主要就是穩定幣、ETH與BTC資產。Curve中最早的Y池,現在綜合年化收益率僅有2%左右,但是一年前Y池的LP代幣還可用于獲取YFI等頭部DeFi代幣。

分析 | CoinDesk分析:若BTC收于8063美元 則看漲至8500美元:CoinDesk分析認為,BTC價格持續第8天在窄幅區間內調整,在4小時圖表上,BTC價格走勢形成下跌通道,若BTC能突破下行通道阻力位8063美元,將確認看漲至8500美元,但若交易量繼續保持低位,突破或只是暫時的;若BTC跌破下行通道的支撐位7713美元,則看跌至7500美元。[2019/6/12]

BTC錨定幣在各種DeFi協議中廣泛使用,以BTC錨定幣中發行量最多的WBTC為例,目前發行量一共188960枚,其中20.98%都被質押在借貸協議Aave V2中,Compound、Polygon Bridge、Maker、SushiSwap中分別有14.26%、13.57%、8.85%、3.9%。

在這些成熟的DeFi協議中,WBTC的收益率都比較低,加上平臺幣獎勵,Aave V2和Aave Polygon的收益率分別只有1.32%和4.23%,Compound中WBTC的存款收益率也只有1.02%。

而在Curve中,oBTC和pBTC池的獎勵除了手續費和CRV獎勵之外,自身平臺幣的年化收益分別為9.82%(BOR)和17.73%(PNT)。對于這類新型的BTC錨定幣,一般會采用較高的收益來激勵用戶使用。

行情 | BTC跌破7600美元:據Huobi數據顯示,BTC已跌破7600美元,現報7592.95美元,24小時跌幅為4.46%,行情波動較大,請做好風險控制。[2019/6/6]

DeCus正是一個即將上線的跨鏈BTC項目,有完全去中心化,大家都買得起,有原生BTC100%質押兌付,轉賬秒到等特色。按項目經濟模型回測后預估初期可為用戶帶來較高的收益。DeCus提供了一種高資金效率的跨鏈托管方案,可鎖定原生BTC,并在以太坊等支持智能合約的平臺上生成BTC錨定幣。要將BTC轉化為DeCus中的eBTC,用戶仍需1:1的質押自己的原生BTC,但是托管人Keeper經過巧妙的重疊分組后,無需足額抵押保證金即可滿足協議的安全性。

DeCus的治理代幣DCS總量為10億枚,協議預留了大量代幣對協議的參與者進行激勵,其中45%都將分配給參與者。20%的代幣用于流動性挖礦分配給eBTC的持有者,15%分配給Keeper,9%用于DCS質押者的流動性挖礦,1%用于補償鑄幣手續費。另外,協議為DAO社區預留有15%的代幣,由DAO決定用途。

聲音 | BTC長期價格與USDT毫無關聯:微博賬戶“區塊鏈姐”發表《USDT暴雷后會對幣圈有什么影響?》,其中提到,一方面,手里持有USDT的人一定會想辦法換成BTC、ETH或者別的,此時,交易所上BTC的USDT價格肯定高于法幣USD價格,持有USDT的人會因此受損,BTC等幣短期內購買需求增大導致比特幣價格上漲,但一般手里囤了大量USDT的人也不會因此選擇長期囤BTC,大概率還是會賣掉,暴漲是不可能的;另一方面,USDT爆后用戶對Tether失去信心,短期內市場肯定會引起恐慌性下跌,上次 USDT被盜走幾千萬美元就引發市場恐慌,比特幣一天下跌500美元。這兩方面的影響,后者偏大,數字貨幣市場是一個情緒導向嚴重的市場。最后,如果USDT倒了,但這片是市場不會倒,會有另外一個或多個USDT2.0替代它。但BTC長期的價格與USDT們毫無關聯。[2018/10/15]

在eBTC的鑄造過程中,用戶將BTC質押到托管地址,再將質押證明發送給智能合約,智能合約鑄造新的eBTC并發送給用戶,完成鑄造過程。Keeper早期用WBTC作為保證金來過渡,等項目冷啟動完成后,eBTC將作為保證金。協議中這兩類主要參與者均以BTC資產參與其中,獲得DCS代幣獎勵,因此可將Keeper和用戶的參與過程均看作是BTC理財。

通過合理的推算,可大概計算出Keeper和用戶在DeCus中的收益率。

eBTC的流動性挖礦將在5年內分配10億DCS總量的20%,第一年分配總量的7.5%,此后每年分配的數量是前一年的2/3。

DCS機構輪估值價格為0.03美元,早期投資者的代幣將在2年內按區塊高度線性釋放,而原定的在New Venture上進行IDO的價格為0.06美元,因此預測在第一年內DCS的平均價格為0.05美元較為合理。

那么第一年發放給eBTC的流動性挖礦獎勵為:10億*0.05美元*7.5%=375萬美元。

假設第一年eBTC的鑄幣量為1000枚,BTC價格按40000美元計算,且全部用于挖礦,那么第一年eBTC的流動性挖礦收益率為: 375萬美元/1000/40000美元=9.38%

Keeper的抵押率將隨著Keeper數量的增加而降低,假設Keeper的抵押率為50%,可計算出Keeper的年化收益率為:10億*0.05美元*5.63%/500/40000美元=14.1%

而在Decus主網上線的前期,如第一季度,eBTC的發行量可能低于預測的1000枚。在eBTC的鑄幣量只有600枚的情況下,eBTC流動性挖礦的年化收益率為:10億*0.05美元*7.5%/600/40000美元=15.6%

而Keeper的年化收益率將上升到:10億*0.05美元*5.63%/300/40000=23.5%

除了預估的基礎收益之外,在DeCus的經濟體系中,還有很多措施能夠增加Keeper與eBTC用戶的收益。

Keeper使用eBTC作為抵押品,將增加收到DCS代幣所占權重。雖然WBTC跨鏈資產也可作為Keeper的抵押品,但為了增加DeCus生態內資產的使用,使用自身的eBTC可獲得比WBTC等更高的權重,即更高的收益。

計算中假設所有eBTC均用于挖礦,但實際中部分eBTC被作為Keeper的抵押品,無法參與eBTC的流動性挖礦。

剩下流通的eBTC中,可能有部分用戶不愿意質押eBTC進行挖礦。若質押率為50%,那么eBTC流動性挖礦的收益率將為計算值的兩倍。

6月11日寫稿時BTC價格為37000美元,而預測時統一按40000美元進行計算。DCS價格也統一按0.05美元進行計算,前期DCS價格很可能高于這一數值。

eBTC可以方便地與其它協議集成,從而獲得其它協議的治理代幣獎勵。Curve等協議對于穩定幣、ETH和BTC資產都是持開放的態度,很可能集成eBTC,從而給eBTC的持有者CRV代幣獎勵,同時還能獲得交易手續費分成。Curve.fi中已經開放38個獎勵池,而在Curve Swaps中還有數十個和Curve.fi Factory集成的流動池。pBTC、BBTC、TBTC、oBTC、sBTC、renBTC、WBTC、HBTC均可以獲得CRV代幣的挖礦獎勵。

根據前面的計算,在eBTC鑄幣量為600枚,且全部用于流動性挖礦的情況下,年化收益仍有15.63%。但是實際中必然有部分eBTC被用于充當Keeper的抵押品,或者持幣者并不用于挖礦,因此實際收益率可能更高,早期eBTC流動性挖礦的綜合年化收益很可能達到30%以上。

中心化與去中心化平臺中均有多種方法可以通過BTC獲取收益,但在中心化平臺或成熟的去中心化平臺中,BTC的存款收益只有1%左右。

一些新型的BTC錨定幣常常通過更高的收益率還吸引用戶使用,DeCus提供了一種高資金效率的跨鏈托管方案,使托管人無需足額抵押即可保證協議的安全性。根據計算,在項目上線前期,eBTC的流動性挖礦年化收益率可能達到30%。

密碼學貨幣圈子內外,越來越多人寄希望于權益證明(Proof-of-stake,PoS)既能為我們貢獻密碼學貨幣的優點、又能避免工作量證明(Proof-ofwork,PoW)的耗能屬性.

1900/1/1 0:00:00“螞蟻鏈始于區塊鏈,但其業務模式實則是鏈接產業、鏈接技術、鏈接生態。” 6月23日,螞蟻集團副總裁、智能科技事業群總裁蔣國飛將“螞蟻鏈”的“鏈”字做了闡釋,這一螞蟻旗下科技業務此前被認為只是聚焦.

1900/1/1 0:00:00DeFi 在 2020 年初還主要專注于借貸,但在今天,其用例擴展到了交易、合成資產、資產管理等諸多領域.

1900/1/1 0:00:00“過去幾十年貧民窟的爆炸性增長……也許是我們這個時代至關重要的地緣事件……因此,我們目睹了生活在國家控制之外的人口的快速增長,他們游離在法律和非法的邊界.

1900/1/1 0:00:00涉區塊鏈存證效力范圍得以明確。6月17日,最高人民法院介紹我國互聯網司法發展情況,發布《人民法院在線訴訟規則》和《人民法院司法改革案例選編(十一)》.

1900/1/1 0:00:00比特幣的信徒對加密資產表現出巨大的信心。根據Coin Metrics的數據,目前99%以上的比特幣供應被僅僅10%的比特幣地址所持有.

1900/1/1 0:00:00