BTC/HKD-0.31%

BTC/HKD-0.31% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-0.58%

XRP/HKD-0.58%在 Uniswap V3 上線初期,很多最早加入為 V3 做市的 LP 們享受了極高的手續費收益率。但是好景不長,整個加密市場在 5 月下旬遭遇了價格的大幅下跌,許多 V3 的 LP 們發現,自己持有的做市頭寸,不但全部變成了交易對中價格相對更低的那一個,且整個頭寸在市場波動中的虧損程度,相較于在 V2 做市大幅增加。

那么,Uniswap V3 的 LP 所承擔的風險相較于 V2 有什么變化,投資者又應該如何更好的理解這種風險?本文希望從做市活動最基本的原理開始,分析 Uniswap V3 將給投資者帶來哪些變化。

如何客觀地看待「提供流動性」,是一個極為關鍵的問題。成為 Uniswap 的流動性提供者(LP),雖然可以獲得交易的手續費收入,但與此同時還要承擔不同幣種比例變動與價格變化的風險。因此,僅僅依靠收益率作為投資決策的唯一指標,顯然有著嚴重的缺陷。

那么,如何才能更全面的評估提供流動性的利弊?這里,我們建議參與者切換到一個全新的視角來思考整個問題。那就是,將提供流動性視為投資者采用的一種投資組合管理策略。

這種策略,一方面不需要依靠基金經理的主觀判斷進行人為操作,另一方面又會依據市場價格變化,依據固定算法動態地調整投資者的持倉比例。這種既吸收了被動管理基金無需人工干預的精髓,又結合了積極主動調倉機制的新型投資組合管理策略,我們將其重新命名為「積極的被動資產管理策略」。

Linea上NFT市場Bilinear已支持用戶轉移ERC721和ERC1155NFT:8月1日消息,Linea上NFT市場Bilinear已支持用戶轉移ERC721和ERC1155NFT。[2023/8/1 16:10:39]

在此視角下,曾經的 LP 們將不再被視為交易平臺的流動性提供者,而是被視為希望將自己資產保值增值的投資人。那么,評價其是否應該成為 LP 的標準,也將從單一的做市收益率,轉變為投資組合的預期回報,以及投資過程中可能承擔的風險大小。

那么,成為這種「積極的被動資產管理」基金的投資者,將會面對哪些主要風險?

選擇一個合理的業績評價基準,是評估某個投資組合風險收益情況最為關鍵的前提假設。我們評估一只信用債券的風險回報情況,可以選擇無信用風險的國債利率作為評價基準;評估一只主動管理的股票投資基金,可以選擇同期股市大盤的綜合指數。一般來說,選擇何種基準用于評估投資表現,主要取決于投資者在未參與本項投資時,所擁有的其他最優選擇,也就是我們常說的「機會成本」。

那么評估這只名為 LP Position 的「基金」,投資者應該選擇哪種指標作為評價基準呢?

以 ETH-USDC 交易對為例。對于看多 ETH 的投資者,全倉持有 ETH 便可以作為他的評價基準;對于看空 ETH 的投資者,全部持有美元便可以作為他的評價基準;對于預期 ETH 價格不會發生明顯波動的投資者,保持現狀不參與做市,便可以作為他的評價基準。

Tether:Tether已產生超7億美元凈利潤:金色財經報道,Tether 官方發文《Tether 儲備的演變》中指出,2022 年,Tether 將商業票據風險降至零,USDT 持有者的流動性沒有任何缺口,Tether 也沒有縮水。USDT 現在有超過 81% 的現金和現金等價物支持,包括超過 390 億美元的美國國債直接敞口、貨幣市場基金、逆回購協議以及現金和銀行存款組成。Tether 表示,盡管基于其保守和流動性的性質選擇抵押品,但 Tether 的儲備和運營已經產生超過 7 億美元的凈利潤,這些凈利潤被添加到 Tether 的儲備中,導致超額儲備總額達到 9.6 億美元。[2023/2/16 12:11:28]

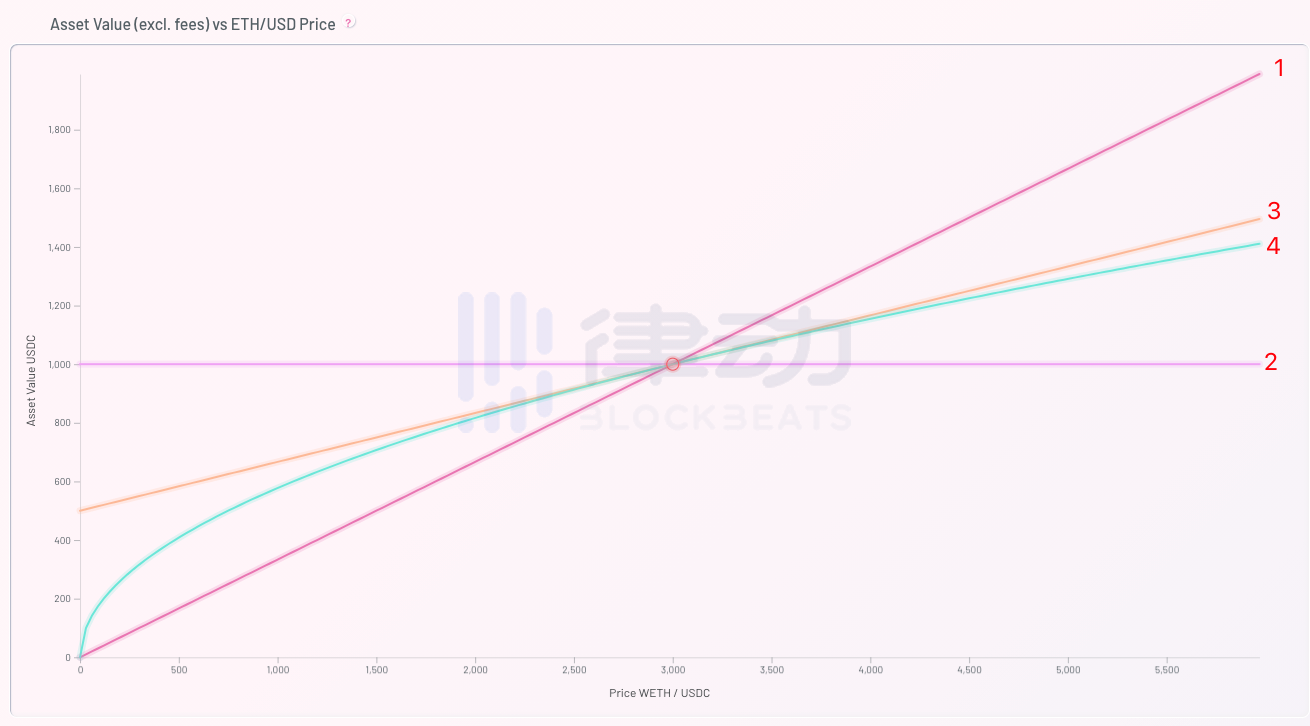

由此,我們構建了以下四種不同的投資策略(初始總金額皆為 1000 美元):

1.100% 持有 ETH

2.100% 持有 USDC

3.50% 持有 ETH,50% 持有 USDC

4. 使用 50%ETH 與 50%USDC 購買「LP Position 基金」參與做市

在不考慮手續費的情況下,以縱軸表示投資組合的期末市值,橫軸顯示期末可能出現的不同 ETH 價格。我們可以將以上四種投資組合期末市值,在不同 ETH 期末價格時的表現做成一張函數圖像。

英國NFT投資者提交Otherdeed退款申請遭拒,Yuga Labs或面臨“無上限金額”的嚴重罰款:金色財經報道,英國NFT投資者Paul Price已要求Yuga Labs公司根據英國和歐盟的“遠程銷售法律”規定退還他去年五月購買Otherdeed的資金,但該請求遭到了Yuga Labs的拒絕,因為他們聲稱Otherdeed的交易單不提供任何保證或退款權利。據悉,英國和歐盟相關法規規定客戶擁有14天退款窗口的權利,如果公司未能告知客戶相關撤回權信息,這些客戶不是僅有兩周時間來獲得全額退款,而是有整整一年時間來提起申訴。如果像Yuga Labs這樣的NFT公司被發現違反該國遠程銷售規定后繼續拒絕向客戶退款,可能會被處以“無上限金額”的嚴重罰款,甚至可能被追究刑事責任。目前Paul Price表示已將此事與律師進行了交流并將相關問題提交給了Yuga Labs公司法律部門,后者迄今拒絕就此事發表評論。(decrypt)[2023/1/28 11:34:12]

可以看出,如果 ETH 的期末價格相對于期初價格(3000 美元)未發生變化,則四種策略的期末市值也將保持不變(1000 美元)。但若 ETH 價格下跌,則策略 2(持有 USD)為最優選擇;若 ETH 價格上漲,策略 1(持有 ETH)為最優選擇。

數據:zkSync橋接參與用戶突破40萬,存儲總價值超17萬枚ETH:金色財經報道,據Dune Analytics的數據顯示,以太坊Layer2擴容解決方案zkSync跨鏈橋接存儲總價值已突破17萬枚ETH,本文撰寫時達到170,222ETH(按照當前ETH價格計算超2.23億美元),參與橋接交易的用戶量為404,721個。在其他L2跨鏈橋方面,當前Arbitrum跨鏈橋接存儲總價值為1,915,141ETH、Optimism為416,114ETH、StarkNet為1,607ETH。[2022/10/23 16:36:03]

這其中非常值得注意的是,如果投資者選擇策略 4(綠線),也即用 1000 美元購買名叫「LP Position」的基金參與做市,則該基金的期末市值除價格的起始點以外,始終都會低于策略 3(黃線)。而這部分差異,也就是我們常說的「無常損失」。無常損失所反映的,便是這只名為「LP Position」的基金,在價格變化時的主動調倉管理,預期會給投資者帶來的額外虧損。

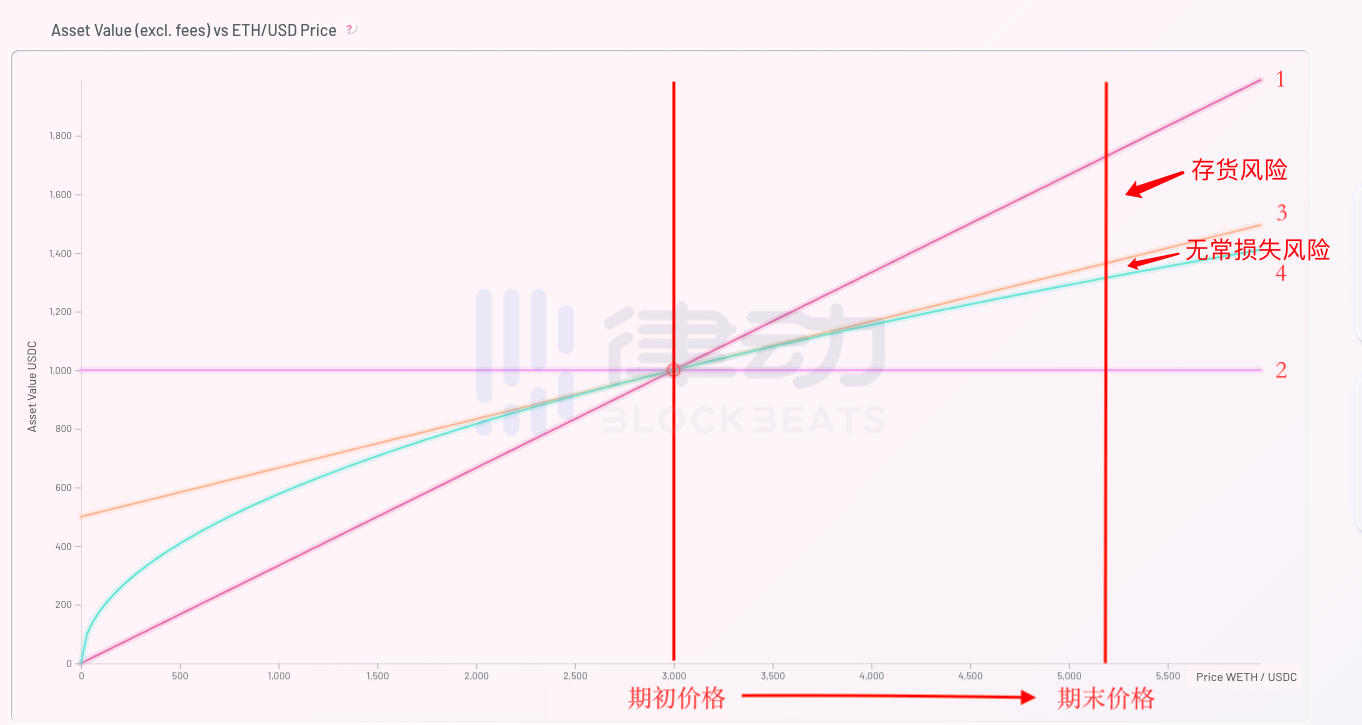

讓我們重新回到投資者的視角。假設投資者 A 預期未來 ETH 的價格上漲,那么如果其在期初購買了「LP Position」基金,在 ETH 價格真的發生上漲時,投資者 A 將會承擔哪些風險?

BitPay宣布支持ApeCoin和Euro Coin:8月7日消息,加密貨幣支付處理公司BitPay宣布支持ApeCoin(APE)和Euro Coin(EUROC)。

此前消息,奢侈品品牌Gucci宣布,其美國部分門店現在通過BitPay接受ApeCoin作為支付方式。(U.Today)[2022/8/7 12:08:13]

由于投資者 A 購買了「LP Position」基金,所以在價格上漲時將會承擔基金帶來的無常損失風險,也即策略 3 與策略 4 的差額。同時,由于其最優策略應為全倉持有 ETH,則其為購買「LP Position」基金兌換的 50%USDC,將無法享受后續 ETH 上漲帶來的收益,因此這部分持倉將給投資者 A 帶來「存貨風險」損失,也就是策略 1 減去策略 3 的差額部分。

所以對于投資者 A 來說,購買「LP Position」基金做市帶給他的存貨風險,將遠遠大于無常損失風險。由此我們可以總結出如下結論:

1. 對于預期 ETH 價格上漲的投資者,購買「LP Position」基金將會使其承擔極大的存貨風險。故而其最優策略應該是遠離做市活動,尋找其他 ETH 本位的投資工具(如參與以太坊 2.0 的 PoS 質押活動)。

2. 對于預期 ETH 價格下跌的投資者,同理也應遠離做市活動,以免被動持有 ETH 從而承擔其價格下跌的存貨風險。其最優策略應該是尋找穩定幣本位的理財或挖礦活動。

3. 對于預期 ETH 價格會保持穩定的投資者來說,持有 ETH 還是 USDC 對其來說沒有太大差別(因為其預期兩者間價格波動很小)。因此使用兩個幣種來購買某種「理財產品」賺取收益,會是一個不錯的選擇。

可是我們剛剛提到,購買這種名為「LP Position」的基金,相對于不購買的凈收益為負(策略 4 期末市值永遠小于策略 3)。那么投資者為什么還要成為 LP,從而幫助交易平臺做市呢?

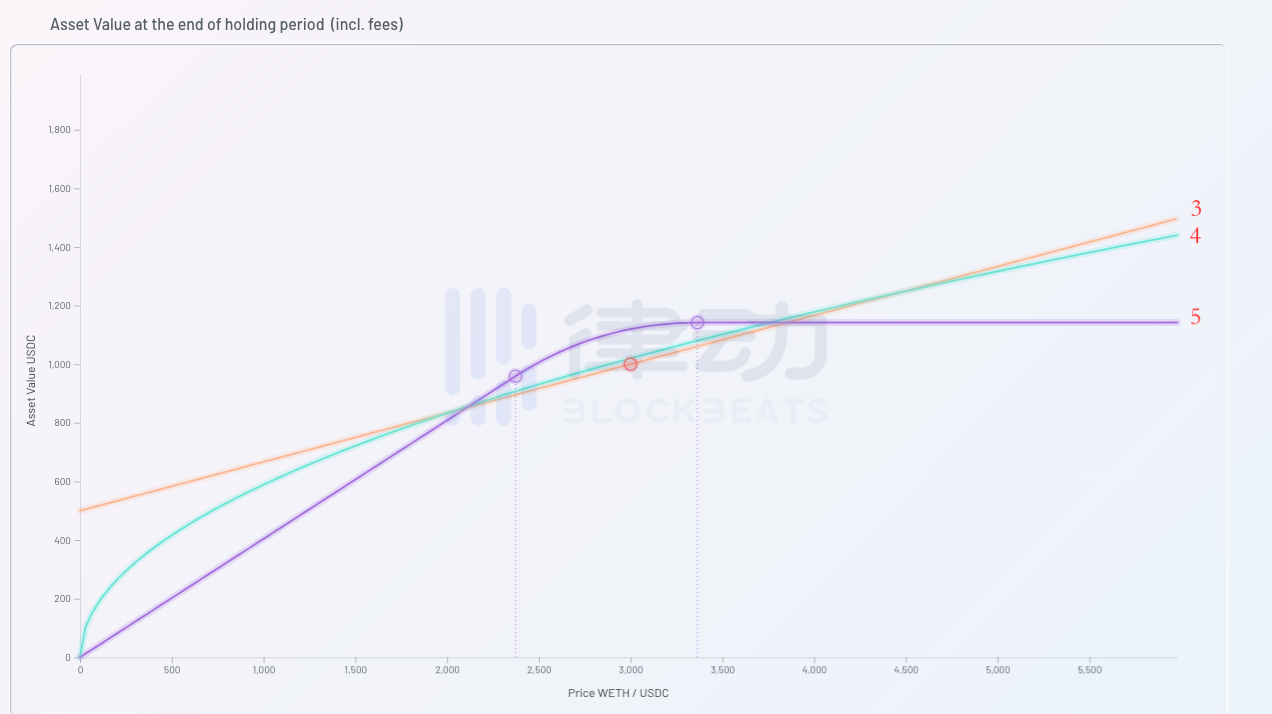

在上文中,我們為了簡化模型,忽略了手續費對期末市值的影響。現在讓我們重新將手續費的影響納入考量范圍,看看在真實情況下的不同策略,會給投資者的期末市值帶來什么改變。

我們發現,當重新將手續費納入考慮范圍后,購買「LP Position」基金參與做市便有了意義。因為有了手續費收入作為補償,在一定的價格范圍內,策略 4(綠線)的期末市值終于高于了策略 3(黃線)。于是投資者購買「LP Position」基金參與做市活動的邏輯也得到了明確:投資者為了獲取在一定期末價格范圍內的正收益,從而不得不承擔期末價格波動超出此范圍后虧損的風險。

也就是說,參與做市活動能夠取得正收益的前提,便是投資者對于資產期末價格不會發生大幅波動的預期。一旦資產的期末價格超出了安全范圍,那么投資者的投資組合將會承擔相應的虧損風險。這也便是為什么有人將提供流動性做市,稱為「做空波動性」的原因。

在上文的論述中,我們一直以 Uniswap V2 的經典模型作為評價做市活動時的參考標準。但我們知道,Uniswap 在最新的 V3 版本中,大大提高了資金的使用效率,其期末收益曲線的形狀,也必然將與之前的 V2 版本有所不同。下面我們便來重新更新一下之前的期末收益圖像,引入策略 5,也就是使用同樣資金購買 Uniswap V3 版本提供的「LP Position 基金」的期末收益情況。

通過上圖可以很明顯的看出,相較于之前的策略 4(Uniswap V2),策略 5(Uniswap V3)不但大大提高了在價格穩定時投資者的收益水平,也大大增加了當期末價格超出安全范圍后,投資者的虧損程度。所以說,Uniswap V3 既是投資者收益的放大器,也是風險的放大器。V3 版「LP Position 基金」的投資者,在享受更高投資收益的同時,也必然要承擔當期末價格脫離安全范圍時更多的無常損失。

高收益必然帶來高風險,這個在金融學中亙古不變的定律,即使在區塊鏈的世界中,也依然沒有絲毫地改變。

通過上文的論述,我們已經清晰地了解到流動性提供者(LP)得以盈利的基本前提假設,那就是:自己參與做市的交易對,在自己預期的投資期內不會發生較大的價格變動。如果這個前提假設在投資期內被證偽,那么投資者的期末市值,往往會低于不參與做市而一直持有起初資產組合的期末市值。

這種對于低波動性的默認假設,在當前加密貨幣投資行業中無處不在。例如我們常常能見到某些項目挖礦活動的年化收益率超過 1000%,在這些極端收益率的背后,其實往往都隱含著對相關代幣價格始終不會發生變化的假設。

很多投資者在參與了一些所謂「高收益率」的活動后,往往會感覺自己最終的收益情況并沒有達到最開始的預期,甚至還出現了虧損。其根本原因往往并不是項目方的收益率的計算過程有問題,而是對于低波動性的「前提假設」不正確。

當前的加密行業依然是一個極為新興的投資領域,各種產品價格的波動性極高,故而任何對于低波動性的假設,都有可能使投資者付出慘重的代價。在這里我并不是想討論 Uniswap V3 模式的缺陷,相反我認為 Uniswap V3 版本是行業內極為重要的創新,因為他給了投資者主動選擇承擔更高風險,并獲取相應更高收益的權力。將風險承擔的最終選擇權交還給市場,這是 Uniswap V3 在底層邏輯上最為重要的創新。

不過對于參與到 V3 做市活動中的普通用戶來說,一定要明白這只是在風險與收益兩者之間的重新權衡。不要單純地見到別人的收益率,就在不了解其內在風險邏輯的前提下盲目進入,并最終承擔自身無法承受的無常損失。

Tags:ETHPOSPOSIIONTethereumImpossible FinancePosition TokenMission

2015 年 7 月,以太坊正式上線。在過去的幾年時間里,基于以太坊的去中心化應用程序 (dApps) 生態系統已經取得了驚人的發展,比如: 0x 的第一個場外交易市場于 2017 年推出;Un.

1900/1/1 0:00:00頭條 ▌德意志銀行發布美國嚴重通脹警告金色財經報道,德意志銀行發布了嚴重的美國通脹警告。德意志銀行表示,美國可能正走向歷史上最嚴重的通貨膨脹時期之一,并認為政府支出增加和寬松的貨幣政策可能結合起.

1900/1/1 0:00:00Polygon的Token matic在5月18日最高價達到$2.70,近一個月內暴漲超過10倍,總市值排名最高躍進前十五,在近90天的漲幅中遙遙領先.

1900/1/1 0:00:00在Chia官方今日舉行的視頻會議“Chia Pools for Pool Operators”上,創始人Bram Cohen與其團隊成員共同分享了Chia耕種池協議相關的最新信息及進展.

1900/1/1 0:00:00社交平臺和資訊網站上,眾多未知來源的圖片引來人們的猜測,好奇者會花費大量時間在評論區爭吵。這也許是平臺和內容創作者樂于看到的情況。更多的人參與到討論中,意味著有“話題感”和活躍的“參與度”.

1900/1/1 0:00:00比特幣恐懼與貪婪指數6月1日讀數為20,較昨日上升2點,表明市場情緒處于極度恐懼狀態。比特幣價格24小時漲幅6.77%,最近24小時,共有70235人爆倉,3.60億美元資金蒸發,最大單筆爆倉單.

1900/1/1 0:00:00