BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+0.81%

LTC/HKD+0.81% ADA/HKD-1.99%

ADA/HKD-1.99% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-1.14%

XRP/HKD-1.14%撰文:字節與Benedict Zhou,作者均為加密資產做市商DeepQuant聯合創始人及DeepGo DeFi開發者。

Uniswap V3引入新特性:無論是具備“價格刻度”的AMM新機制,還是定制化的“彈性費用”,都賦予流動性提供者更多策略靈活性。筆者作為沉浸于加密資產做市商策略多年的量化研究員,于Uniswap V3的平平無奇中發現DeFi新紀元。

如果只從微觀角度看,尤其對于傳統交易者,V3的顆粒化理念平平無奇,其交易方式更接近于中心化交易所。但從長遠來看,V3為投資者帶來更多可定制和可組合性,極大擴展了DeFi投資策略的邊界。

V3的意義在于供應更多可定制策略,從而兼容更多投資需求,而NFT化的LP Token,成為了匹配小額投資需求方與專業團隊供應商的價值單元,實現價值互聯網的傳遞,這是當前DeFi最偉大的創新。

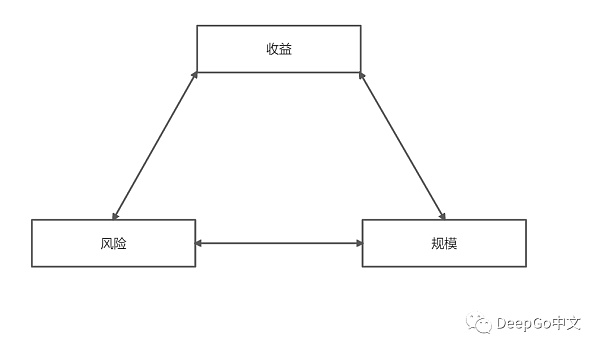

投資在收益、風險、規模中存在不可能三角難題,V3提高資金使用效率從而增加收益,然而也放大了風險,因此為Uniswap V3提供外部喂養數據,并以此實現風險定價尤為關鍵。

Uniswap V3部署至Filecoin虛擬機(FVM)的提案已通過溫度檢查投票:6月19日消息,Snapshot投票頁面顯示,Uniswap社區以99.98%的支持率通過了將Uniswap V3部署至Filecoin虛擬機(FVM)提案的溫度檢查投票。該投票由Michigan Blockchain發起,該團隊認為Uniswap盡早在其數據經濟中獲得市場份額是有價值的,FVM部署是推進Uniswap多鏈愿景的合適方式。

接下來,將開始最終確定此前RFC中提到的相關利益相關者,待利益相關者確定后v3合約將部署在目標鏈上。此后,一旦對合同進行審計,就會開始鏈上投票。[2023/6/19 21:46:56]

全球監管趨嚴,CEX壓力重重,正是DEX平臺搶奪市場的關鍵節點。DeFi在去中心化的區塊鏈上實現價值傳遞是大勢所趨,但也需要天時地利人和才能真正爆發。V3生態目前處于醞釀期,不久后將會出現更多創新項目與之兼容,如新型流動性機槍池、定制策略方案等。

昨日Uniswap交易額達118.4億美元,創歷史新高:3月12日消息,Dune數據顯示,昨日Uniswap交易額達118.4億美元,接近第二大日交易額的兩倍,創歷史新高。[2023/3/12 12:58:12]

在Uniswap V2 中,用戶添加流動性后,Uniswap會給用戶返還一個ERC20代幣,此為LP Token。這類LP Token代表流動性提供者對其提供的流動性的所有權。當用戶想要贖回流動性時,只需將他們的LP Token銷毀,便能獲得資金池中對應代幣的份額。

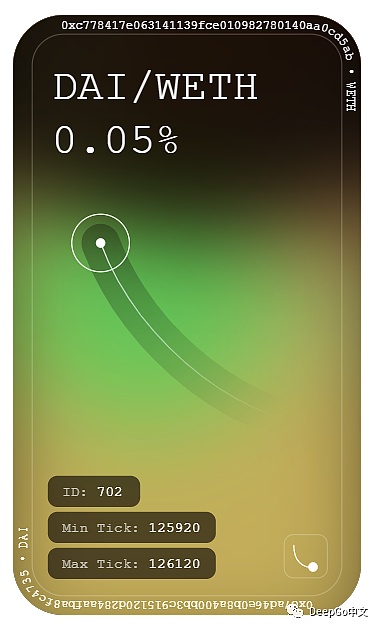

由于Uniswap V2采用整體資金池模式,LP Token是標準的ERC20代幣。但在V3中,每個LP基于不同的價格區間創造流動性,因此提供的流動性都采用ERC721代幣作為權證,Uniswap也會為每一位流動性提供者發放定制化的NFT卡片。

SushiSwap CTO:Optimism受VC影響偏袒Uniswap,故SushiSwap選擇更“可信中立”的Arbitrum:SushiSwap首席技術官Joseph Delong發推表示,SushiSwap之所以選擇Arbitrum而非Optimism作為二層擴容方案,是因為Optimism受VC影響給了Uniswap優惠待遇,阻礙 SushiSwap而支持Uniswap率先推出,因此SushiSwap才決定改在更“可信中立”的Arbitrum 上推出。

Joseph Delong稱此前SushiSwap部署到Optimism的Kovan測試網后,安排了與Optimism團隊的通話并計劃進一步部署到主網,但Optimism團隊明確表示“Uniswap必須優先”,Joseph Delong認為這是“Paradigm和a16z與它們的投資項目勾結以獲得優惠待遇”。而OptimismPBC聯合創始人兼CEO Jinglan Wang則對此回復稱,“Uniswap率先部署是因為它們在1.5年前就與我們商討合作,這早在Sushiswap之前,所以優先推出不是因為厚此薄彼”。

7月13日Uniswap V3正式上線以太坊擴容方案Optimism,此前5月底SushiSwap已在Arbitrum上部署。[2021/8/12 1:50:01]

這張簡潔的NFT卡片代表了一個價值單元,承載了流動性提供者的時間成本、風險成本、策略價值。在互聯網發展歷程中,價值單元的標準化奠定了各個互聯網平臺的基石,如亞馬遜的商品鏈接、Instagram的圖片等。如今區塊鏈世界正如2003-2004年的互聯網,處于爆發的前夜,價值單元的完善將會讓用戶標準化快速增長,最終形成網絡規模效應。

OKEx將于今日12:30上線UNI杠桿交易、余幣寶及永續合約:據官方公告,OKEx將于2020年9月17日12:30在網頁端、APP端及API正式上線UNI杠桿交易、余幣寶及UNIUSDT永續合約。[2020/9/17]

NFT化的LP Token本質是資產證券化,資產證券化作為一種金融工具,設計的初衷為改善資源的配置,提高資金的運作效率。在傳統金融中,資產證券化的不透明導致存在風險失控隱患,一直被人詬病。但是在去中心化的世界里,區塊鏈可信價值則大幅消除此類顧慮。

普通用戶無法在Uniswap V3的流動性方案下快速響應,更難以掌握合理價格區間,寡頭效應明顯,專業量化做市商團隊更具備優勢。Uniswap V3的顆粒化衍生了更多定制策略,從而創造了流動性機槍池市場。

短期來看,去中心化流動性機槍池項目對投資需求方有巨大價值,長期則對資產供應方有正反饋激勵效益,核心在于供需之間的數據算法。數據反饋有助于形成良性策展市場,優質穩健的策略被排序篩選,高風險低收益的策略被快速過濾淘汰,如此才能實現資源的高效配置。

動態 | 六人因涉嫌加密傳銷計劃Unick Forex被捕:近日,巴西聯邦法院下令拘留另外六名涉嫌參與Unick Forex活動的人。Unick外匯公司被指控犯有包括洗錢在內的多項罪行,是一種加密貨幣投資計劃。此前已有九人被捕,包括該公司總裁Leidimar Lope。Unick投資的擔保人Fernando Marque Lusvarghi仍然在逃。(Cointelegraph)[2019/11/4]

在創新機槍池項目的協同效應下,Uniswap V3將構造成更加穩定的衍生品體系,緩沖項目方惡意砸盤風險,進一步保障投資者的利益。LP Token所對應的標的資產是基礎代幣和項目代幣的組合。這意味著在市場行情劇烈波動的情況下,質押物價值的變化率將被削減,從而實現清算緩沖。

Uniswap V3引入“集中流動性”、“費率自定義”、“范圍訂單”、“非同質化倉位”等機制,皆為提高資金效率。在幫助流動性提供者盡可能規避無常損失并創造更高收益時,也不可避免地增加了風險。在經典的投資交易規律中,提高收益、降低風險、擴大規模是不可能的三角難題,三者很難同時實現。

在Uniswap V3中,流動性提供者收益率顯著提高,然而資金風險顯著增加。尤其在極端行情下,交易對中某類資產價格暴漲暴跌,價格超出流動性提供者設置的價格區間時,區間內的流動性將會被市場套利者抽干,風險控制成為了流動性提供者的難題。

當Uniswap V3的風險無法基于自身機制實現有效控制,流動性提供者只能求助于外部的風險數據喂養,此時,NFT化的LP Token作為橋接DEX以外世界的價值單元,將發揮重要作用。

LP Token作為一種創新衍生品,也需要被高效利用。DeFi領域不乏大量流動性提供者,其在流動性池內質押了交易對后,僅能獲得流動性挖礦的單方面收益,資金并沒有被完全充分利用。LP Token作為資金權益的憑證,不僅可以在市場上流通,也可以通過質押以實現更高的資金使用率。

CDO全稱為Collateralized DEX Offering,為DeepGo團隊研發。用戶通過質押標的風險分級,實現持續融資。做市商在Uniswap V3在提供初始流動性之后,將LP Token作為質押物鎖定在CDO協議中,從而持續獲得流動性買盤。

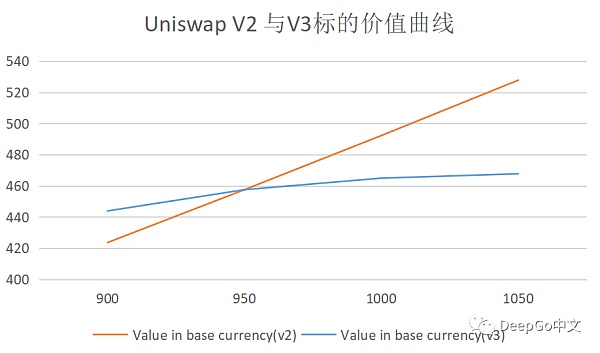

當Uniswap用戶在V3中提供流動性,并設定較大的區間時,流動性標的的基于本位幣計價的價值波動幅度較小。下圖模擬了用戶在V2、V3版本中,質押相同價值的標的后,標的整體價值隨代幣價格變化的曲線。顯而易見,V3版本中的價值曲線更加平滑。

如果CDO供應商質押Uniswap V3版本中的LP Token,則質押物在極端行情下,抗風險能力將顯著提升,這也將使得助推池系統更加穩健:在項目代幣在大幅上漲時,做好合理的風險預警;在代幣大幅下挫時,做好風險緩沖。而Uniswap V3與CDO的這一結合,最終能夠讓優質資產能夠長期上漲,不良資產逐漸衰亡并被清退。

在CDO模式中,為了實現更精準的風險定價,需要對風險進行分級,從而形成固定收益分級基金。除了項目的發起方(IP)外,還需要兩類主要角色參與,分為重要參與者(GP)和固定收益者(LP)。這兩類角色都會為項目提供持續的資金輸入,GP作為項目的直接投資方,將會將本金全部兌換成項目代幣,而LP的資金將被用以作為GP的杠桿,幫助項目實現更大的價值增長。

在CDO模式中允許IP質押高質量資產(Uniswap V3的LP Token),這對于GP而言增加了一層保障,鼓勵大量的GP資金流入。每一次GP資金的流入都會往Vault注資,用以存放LP的風險準備金及利潤。隨著Vault資金體量的增加,LP的投資意愿也被逐步放大。

如下:

Uniswap V3升級后貌似平常,但為DeFi應用提供了很多創新基礎。如今CEX內憂外患,正是DEX崛起的關鍵時刻,DeFi如何引領下一波牛市?核心在于吸取傳統金融的可組合性優勢,創造更多易用、高效的策略產品,實現普惠金融落地,從而吸引更多入局者。

在筆者之前看來,Uniswap原先并不具備護城河,但V3一出,提供更多的可組合性方案。在開放金融的世界,V3帶來的alpha收益將會衍生眾多創新產品,從而形成真正的頭部效應,這才是其重要的戰略布局。然而DeFi是普惠金融而非寡頭游戲,如何讓小額投資者通過某種協議,也能享有科學家或巨鯨才能獲得的alpha收益?正是我們目前重點探索方向。

Tags:SWAPUNIUniswapTOKCafeSwap Financeunisat錢包怎么轉賬uniswap幣總量Indorse Token

今天這篇東西是基于這些天來對數據經濟和ownershipLabs在做的事情的一些思考,主要的研究范本是Ocean protocol。第二部分則是近期對NFT和數據結合的想法.

1900/1/1 0:00:00“世界上對于加密貨幣影響力最大的兩個國家就是中國和美國,中國的政策絕對舉足輕重”。 2016年9月,位于四川的一處機房內,550臺比特幣礦機晝夜運轉.

1900/1/1 0:00:00高盛本周發布了一份關于加密貨幣的研究報告,討論了加密貨幣成為機構資產類別的潛力。此外,研究人員還認為,區塊鏈的價值取決于在其之上存儲的信息,并聲稱以太坊可能會在未來成為第一大公鏈,且將作為價值儲.

1900/1/1 0:00:00泰國金融監管機構已將其注意力轉移到去中心化金融DeFi上面。根據6月1日《曼谷郵報》的報道,泰國證券交易委員會(SEC)宣布,在不久的將來,任何與DeFi相關的活動可能都需要獲得金融監管機構的許.

1900/1/1 0:00:00今天筆者來討論一個有實力的DEX都可能考量的事情:要不要做個獨立的鏈?討論源頭是這樣,6月3日消息.

1900/1/1 0:00:001.對比:各國央行眼中的加密貨幣“暴漲暴跌”是比特幣等加密貨幣的自帶屬性。過去,加密貨幣只是一小撮人的游戲,如今,華爾街機構頻頻入場,加密貨幣市場格外躁動.

1900/1/1 0:00:00