BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD-0.51%

LTC/HKD-0.51% ADA/HKD-0.15%

ADA/HKD-0.15% SOL/HKD-0.27%

SOL/HKD-0.27% XRP/HKD-0.16%

XRP/HKD-0.16%頂流AMM最讓人期待的升級終于來了!5月4日,Uniswap V3合約正式在以太坊主網上線。經過充分的論證之后,我們終于對Uniswap V3的優勢有了一些看法。

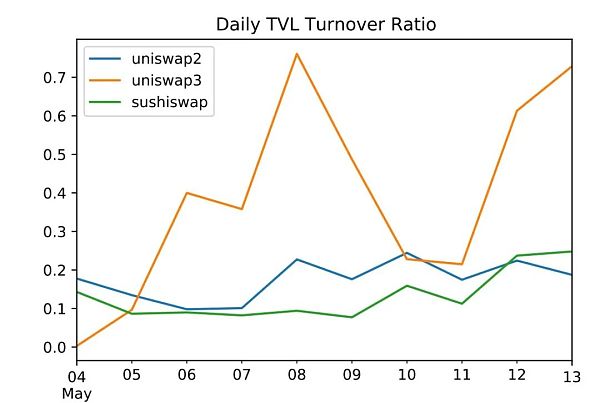

Uniswap V3最大的優勢在于更高的資金效率。相同的資金體量下,V3比V2有更低的滑點。所以,V3相較于V2可以調動更多的存量資金。為了驗證Uniswap V3 的資金效率,我們將總鎖倉周轉率與Uniswap V2 和Sushiswap進行比較。

圖片來源:IOSG Ventures

總體看來,短時間內Uniswap V3確實具有更高的資金效率。如圖所示,V3的TVL周轉率比V2和Sushiswap更高。在最高點的時候,V3的TVL周轉率要比V2大得多。V3中每1美元TVL就能產生0.7美元的日交易量,而V2同樣的資金只能產生0.2美元的日交易量。另外,V3面世后的數據顯示Uniswap每1美元加入質押資金池就會產生5美元的交易量,而同樣的情況下Sushiswap只能產生1.3美元交易量。

DEX Algebra試圖通過押注集中流動性與Uniswap競爭:4月21日消息,Uniswap在去年5月發布V3版本并轉向集中流動性后已經收獲了收益,日交易量增加了500%。類似地,另一家名為Algebra的DEX也通過集中流動性整合在DEX中占據了一席之地。

一方面,Uniswap基于以太坊之上,而Algebra選擇了Polygon作為它的基礎層。Algebra聲稱其動態定價、內置挖礦和跨鏈集成支持更高效。

Algebra聯合創始人Alexandra Korneva在談到與Uniswap相比,Algebra的主要優勢時表示:“Uniswap沒有平臺上的挖礦,所以用戶必須申請外部智能合約才能挖礦。為了改善這種情況,Algebra引入了內在的挖礦,允許用戶將額外的代幣放入池中并賺取獎勵,而不需要通過外部平臺來獲取利潤。”(Cointelegraph)[2022/4/21 14:39:26]

眾所周知,V2的問題之一是流動性提供者所面臨的無常損失,V3也同樣有這個問題。但是V3中損失的大小取決于流動性提供者的行為。也就是說,在V2中,相對于套利而言,LP是相當靜態的,而在V3中,雙方都能積極管理他們的倉位。

MakerDAO發起有關添加UNI-V2-DAI-USDC為抵押品等執行投票:金色財經報道,治理促進者和MakerDao智能合約域團隊已將一系列執行投票納入投票系統。具體包括:1.將UNI-V2-DAI-USDC添加為抵押品類型;2.將UNI-V2-ETH-USDT添加為抵押品類型。3.將全球系統債務上限增加600萬DAI。[2021/2/6 19:02:39]

因此就出現了兩種可能的情況。第一種情況是,流動性提供者價格更優,會將套利者擠出市場。這需要成熟的LP不斷調整其價格范圍,在套利者有所動作之前正確映射出市場價格變化。然而這樣雖能保證LP不受損失,但也會減少協議的潛在交易量,因為自動交易在Uniswap v2 和Sushiswap中占很大的比重。

第二種情況針對的是不太成熟的LP。假設像Binance等中心化交易所中仍然存在價格發現,價格調整范圍過窄、動作過慢的流動性提供者將會被套利者打敗。過窄的價格范圍意味著更大的流動性深度,因為價格波動越大,遭受損失的風險越高。

庫幣杠桿大數據顯示:1INCH、UNI 等熱門DeFi幣種持續上漲,多方力量增強:據庫幣(KuCoin)杠桿大數據顯示,今日1INCH日內漲幅超24%, 最高觸及2.72美元。UNI漲幅超23%, 最高觸及12.89美元,杠桿市場多方力量逐漸增強。用戶可在庫幣杠桿市場借USDT買幣做多,或借幣賣出做空,用杠桿撬動更大收益,實現漲跌均可獲利。庫幣杠桿交易已開放了BTC,ETH,XRP,USDT和LTC等代幣的多個交易對。近期行情波動較大,請控制杠桿倍數,做好風險控制。[2021/1/25 13:26:13]

舉個例子,如果ETH的價格是3500美元,LP可以設置3490美元-3510美元的價格區間。如果ETH的外部價格上漲至3600美元。理性的LP會馬上將自己的價格區間調整至3600美元附近。否則,由于價格差異,她就會將賣出風險敞口暴露給套利者。相反,如果價格跌至3300美元,除非LP向下調整她的價格,否則提供不了流動性,也不會獲得交易費用。

Uniswap總鎖倉量突破27億美元:據歐科云鏈OKLink數據顯示,截至今日11時30分,以太坊上Defi協議總鎖倉量約合130.5億美元。其中排名前三的分別時Uniswap V2 27.5億美元(+3.82%),Maker 19.2億美元(+3.25%)以及Curve 15.2億美元(+6.89%)。其中Uniswap的鎖倉量突破27億美元,創下近期新高。[2020/10/10]

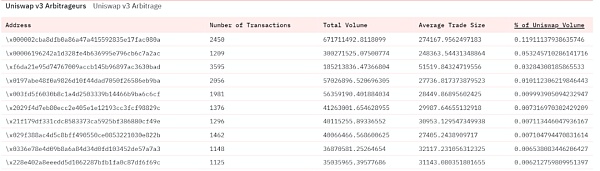

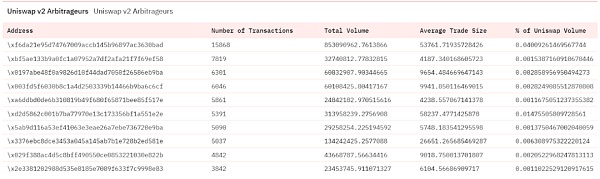

盡管現在下判斷還為時過早,但根據經驗,我們可以查看Uniswap V3與V2中前10名套利者的交易量。LP的做市越專業,套利活動越少,流動性提供者損失越少。如果出現大量的套利,則情況正好相反。

如下表所示,Uniswap V3上最大的套利者總交易量占V3上線以來總量的12%!這意味著僅這個地址就產生了超過6.7億美元的資金(被Nansen.ai認定為Wintermute)。此外,排名前5的套利機器人約占總交易量的22%,遠大于V2的水平。在V2版本中,前5名套利者占比幾乎不到總交易量的5%。這也說明了LP在V3早期遭受了重大損失。

在V3上線前期套利交易量巨大的情況下,Uniswap引進了主動流動性管理工具Visor Finance,來進行多倉位管理、根據市場價格自動平衡流動性、手續費再投資、獎勵等。所以,目前有兩條路徑。針對上述第一種情況,成熟的LP完全走專業化道路;第二種情況,不太專業的LP依靠Visor等工具來主動管理流動性。

我們預計在V3版本套利參與會隨著時間推移而逐漸減少,原因如下:

風險把控:LP有了前車之鑒后能更好的把握風險

創新設計:主動流動性管理工具Visor

部署Layer 2:可低成本進行頻繁調整

另外,Uniswap生態也不容小覷。以Grants計劃為例,該計劃將大量資源用于創建關鍵的開發者工具,添加高質量數據以及在Uniswap生態圈啟動關鍵服務。

Uniswap Grantee部分生態項目

完整項目詳情請點擊鏈接:https://www.notion.so/3430a00270ea4d79be5c70d4ca99680a?v=cb2ce86b52194b759428b458f9717749

Uniswap V3開了個好頭。盡管有需要不斷改善的地方,我們對V3未來的發展依然持樂觀態度。最終我們會看到更多專業的做市商成為流動性提供者,以更優定價擠出套利者。V3的野蠻生長剛剛開始,它是否會成為DEX競爭的賽末點?讓我們拭目以待。

附:本文為拋磚引玉,我們期待更多討論,歡迎給我們留言互動。您的留言或觀點將有機會被官方引用作為下一期IOSG weekly insight在各個渠道傳播分享,討論主題包括但不限于:

Q1:V3是否讓uniswap在競爭中拿下一城?還是說沒有達到預期效果?

Q2:當V3像專業做市商和訂單簿模式靠攏后,會不會帶領AMM更整體向該方向傾斜,還是說會形成兩大陣營,對此你怎么看?

Q3:V3與中心化交易所的價差和套利會帶來什么樣的變化?

Q4:被動的流動性挖礦提供者會將挖礦資金往何處轉移?

Q5:其他

頭條 ▌阿里拍賣520拍賣節推出NFT數字藝術專場5月19日消息,淘寶阿里拍賣聚好玩520拍賣節推出NFT數字藝術專場.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00本文由中幣(ZB)研究院原創編輯 熱點摘要: 1.諾獎得主克魯格曼:BTC可以無限期生存下去;2.灰度創始人:未來幾周加密市場的走向完全取決于股票市場;3.

1900/1/1 0:00:00本周,我們迎來了本次牛市中的“至暗時刻”。在多方合力下,數字資產市場流動性并未受到顯著影響。市場的確出現了恐慌,幸運的是,本次行情并沒有引發“廣泛恐慌”,目前說牛市結束,仍然為時過早.

1900/1/1 0:00:00所謂先破后立,數字人民幣的破與立分別指向過去和未來,破的是懸而未決的現實痛點,立的則是日漸清晰的升維路徑。“醉翁之意不在酒,在乎山水之間也.

1900/1/1 0:00:00編者注: 智能合約的出現為區塊鏈的發展提供了重要的必要條件,自此區塊鏈世界開始有了豐富的應用。DeFi是區塊鏈應用落地不可忽略的重要組成部分,很多大型機構和優秀的投資者圍繞DeFi的討論從未停歇.

1900/1/1 0:00:00