BTC/HKD-0.79%

BTC/HKD-0.79% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD-0.02%

ADA/HKD-0.02% SOL/HKD-2.55%

SOL/HKD-2.55% XRP/HKD+0.58%

XRP/HKD+0.58%從工作量證明 (PoW) 到權益證明 (PoS) 的轉變是以太坊自誕生以來最令人期待的里程碑。不同于使用需要消耗大量能源的 PoW 來擴展區塊鏈,PoS 允許用戶質押他們的 ETH 和運行名為“驗證者”的區塊生成節點。

以太坊邁向 PoS 的第一步是啟動一個可以達成共識的獨立網絡——信標鏈 (Beacon Chain)。為對這個系統提供安全的回報,質押者會獲得增發的、新的 ETH。在未來,我們知道信標鏈會與現在的以太坊鏈合并,允許質押者也賺取交易費用和現在由 PoW 礦工獲得的礦工可提取價值 (MEV)。

以太坊的 PoS 協議并沒有像其他 PoS 實現,如 Cosmos、Tezos 和 Polkadot 那樣為質押者提供一些功能。其背后的原因的是要促進去中心化,但我們認為市場一定會介入,使質押變得更有效率和更方便。因此,重要的是確保解決方案能最大化質押者的私人利益,且能為整個以太坊帶來健康的系統性結果。

想要在以太坊上單獨質押,用戶必須把 32 個 ETH 存入ETH2 存款合約,同時指定兩個關鍵參數:

1. 驗證者公鑰:在存款前,用戶會生成一個用于他們的驗證者節點的密鑰對。私鑰是用于對區塊簽名的,而公鑰是作為其唯一的標識符。

2. 存入的 32 個 ETH 的提款憑證:提款被許可后,本金 (32 個 ETH) 和質押獎勵只能被提取到這個地址。

這里的一個關鍵是,公鑰和提款憑證不需要由同一個實體控制。

以太坊主網第十二次影子分叉到達終端總難度:金色財經報道,以太坊主網第十二次影子分叉到達終端總難度(TTD),其中所有Nethermind節點都順利通過了過渡。[2022/8/31 13:00:36]

然后,用戶需要運行一個 ETH2 驗證者節點和在輪到他們的時候對區塊簽名,否則,不遵守協議是要受到懲罰的。

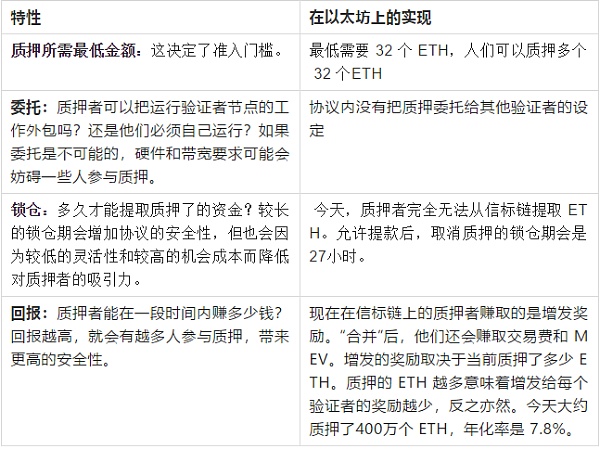

質押協議的效率和便利性可以分解為以下特性,以及它們的以太坊實現:

這些特性對質押者來說都是重大障礙。在其他條件相同的情況下,他們會更傾向于能夠質押任意數量的 ETH、把運行設施的工作委托給其他人,以及即時提取他們的押金。如果可以的話,他們還想把他們質押的 ETH 用到其他應用上,這已經成為去中心化金融的標準程序。

這些特性對質押者來說都是重大障礙。在其他條件相同的情況下,他們會更傾向于能夠質押任意數量的 ETH、把運行設施的工作委托給其他人,以及即時提取他們的押金。如果可以的話,他們還想把他們質押的 ETH 用到其他應用上,這已經成為去中心化金融的標準程序。

在下文,我們會討論:

質押池如何解決委托和最低質押金額要求的需求;以及

由這些質押池推出的質押衍生品是如何解決長鎖倉期和允許質押者解鎖他們質押的 ETH 的流動性問題。

表面上,質押池的工作原理與 PoW 的礦池相似,但 PoS 的性質使得它可以給客戶提供一些額外的好處:

1. 通過把 ETH 匯集在一起,質押者可以通過 32 個 ETH 的門檻。這使得小額質押者也可以參與 PoS。

以太坊前十大地址目前持有以太坊總供應量的20.58%:金色財經報道,Santiment發推文稱,以太坊前十大地址目前持有的ETH占總供應量的20.58%,為2017年5月以來最高記錄。[2021/7/14 0:50:11]

2. 不同于每個用戶都運行自己的驗證者節點,質押池負責質押的操作部分。有些質押池還會給用戶提供保險,不受像罰沒這樣的協議懲罰。

3. 質押池可以保持一個流動 ETH 的儲備池,以滿足立即提款的需求,類似于銀行的方式。這就取消了提款期,預設了不是所有的用戶都想要在同一時間提款。

4. 最后,資金池可以提供一種代表質押了的 ETH 的代幣,這種代幣可以用在其他應用里。這一點非常重要,在下文會用一個章節來深入討論。

質押池既可以是中心化也可以是去中心化,各有其利弊權衡。

任何一家大型交易所都可以輕而易舉地實現一個質押池。實際上,很多已經支持 (或將要支持) 信標鏈質押了。

交易所只需要:

允許用戶選擇參與質押,然后獲取質押獎勵

用客戶的 ETH 來運行驗證者節點

由于是由交易所來做質押的,用戶不需要操作任何設備。提供及時的流動性對交易所來說也非常簡單,因為它們本來就有大量的流動 ETH 儲備。鑒于獲得客戶和資金流動性對交易所經營的重要性,它們給用戶提供的這項服務不會收取額外的費用。

USDC Treasury在以太坊網絡增發超5813萬枚USDC:Whale Alert數據顯示,北京時間11月29日04:46至04:57期間,USDC Treasury分三筆在以太坊網絡上增發58131388枚USDC。[2020/11/29 22:28:41]

現在我們已經了解了單獨質押和質押池服務的區別,以及中心化質押池是如何運作的了,我們將以 Lido作為例子,探討去中心化質押池的結構。

從用戶的角度來看,參與去中心化池很簡單:他們把 ETH 存入一個以太坊智能合約,并收到 stETH 作為收據。stETH 代幣的余額是會變化的,以反映質該合約獲得的質押獎勵分配。這意味著,1 個 stETH 將總代表 1 個質押的 ETH。

在 Lido 的機制里,每次有 32 個 ETH 存入到以太坊智能合約,DAO 會從治理控制的注冊表里選出一個新的驗證者節點。該驗證者會調用存款合約,把 32 個 ETH 發到該驗證者的公鑰里,然后使用 LidoDAO 的提款憑證。

這里需要回答兩個問題:

如何管理提款憑證?提款憑證是一個 ETH2 的 BLS 密鑰,一個分布式的密鑰生成儀式把提款密鑰分成11部分,集齊其中的6個多簽才能獲得提款憑證。這不是一個最優方案,但在信標鏈還未允許提款時不會構成風險。到了質押者可以提款的時候,Lido 將已經過渡到以一個 ETH1 智能合約作為提款憑證,而不是一個多簽。在那以后,假設智能合約對資金沒有任何管理功能,1 個 stETH 將可以在無須信任的條件下兌換到 1 個 ETH。

Loopring業務開發主管:當前以太坊L2領域競爭熱度超越L1:10月14日消息,去中心化交易所Loopring業務開發主管Matthew Finestone表示,由于受歡迎程度高,以太坊網絡已變得前所未有的擁擠,網絡可伸縮性成為重中之重。雖然從歷史上看,很多人都在考慮在以太坊之外重新建立可擴展的智能合約平臺,但當前發展趨勢顯示,更大的競爭是在以太坊鏈第二層解決方案領域,而非是在第一層解決方案領域。但Matthew Finestone也表示,這并不能代表以太坊競爭產品的失敗。(CoinDesk)[2020/10/14]

誰是驗證者以及他們是如何注冊的?驗證者節點由專業的質押企業,比如 p2p.org、Chorus One、或 stakefish 來運行,它們必須通過治理決策獲得批準。每個驗證者有它們自己所有的質押金額上限,這個數額由投票治理決定。

我們了解了 stETH 是對質押的 ETH 和智能合約獲得的獎勵的憑證。這也被稱為質押衍生品。

質押衍生品將對整個以太坊生態帶來重大影響,包括 ETH 質押者、一般的 ETH 持有者、質押池間的競爭、以及甚至以太坊本身。

質押者: 對質押者來說主要的好處是可以進行再抵押,質押者在參與質押的同時在其他應用使用本金,與 Uniswap 的流動性代幣可以用來在各種 DeFi 上作為抵押物相似。這大大降低了質押的機會成本。

沒有做質押的 ETH 持有者:如果 stETH 可以用來作為借 ETH 的抵押物,就可以在杠桿質押里釋放借入 ETH 的需求。這回推高 ETH 供應率,最終是所有的 ETH 持有者因高利率而受惠。

聲音 | IfDefElse開發團隊:以太坊網絡高水平的ProgPoW算法可以實現其預期的經濟效果:據Ambcrypto消息,ProgPow算法是由IfDefElse開發團隊提出,用于減少ASIC礦工對以太坊網絡的控制。該協議最初預計將在即將到來的伊斯坦布爾硬叉會議上實施,但由于與硬件和軟件有關的審計延遲,被推遲到2020年初出現的下一個硬叉升級。IfDefElse發布的初步審計報告指出,“根據我們的調查和分析,我們發現ProgPoW的高水平設計目標,概括為GPU-targeting和ASIC-resistant,對于達到其預期的經濟效果是合理的。我們沒有發現任何重大問題,而且這個設計似乎還能發揮超出預期的作用,新算法將具有更好的總體安全性,同時也使網絡更不易受到51%的攻擊。”[2019/9/8]

質押池間的競爭:stETH 的存在給了它的池子帶來重要的網絡效應。這種網絡效應為參與市場的頭部質押服務創造強大的激勵,這表明 ETH 質押衍生品因為有流動性的保護和網絡效應而按冪次定律 (power-law) 或網絡效應發展。因此,stETH 有可能在許多用例里取代 ETH,甚至有可能完全取代 ETH。

以太坊:有一種普遍看法認為,質押衍生品回降低 PoS 的安全性,因為它們把區塊生成從質押和罰沒剝離開來。這也被稱為委托代理問題,并可能導致取款生成者沒有遵循協議的動機,因為他們在里面沒有利益。

但是,這個論點必須與它創造的裨益相比較來看:如果質押衍生品降低了質押的成本,它們也會使得更多的(甚或全部的) ETH 都被拿去做質押。請注意,這是一個良性循環的完美例子:stETH 的流動性越高,質押的機會成本就越低,這會使得更多的 ETH 被拿去質押,又進一步加深了 stETH 的流動性,如此循環下去。

在沒有質押衍生品的情況下,我們可能預期會有 15-30% 的 ETH 參與質押。但是,在有的情況下,這個數字可能會上升到 0-100%,因為質押與不質押之間不存在額外的開銷。

為了說明為什么這會帶來更高的經濟安全性,請想象以下攻擊場景:

如果 20% 的 ETH 被質押了,攻擊者想拿下所有質押的 ETH 的66% (破壞區塊鏈的關鍵臨界點),那么他們必須在自由市場買入所有 ETH 的40%。

如果 60% 的 ETH 被質押了,但 stETH 是有流動性的,那么攻擊者將必須買入所有 stETH 的66%,實際上相當于所有 ETH 的40%。請注意,這里涉及一些額外步驟,攻擊者首先必須贖回 stETH 以去除誠實驗證者,并重新用他們的 ETH 去質押。

如果超過 60% 的 ETH 被質押了,攻擊者此時必須買下的 ETH 份額要高于 40%,且只能從40%起跳。

如果100% 的 ETH 都被質押了,攻擊者則需要買入所有 stETH 的66% 才能達到相同的臨界點。

我們得出的結論是,如果質押衍生品可以使質押的 ETH 超過 60%,它們肯定可以增加以太坊的經濟安全性,而不是減少。

去中心化常常被視為一種無形的好處,且要付出高昂的代價,因此用戶往往不愿意為其付費 (可參見幣安智能鏈 vs 以太坊的辯論)。這個邏輯的思考不適用于去中心化質押池,因為與中心化質押池相比有三點關鍵優勢。

它們的社會可擴展性更強:PoS 安全性的一個重要指標是,單個實體控制了多少質押份額。對于交易所來說,這個數字可能被限制在15-30%;高于這個比例的話,以太坊生態可能會出現對權力集中的社會憂慮。去中心化質押池可以控制網絡里任何比例的質押份額,只要 DAO 里每個單獨的質押者不會過大,以及提款憑證不能變或被投票。

我們必須強調去中心化質押池舍去所有的治理功能這一點有多重要。無論是費用、提款地址、還是驗證者注冊表都不可以通過認為輸入而修改。

它們的質押衍生品是去信任的:像 Coinbase 或者 幣安這樣的大型交易所只會發行托管型的代幣,使用它們的人肯定是有限的,在其他條件一樣的情況下,用戶肯定會選擇去信任的代幣,而不選擇需要信任的。這會使得中心化質押池錯過質押衍生品的網絡效應。

有人可能會指出,通過 WBTC,一種中心化的代幣能夠贏得代幣化 BTC 的市場。但是,我們認為者只是因為以太坊上的 BTC 不能以既去信任又有資本效率的方式進行代幣化,而質押的 ETH 是可能實現的。

它們對 MEV 的提取有更少限制:制度化的質押池 (比如交易所)可能會有社會或名譽上的限制,使他們無法提取某種形式的 MEV 。這使得沒有這些限制的小型質押公司和去中心化質押池可以給它們的質押者提供更高的回報。這會使得上述使用去中心化質押池的溢價變成去中心化折扣。

這些好處是如此之大,以至于領頭的質押池服務將可能是一個去中心化、非托管型的質押池。如果上述質押池是充分治理最小化的話,它可能會贏得整個市場,而不會對以太坊造成任何系統性風險。

質押池和它們的質押衍生品受制于類似提取 MEV 的市場現實,在這個意義上,它們的存在是不可避免的。只要有創造和使用它們的私人利益,它們都將繼續存在和蓬勃發展。但是,如果正確的解決方案能贏出且被充分采用,它還可以為以太坊帶來系統性好處。

由于 stETH 具有龐大的網絡效應,以及去中心化質押池既是非托管的,又可能會從 MEV 賺取更多的收入,我們認為這樣的去中心化池子很可能贏得整個市場。

因此,我們應該專注于確保一個像非托管的、強勁的 stETH 版本的質押池贏得市場,而不是中心化的池子,這樣才能確保有一個良好的系統性結果。

感謝 Arjun Balaji、Vasiliy Shapovalov 和 Konstantin Lomashuk 提供的珍貴討論和校對建議

我們也請讀者參考Chitra 和 Evans 關于“質押與借貸”,以及這兩種力量之間的平衡的文章。

來源 | Paradigm Research

作者 |?Georgios Konstantopoulos?&?Hasu

你需要提取BTC 下文將介紹提取BTC以及使用自我托管服務的原因無論你相不相信,一只BTC ETF即將上線。市場分析人士稱:“BTC ETF即將上線,但是我們還沒做好充分準備.

1900/1/1 0:00:00根據媒體報道,方舟投資管理公司(ARK INVEST)最近已購買2000萬美元的比特幣,另外,該公司旗下的基金上周持續購買Coinbase股票(COIN),截至目前累計共持有7.06億美元.

1900/1/1 0:00:00Altseason 是指山寨幣爆發期。有人認為這只是「普通的數字貨幣牛市」,但在我看來,這是山寨幣泡沫末期的一種特殊現象,此時可以在最短的時間內獲得最大收益,市場達到瘋狂的頂峰,此時你可以大膽的.

1900/1/1 0:00:00加密資產市場元氣大傷,7400多個幣種支撐出的2.2萬億美元市值,一周時間蒸發了7700億美元,主支撐比特幣(BTC)的市值也從8530億美元下降至6784億美元.

1900/1/1 0:00:00金色財經? 區塊鏈5月20日訊? ?在自由市場中,人們可以在所見范圍內自由地探索價值,而目前探索的價值恰好在隱性所有權的數字代幣之中.

1900/1/1 0:00:00自去年以來,Polkadot生態經歷了快速發展,許多項目已經宣布了自己的金絲雀網絡啟動計劃,以便連接到Kusama生態.

1900/1/1 0:00:00