BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD-1.19%

ETH/HKD-1.19% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD-1.61%

SOL/HKD-1.61% XRP/HKD-0.74%

XRP/HKD-0.74%3月27日,HashFlow與DeCus聯合舉辦了AMA。本期邀請到DeCus聯合創始人Jeffrey,為大家分享DeCus如何用創新算法革命去中心化錨定幣。

HashFlow投研進行時以線上直播的形式呈現,直播內容包括主題演講、圓桌論壇、大咖對話、百家爭鳴等,分享我們最新的投研觀點,共同探討區塊鏈行業新趨勢、新格局、新風向。有趣有料有看點,助力獨角獸項目創新發展,精耕細作,建造區塊鏈價值空間。

感謝YBBFoundation、Odaily星球日報對本次活動的大力支持。

項目介紹:

DeCus是去中心化的跨鏈協議,希望用一種更加安全、高效和對比特幣持有者更加友好的方式,將BTC的流動性引入DeFi應用。DeCus的首個產品是采用了創新算法的比特幣錨定幣-eBTC。

以下為本次直播內容完整回顧:

1.為什么選擇比特幣錨定幣這個賽道?

Jeffrey:2020無疑是加密領域的DeFi年,各類DeFi應用的蓬勃發展極大的促進了以太坊生態系統中資金的使用效率,基于以太坊發行的各種形式的DeFi資產交易量也持續占據著市場主導地位。但即使如此,比特幣仍然是市值最大的加密資產,占據整個加密市場總市值的近60%。

紐約梅隆銀行和富蘭克林鄧普頓擔任新數字資產小組聯合主席:金色財經報道,紐約梅隆銀行和富蘭克林鄧普頓已被美國衍生品和大宗商品監管機構任命為新數字資產市場小組委員會的聯合主席。紐約梅隆銀行數字資產全球主管Caroline Butler和富蘭克林鄧普頓數字和行業咨詢服務主管Sandy Kaul將領導該小組委員會,該委員會專門關注數字資產。數字資產市場小組委員會是CFTC更廣泛倡議的一部分,旨在解決與美國資本市場相關的問題,并就衍生品和交易平臺的政策提出建議。CFTC各委員會和小組委員會目前共有128名成員。[2023/7/4 22:16:43]

然而,目前由以太坊主導的DeFi生態并不兼容比特幣,這種不兼容讓近?60%的加密市場被這輪DeFi浪潮所「拋棄」,也讓眾多的比特幣持有者無法享受DeFi服務以及各種挖礦機會。

一些項目已經在致力于解決這個問題,以太坊上的比特幣錨定幣數量呈現了爆炸式增長,從2020年1月1號到現在,供應數量幾乎增加了178倍,從1039增至185,201。盡管有這種增長,代比特幣錨定幣的數量也僅占實際比特幣流通量的0.75%。

面對這種巨大的用戶需求和市場空間,DeCus希望能夠為市場提供一個值得信任的跨鏈橋,任何人都能夠簡單、安全地通過我們的系統創建比特幣錨定幣,讓比特幣的價值流動起來。

美聯儲資產負債表縮表至8.362萬億美元,已接近硅谷銀行事件前水平:6月26日消息,據美聯儲官網最新數據顯示,自3月21日后,美聯儲持續縮表。截至6月19日,美聯儲資產負債表規模為8.362萬億美元,已接近硅谷銀行事件前8.339萬億美元的規模。[2023/6/26 22:00:17]

概括來說是,比特幣是最重要的加密資產,以太坊是最重要的DeFi市場,兩者的結合,是去中心化金融體現其優勢的最佳路徑和最小閉環。

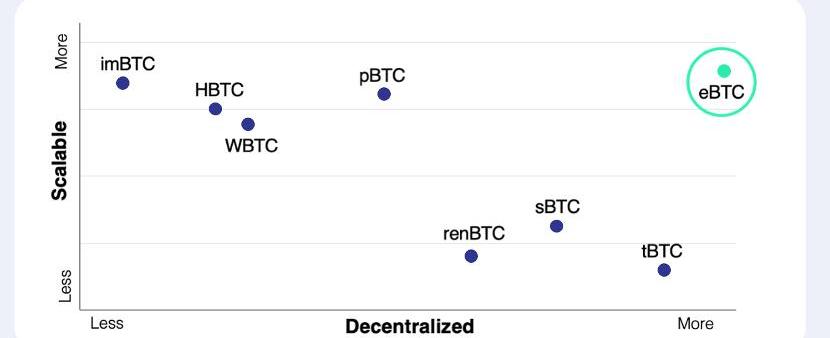

2.eBTC?和其他比特幣錨定幣相比有哪些突出的亮點呢?

Jeffrey:目前,以太坊上的比特幣錨定幣主要有兩方面的缺陷:

第一,中心化,比如wBTC和HBTC。他們是中心化組織發行的,一旦該中心機構破產或遭審查,就會造成這些比特幣錨定幣無法兌換的窘境。

與WBTC錨定的BTC是由托管方BitGo在鏈上冷錢包儲存的,所以WBTC本質上是中心化的。WBTC的主要風險也來源與此,雖然BitGo已經托管了160億美元的資產,但是這些資產都不是BitGo自己的,而BitGo自身的估值遠低于WBTC的市值。萬一BitGo將WBTC對應的BTC儲備挪作他用或者搞丟了,BitGo頂多就是破產,而WBTC的持有者將損失慘重。此外,WBTC白皮書中并沒有提到如果BTC儲備出現意外會怎么賠付。

比特幣主導地位超50%,系2021年4月首次:金色財經報道,比特幣市值已超過加密貨幣總市值的一半,據TradingView數據顯示,比特幣的主導地位在 2021 年 11 月左右跌至 39.9% 的底部,當時因為FTX崩盤,但之后比特幣市場主導地位一直呈上升趨勢,從 3 月中旬的 43.5% 躍升至 47.7%,之后比特幣市場主導地位又在6 月初出現了一次急劇上升,從 47.4% 上升到六月第一周收盤時的 49.1%,然后在現在升至50.06%。(cryptoslate)[2023/6/20 21:50:20]

第二,抵押物利用率低,比如tBTC和renBTC。他們雖然是以去中心化的方式發行的,但歸根結底需要鎖定在智能合約中的非BTC抵押品作為“后盾”。為了減輕波動和行為不當的風險,當前解決方案采用的方式要求超額抵押。例如,每個鑄造的tBTC代幣要求抵押品的價值≥1.5BTC,而每個renBTC要求抵押品的價值≥3BTC。這種超額抵押大大增加了原生比特幣和比特幣錨定幣之前的摩擦成本,也限制了他們的鑄幣上限。

eBTC則利用基于DeCus系統的去中心化和可自我調節的托管網絡,讓抵押率降低到50%以下,同時保證跨鏈資產的安全性。

日本首相:Web3的靈活運用有多種可能性,符合“酷日本”政策:金色財經報道,日本首相岸田文雄昨日在眾議院預算委員會上,回應了自民黨議員平良明關于“日本政策需要Web3的原因”相關論點。岸田文雄表示,Web3的靈活運用有各種各樣的可能性。例如,DAO也可以由對相同社會問題感興趣的人組成新的社區。NFT也可能使創作者收益多元化,可以用來維持和提高粉絲忠誠度。Web3對于Cool Japan(酷日本)政策及區域振興可能會成為有力的工具。他在積極使用與Web3.0 相關的術語的同時給出了肯定的回答。

據悉,日本政府在21世紀第二個十年提出的“酷日本”(Cool Japan)政策,是以文化產業為核心的國際戰略。[2023/2/2 11:43:43]

3.整個系統是如何運行的?用戶BTC的安全性又如何得到保證?

Jeffrey:作為整個系統的核心角色,Keeper負責原生比特幣資產的托管,提供抵押物以及運行節點。Keeper通過一種叫做“重復分組”的方式被分配,由于Keeper無需許可就能夠隨意加入或離開網絡,所以整個過程是完全去中心化的。

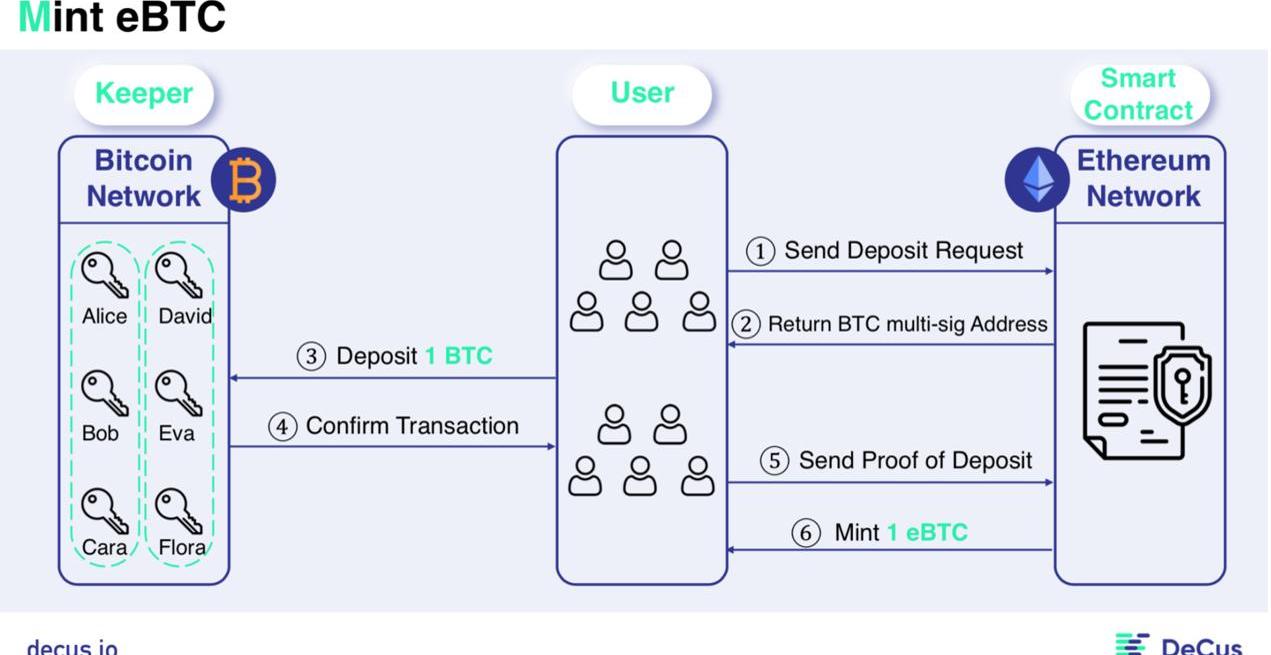

部署在以太坊上的智能合約負責鑄造eBTC。用戶可以通過簡單且安全的方式實現原生比特幣資產的代幣化。下面這張圖以簡化的方式展示了eBTC的鑄造過程:

BitDAO就從其21億美元國庫中賺取收益的提案進行投票:金色財經報道,BitDAO社區正在投票決定是否從其位于Ichi的金庫中存入多達850萬美元,以獲得15%的年收益率。BitDAO的資金價值約為21億美元,是僅次于Uniswap的第二大資產。[2022/11/5 12:18:35]

想要創建eBTC的用戶應首先向以太坊網絡上的智能合約提交請求,然后獲取指定的Keepergroup的BTC多簽地址。在向該多重簽名地址存入一定數量的BTC并提交存款證明后,相應數量的eBTC將被發送到用戶的ETH地址。

用戶可以隨時將其eBTC轉換回BTC。贖回過程與鑄造相似。一旦收到原始BTC,相應的eBTC將被燒毀。

那么用戶BTC的安全性又是如何保證的呢?首先,eBTC的發行是以去中心化的方式進行的,所以不存在那些中心化解決方案會出現的單點故障。然后我們再來聊一下抵押物的問題,可能有人會說只有超額抵押才能解決去中心化方案的信任問題,但事實并非如此。

假設BTC資產在一個多簽地址中由10,000個托管人托管,每筆交易都需要至少5001個簽名。只要多數托管人是誠實的,想要作惡的人就無法竊取任何被托管的BTC。在這種情況下,最低額抵押物足以強制執行托管人的正確行為。

但是,要在比特幣網絡上使用一個由10,000個保管人組成的多簽地址,每筆交易都需要至少5001個簽名,那就太昂貴了,而要完成包含5,001個簽名的交易,對所有托管人之間的協調工作提出了相當高的要求。

值得注意的是,將這些托管人分為1000個組的方式是行不通的,因為想要作惡的人只需要破壞每一個托管人組中的多數參與者,即可將該組托管的BTC拿走,這比腐蝕整個系統中的5,001個托管人要容易得多。

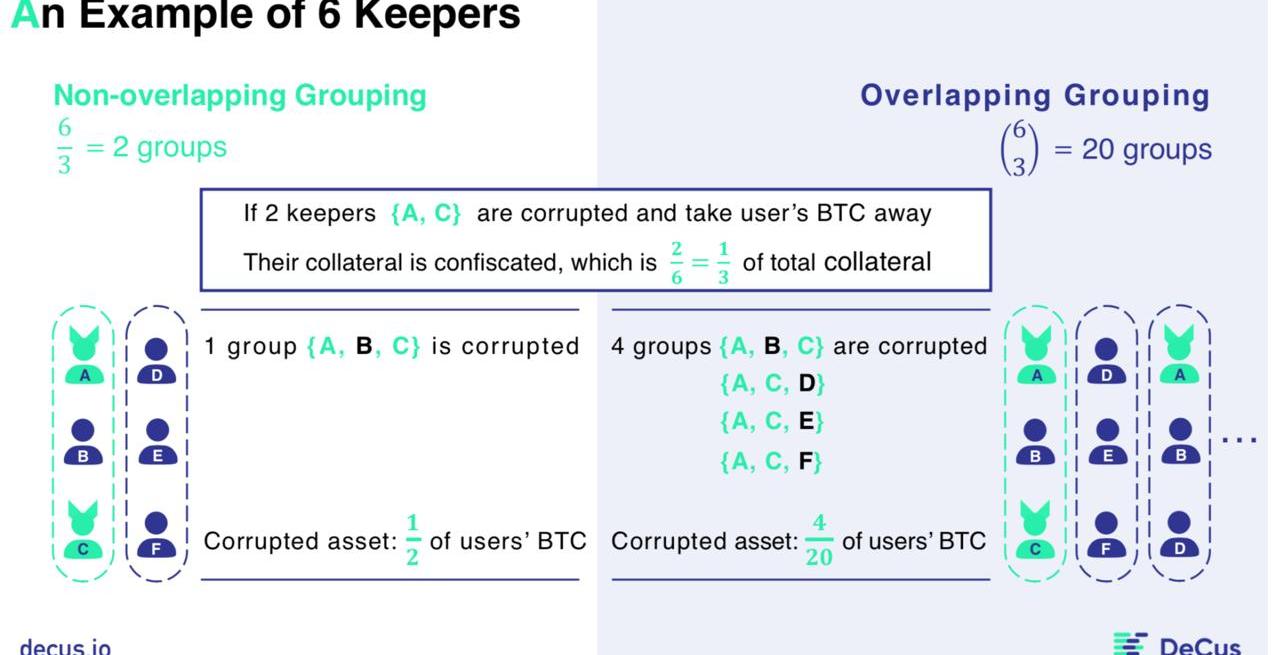

所以,為了平衡大型的托管人群組能夠提供的安全性和小型群組能夠提供的可訪問性,DeCus引入了基于“重復分組”的去中心化托管方案。下面將用6名托管人的簡單模型來說明。

在不重復分組的情況下,6名托管人會被分成2組,假設有2人作惡,就可以完全控制一組資產,占到托管資產總額的1/2,同時這兩名托管人的抵押物被罰沒,占總抵押物的1/3。

而在重復分組的情況下,6名托管人會被分成20組,還是假設有2人作惡,可以控制4組資產,站到托管資產總額的1/5,同時這兩名托管人的抵押物被罰沒,占總抵押物的1/3,此時作惡成本已高于作惡的收益。

而通過我們的模型計算和分析,隨著托管人數的增加,在保證系統安全性的前提下,托管人的抵押率會進一步降低。感興趣的朋友可以去官網查看更詳細的文檔:docs.decus.io

4.作為一個比特幣的持有者,如何參與這個系統,并從這個系統中獲利?

Jeffrey:作為一個比特幣持有者,當然可以選擇通過DeCus系統完成比特幣的代幣化,然后利用各種DeFi協議獲利,當然,一個更聰明的方式是成為DeCus系統中的Keeper,也就是加密資產的托管人。

作為整個系統的核心角色和長期合作伙伴,Keeper將獲得三大部分收益:1)系統收入的份額,這是由eBTC的鑄幣和贖回費用產生的。2)抵押權益,即keeper抵押的存款利息。eBTC是第一個將此類權益提供給原生比特幣托管方的比特幣錨定幣。3)挖礦收益,DeCus會將抵押物整合到諸如Curve,Compound和AAVE等協議中來產生收益,但是否授權系統進行挖礦由Keeper自己決定。如何對Keeper進行更好的激勵,方案我們也在逐步完善中。

第一批Keeper會通過荷蘭式拍賣的方式進行選拔,DeCus已經在本周二啟動了在Ropsten測試網上的Keeper競拍測試,參與有獎,歡迎大家來玩:auction.decus.io

5.DeCus?會有自己的系統代幣嗎?有任何空投的計劃嗎?

Jeffrey:DeCus的系統治理代幣為DCS,但目前尚未發行,我們會在經濟模型確定后公布相關細節。

DeCus的空投,會分配給早期貢獻者,(比如參與產品測試的用戶,早期社群用戶),現有比特幣錨定幣的持有用戶,以及參與過DeCus合作DeFi協議治理的用戶,具體方案請大家關注官方消息。

6.DeCus?未來合作方的應用場景能簡單的給大家介紹下嗎?

Jeffrey:首先肯定是DEX、借貸協議和其他DeFi應用,DeCus已經有一些知名的項目達成了合作意向,比如dodo,dforce,mcdex,fortube等,相信大家很快就能看到eBTC的應用落地。但同時我們也應該看到,BTC作為優質抵押物的應用空間還沒有得到很好的拓展,所以DeCus在積極地尋找有潛力的DeFi項目,最大可能地提升eBTC的使用價值。

eBTC的第二個應用場景,就是作為Keeper的抵押品,特別是eBTC集成到Curve之后,就可以慢慢把Keepervault的WBTC換成eBTC了,這樣eBTC的去中心化程度又進一步被提高了。

與此同時,DeCus也在探索將比特幣的流動性引入其他公鏈,比如BSC,HECO,Conflux的DeFi應用,將DeCus變為一個具有可拓展性的跨鏈系統。DeCus的測試網和主網預計分別在4月和5月和大家見面,敬請期待。

Tags:BTC比特幣ECUDECBTCPAY丘比特幣是什么投資Secured MoonRat TokenDecentralized

比特幣行情分析: 比特幣昨日延續上行趨勢,價格走出2000多點漲幅,高位觸及55531位置,整體行情在持續回暖.

1900/1/1 0:00:00如果您是新手的話可以百度搜《財庫大學堂》關注我們,實時推薦最新正規平臺供您參考在中判斷漲跌對于很多合約交易新手來說都是個難題。其實在判斷漲跌有三大參數可以進行參考,分別是:K線、行情多空、振幅.

1900/1/1 0:00:00導言:投資是個長久之計,不是一朝一夕,所以不可操之過急。就算你現在虧損了,那也沒什么可怕的,只要選擇正確,失去的都會再回來。聰明人總是結伴而行,把握做單時機,掌握行情動向,方可百戰百勝.

1900/1/1 0:00:00最可怕的敵人,就是沒有堅強的信念,寶劍鋒從磨礪出,梅花香自苦寒來,看日出必須守到拂曉,選擇幣圈必須說服自我。表示驚訝,只需一分鐘;要做出驚人的事業,卻要許多年.

1900/1/1 0:00:00交易是帶著目標出去,帶著結果回來,成功不是因為快,而是因為有方法,沒有不對的行情,只有不好的心態與策略.

1900/1/1 0:00:003.28做單簡析: 3.28ETH行情簡析: 以太坊昨日上行觸及1720位置附近承壓回調,行情進入高位盤整,后市價格回踩1665短期支撐走出反彈,目前多頭持續升溫,價格也是突破昨日壓制.

1900/1/1 0:00:00