BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-4.05%

ETH/HKD-4.05% LTC/HKD-2.34%

LTC/HKD-2.34% ADA/HKD-2.65%

ADA/HKD-2.65% SOL/HKD-1.7%

SOL/HKD-1.7% XRP/HKD-1.93%

XRP/HKD-1.93%撰文:Footprint分析師Alina

日期:2021年12月

DeFi世界正在迅速發展,隨著全球金融體系繼續向著數字化轉型,DeFi具有非常巨大的增長潛力,吸引了全球300多萬投資者的眼光。然而,跟任何資產類別一樣,了解資產、市場和投資方式等都是非常必要等。

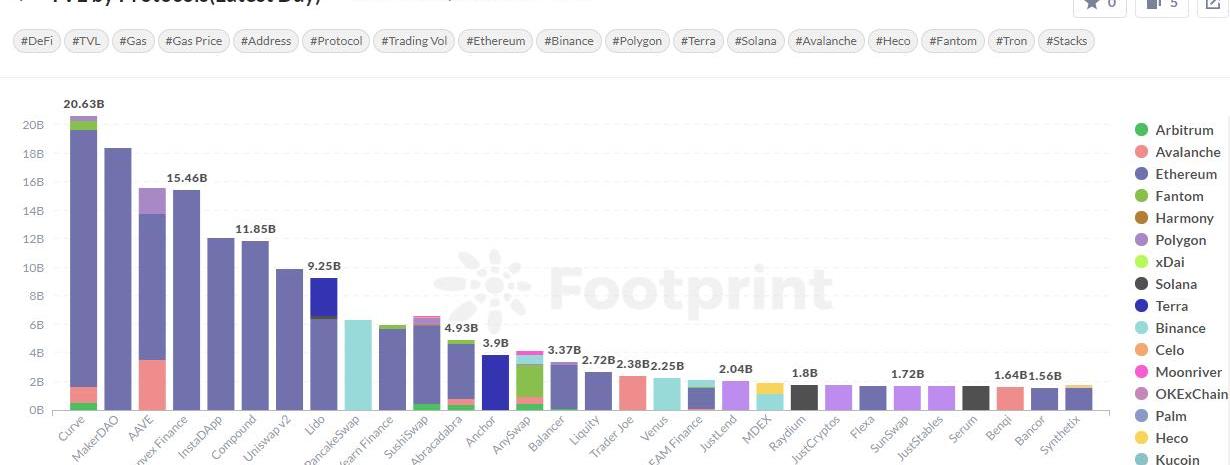

數據來源:FootprintAnalytics-TVLbyprotocols

我們在上一篇文章中闡述了DeFi的基礎知識,這篇我們將深入了解最主要的三大DeFi類型,以及如何通過參與DeFi的投資活動,讓投資者可以獲得被動收益;并且歸了目前DeFi項目的風險點,以及從7個角度評估一個DeFi項目。

DeFi投資類型

從投資類型來劃分,可以分為法幣本位和幣本位。

法幣本位:類似股票投資,如果把數字貨幣看作股票,那CEX中心化交易所或者DEX去中心化交易所就是股票交易所。投資人Alex可以在CEX或DEX上買賣數字貨幣,高賣低買賺取差價從而獲取收益,簡稱“炒幣”。在這個情況下,Alex關心的就是數字貨幣的漲跌,以及炒幣的ROI

Bithumb上CRV出現異常波動,溢價超500%:7月31日消息,韓國交易所Bithumb上CRV出現異常波動,現價4.41 USDT,相比歐易行情0.646 USDT存在超500%溢價。

據此前報道,Upbit和Bithumb宣布暫時停止CRV充值和提現。Korbit已將CRV列為投資謹慎項目。Coinone暫停CRV充值。[2023/7/31 16:09:00]

圖來源:zoni@Footprint.network

幣本位:當投資人對某些數字貨幣長期看好時,最簡單的投資策略是“Hodl”,但更聰明的策略是利用它們創造更大的被動收入。例如投資人Alex可以把數字貨幣借給借貸平臺Compound獲取利息,或是放到收益聚合器Idle上,獲取收益。在這個情況下,投資人Alex關心的就是數字貨幣數量的增長,以及通過YieldFarming獲得的APY。

圖來源:zoni@Footprint.network

這篇文章中,主要從幣本位的角度,介紹DeFi里最主要的三種類型::流動性市場DEX、借貸平臺Lending、收益聚合器YieldAggregator。?

流動性市場DEX,代表平臺Uniswap

Uniswap是一個以太坊上去中心化的自動化的流動性交易所,支持以太坊上的所有數字代幣進行交換。不同于傳統的訂單簿的交易,它是采用AMM的形式讓用戶無縫交換各類ERC-20代幣。

去中心化衍生品交易協議Veax啟動公共測試網:金色財經報道,基于NEAR的去中心化衍生品交易協議Veax宣布啟動公共測試網。據悉,Veax旨在將傳統金融市場的常見功能與去中心化基礎設施無縫銜接,構建一個提供適應性流動性池的DeFi平臺,使流動性提供者能夠優化資本配置。

此前報道,去年11月,Veax宣布完成120萬美元Pre種子輪融資,并計劃于2023年第一季度進行公開Token銷售。[2023/1/31 11:39:19]

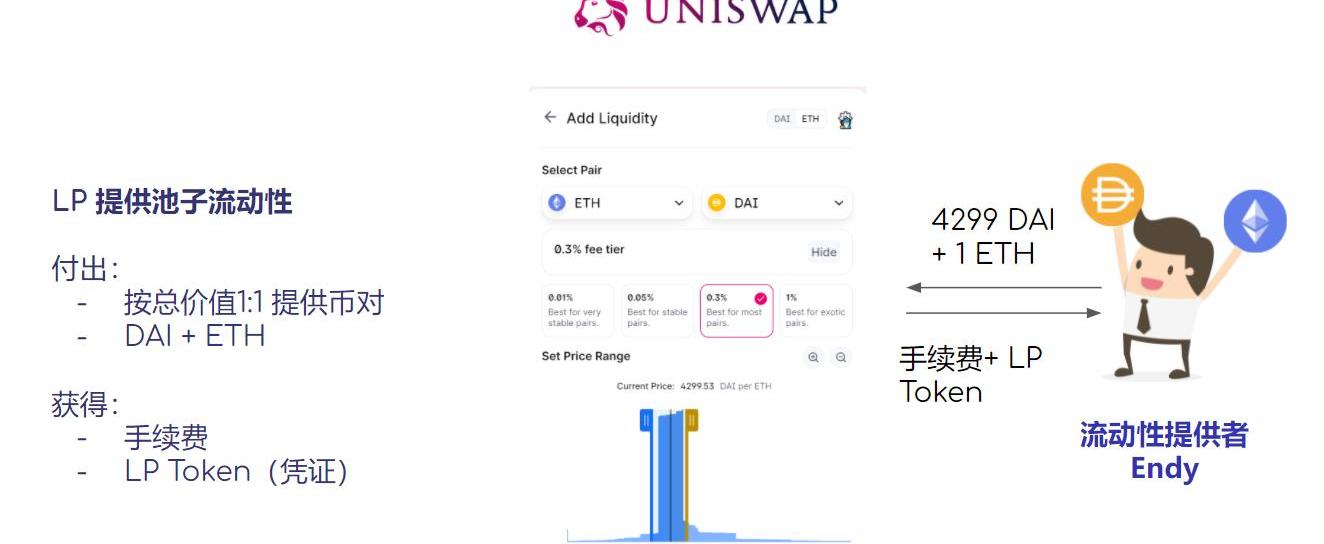

在Uniswap的AMM模型中,需要有流動性提供者創建流動性資金池,以供交易者交換所需幣種。這里包含2個場景:

交易Swap:假設1個ETH等于4315個DAI,交易者Alex想把持有的DAI換成ETH,那他需要付出2220個DAI+手續費來獲得1個ETH。

圖來源:zoni@Footprint.network

LP提供流動性:Endy作為LP需要按照總價值1:1提供幣對到流動性池子中,作為回報,他能夠獲得交易者支付的手續費。同時還會獲得對應份額的LPtoken,這是提供流動性的憑證,代表其在整個流動性資金池中占據的份額。

幣安CEO:幣安平臺客戶今日凈提現11.4億美元:金色財經報道,交易平臺幣安CEO:幣安平臺客戶今日凈提現11.4億美元。[2022/12/14 21:42:29]

圖來源:zoni@Footprint.network

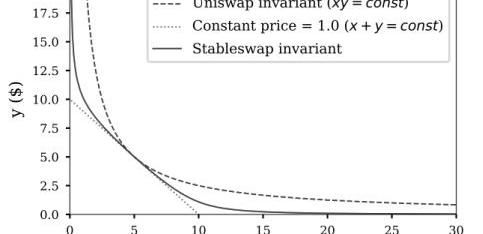

它是怎樣做到自動定價的呢?這就不得不說到它背后使用的AMM“恒定乘積做市商”模型。這個模型的計算公式為:x*y=k。x和y代表2個不同代幣的價格,k是一個恒定不變的常數。

圖來源:zoni@Footprint.network

值得注意的是,該模型不呈線性變化。實際上,訂單的相對金額越大,x和y之間的失衡幅度就越大。即與小額訂單相比,大額訂單的價格成指數倍增長,導致滑動價差不斷增加。

圖:Uniswap價格變化曲線

提供流動性的過程中,LP還需要注意無常損失。

什么是無常損失?舉個例子:

假設Endy手上持有2000DAI和1ETH,他有2個選擇:

選擇1:提供流動性:提供2000DAI+1ETH組成一個幣對提供到流動性資金池

數據:超過66%的信標鏈驗證者或將遵守OFAC規定:8月16日消息,加密KOL eylonverse X發推表示,目前看起來超過66%的信標鏈驗證者將遵守美國財政部海外資產控制辦公室(OFAC)規定,包括 Lido Finance、Coinbase、Kraken等等,這或將不僅影響受OFAC制裁的地址,還可能包含以前與Tornado Cash交互過的地址。[2022/8/16 12:28:23]

當價格發生變化時:ETH=4000DAI

這個時候套利者在Uniswap買ETH(便宜),?其他DEX高價賣出,導致池子ETH的數量減少,以及ETH的價格上升,直到等于4000DAI

此時Endy的LPToken=2828DAI+0.71ETH,等價于持有?5657DAI。

選擇2:持有這些幣不做任何操作

當價格發生變化時:ETH=4000DAI,Endy的資產等價于持有6000DAI。

在同樣的條件下,“選擇1提供流動性”比“選擇2持有資產減少了343個DAI,即縮水了5.72%。這部分損失叫做ImpermenentLoss,更好的翻譯是“非永久性損失”。因為當ETH恢復2000DAI的時候,無常損失就會消失。

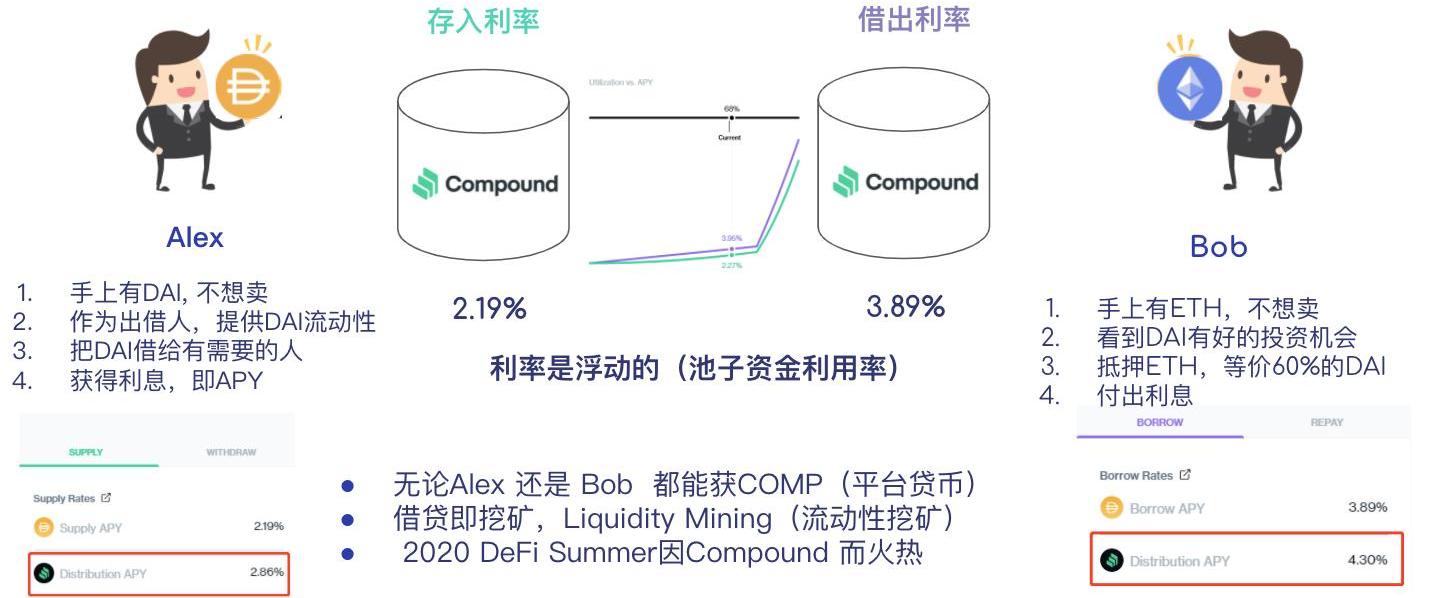

借貸平臺:代表平臺Compound

在DeFi的借貸平臺里,投資人在資金池中提供加密資產,即能獲得利息收益;如這部分存款進行抵押,該投資人則能夠借入另一種加密資產。目前DeFi的借款平臺通常采用”超額抵押”的方式,即借款人以加密貨幣提供的擔保價值超過實際貸款。

數據:LUNA流通供應量一周內激增逾190萬個百分點:5月16日消息,數據顯示,在過去7天里,LUNA的流通量激增了超190萬百分點(1,908,651.08%)。

據加密分析師Ali Martinez分享的數據顯示,7天前,LUNA的流通量大約為3.42億枚。截至發稿,其流通供應量已增加至6,531,125,222,828.44 LUNA。(U.Today)[2022/5/16 3:19:47]

舉個例子:

投資人Alex手上有DAI不想賣,于是他作為出借人把DAI放入到資金池借給有需要的人,從而獲得利息

Bob看到DAI有好的投資機會,但是他不想賣掉手上的ETH,于是就用ETH做了抵押,從而獲得60%的DAI。

在這個過程中,Alex和Bob都能獲得COMP平臺代幣的獎勵,即我們所說的借貸即挖礦,也叫流動性挖礦。

圖來源:zoni@Footprint.network

YieldAggregator:?躺“賺”的收益聚合器

現在DeFi項目層出不窮,作為投資人,面對那么多平臺,也有很多煩惱:

太多平臺,利息都不一樣,到底怎么選?

工具:LoanScan、DeFiRate

利率都在變化,價格也會浮動

作為借款人,不小心被清算,怎么辦?

作為出借人,看見有更好的利率,頻繁換平臺手續費很高

又不是機器人,不能24小時盯盤

DeFi里的收益聚合器YieldAggregator可以解決以上煩惱;其中機槍池是一種更為復雜的投資策略,它結合了借貸、質押、交易等,使利潤最大化。以下以兩個平臺作為例子:

Idle:

它是基于以太坊的協議,允許用戶通過投資單個代幣始終獲得最佳利息。目前已支持Maker、Compound、dYdX、Aave、Fulcrum等協議的理財服務。在Idle存款時,不會會根據其綜合APY獲得選擇的代幣,還會獲得IDLE代幣,甚至是COMP。

Yearn:

它是在以太坊上的協議,主要目標是為用戶存入的數字貨幣創造最高的收益。它的特點是完成程序化的資產管理,自動尋找最佳策略。投資者只需要把錢存入到Yearn的金庫中,Yearn就能依據該金庫的資產去尋找收益最好的項目,每個金庫的策略都不一樣。

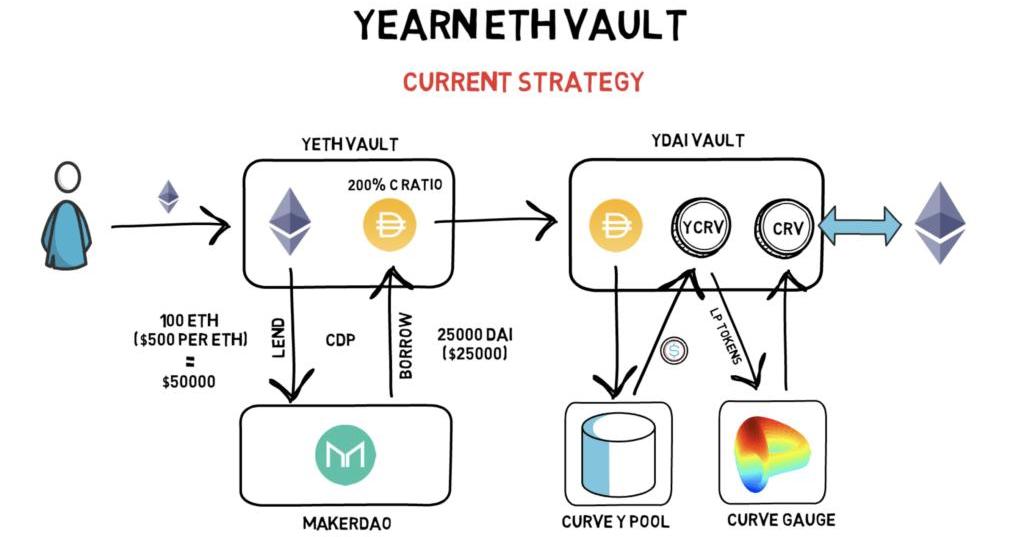

以ETH策略為例:

投資者將ETH存入ETHVault中,ETHVault會將收到的ETH?存入MakerDao作為抵押品,借穩定幣DAI?出來。

借出來的DAI存入CurveFinance的流動池中,將DAI換成LPtoken賺取手續費,而這部分LPtoken則質押到Curve的抵押池中,可以賺取CRV獎勵。

再將賺到的CRV兌換成ETH,抵押回ETHVault中,繼續循環。

投資者最終收到以ETH結算的利息,當然也要付出一定的管理費用

圖來源:zoni@Footprint.network

DeFi項目的風險點

DeFi世界的投資機會的多樣性,以及市場的持續增長,讓DeFi成為一個有吸引力和潛在的非常有利可圖的投資。然而,與任何投資一樣,DeFi的投資也存在風險。

智能合約的漏洞:被黑客攻擊?(就算做了審計也會被攻擊)

單個合約的漏洞

聚合器的依賴、可組合性漏洞

平臺風險

土礦跑路:一般是利用超高APY吸引人

幣價歸零:幣價飆漲太快,大鯨拋售造成恐慌

幣價波動的風險:

Borrow:容易被清算(來不及補倉)

LP:無償損失

操作風險

錢包SeedPhrase、密鑰被盜?

DeFi授權:不玩的項目,記得取消授權;也不要把大資金都放在一個錢包

如何評估一個DeFi項目

投資人在投資之前一定要DYOR,可以從以下7方面入手:

平臺基礎信息:

類型、公鏈、有否審計

上線時間、TVL數據排名、24H用戶數

Coingecko、CoinMarketCap等知名的平臺是否有收錄

融資情況:主要是加分項

項目介紹

模式、對標平臺、差異化

有沒負面新聞、好的報道注意發布媒體的中立性

經濟模式

github的提交頻率

留意幣價以及其他指標的變化程度

短時間幣價猛漲,有拉盤的可能

大戶拋售,導致幣價腰斬(AMM的原理)

留意APY是否過高

很多土礦都用這個來吸引用戶

可以挖,但要跑得快,盡量謹慎

社群活躍度

用戶問的問題

管理員回復時效&態度

DeFi提供了一個更自由、某種程度上也更安全的投資場所,它的成功令人印象深刻,不容忽視。隨著越來越多投資者、機構、資本、開發者的進入,希望能夠構建一個更加開放和透明的金融體系。

來源:金色財經

前幾天,圍繞ConstitutionDAO和PEOPLE的討論幾乎占據了所有社交媒體。從27號開始截止至發稿日,從Footprint的數據可以看到,PEOPLE的價格如過山車一般經歷了暴漲和暴跌.

1900/1/1 0:00:00元宇宙是一個新的流行詞,但它實際上是什么意思,它將如何改變日常生活?除了每個人至少可以模糊地聯想到虛擬現實(VR)元素令人興奮的前臉之外,還有許多其他有趣的發展.

1900/1/1 0:00:00撰文:Footprint分析師Alina 日期:2021年12月 Arbitrum是以太坊的Layer2其中1個網絡,它自從上線以來就吸引了眾多加密用戶和項目方的關注.

1900/1/1 0:00:00由于加密貨幣逐漸走進人們視野,Web3這個詞也一再被人提及。究竟Web3意味著什么,它對我們的生活可能會帶來哪些值得期待的改變?為了有一個準確而全面的認識,我想通過這篇文章做一個梳理.

1900/1/1 0:00:00黑色星期五也是來了,大盤也是瞬間下跌超一千點,許多小幣跟著下跌,不過昨天蟹老板在大群內推薦GTXC0.28U進場不管是大盤的下跌也帶不動GTXC的表演,利潤也是翻倍的出本金.

1900/1/1 0:00:00Crypto是一個每一天都在飛速發展的行業,每一天都有無數新項目誕生,有時一個熱點可能只會持續幾天,一周前發生的大事回憶起來仿佛過了一個月之久.

1900/1/1 0:00:00