BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD+0.2%

XRP/HKD+0.2%1.??前言

本文是這系列文章的第十一篇文章,也是最終篇。第一篇文章介紹了IMF報告里的四個場景,第二篇文章分析了這些場景,第三篇文章則針對報告中的第四個場景及引起的宏觀金融后果展開討論,并研究數字貨幣對主權貨幣政策的影響,第四篇文章來討論外幣(數字貨幣)取代當地貨幣的現象,第五篇文章分析了CBDC/GSC對金融穩定造成的影響,并對比了數字代幣和GSC的發展與風險,第六和第七篇文章分析數字貨幣對世界儲備貨幣的影響[6,7],第八篇討論數字貨幣對流動性的影響。第九篇討論數字貨幣對宏觀政策的影響。第十篇文章介紹了數字貨幣交易、流動的管理問題。本篇文章將討論數字貨幣涉及的法律框架和相關監管原則。

監管是新型貨幣戰爭的“國防部”,主要是提供金融穩定、反洗錢及外匯管理等服務。而自2019年11月以來,美國在這方面有了長足的進展。由于監管的導向作用,法律和制度發生了改變,監管科技大幅進步,圍繞區塊鏈的數據收集和分析能力提升。這些變化最終帶來的結果是鏈也改變了。

由于監管科技的進步,監管科技公司開發了許多新科技,且收集大量相關數據,使得傳統區塊鏈的設計問題也浮出水面。美國政府明確表態拒絕無監管的系統,因此區塊鏈系統出現了嵌入監管機制,具體做法體現在如下四個方面:

制定監管法規:第一步是建立制度和法規,以保證所有的監管行動都有法律依據。

大力發展監管科技:許多監管科技需要保密行,但從結果來看,美國的確是監管科技的領先者;

?收集大量數據:基于對大量收集的數據進行分析,可以看出1)數字代幣已在全球地下市場流通,以前認為代幣流通只會是小規模的,如今卻每天有大量的數字代幣開展跨境支付;2)平均每天有等同于10億美元的穩定幣交易,說明在政府還未批準銀行參與區塊鏈之前,合規銀行早已經涉足數字代幣;3)許多地區在產業鏈上使用數字代幣,已形成成熟的模型和流程;4)大規模的跨境洗錢長期存在于鏈上。

?區塊鏈系統改革:2020年4月,臉書公開在其區塊鏈上加嵌入式監管機制,每一筆鏈上交易都經過監管機制。監管成為區塊鏈系統的必要標配,不是可選擇的。

本文第2節主要討論IMF的觀點,第3節討論我們的觀點。本文主要討論區塊鏈系統上不同的監管選擇、不同的監管策略以及不同的區塊鏈設計都會帶來差距很大的結果。有的設計會加重監管難度,有的助力監管。鏈和鏈不同,治理方式也不同,不能一概而論。 本文在第3節提出864個不同組合,每個組合的情形都不一樣,為政策單位、監管單位、區塊鏈底層公司提供參考。

2.??IMF對法律框架的討論

1)使用CBDCs/GSCs的各種場景需要對現有法律框架進行仔細審查。在數字貨幣上,貨幣發行和合法流通需要對中央銀行多貨幣法、金融交易法規、合同法、財產法、資不抵債法和稅法等法規都需要修訂。本國發行的數字貨幣和國外數字貨幣(包括CBDC以及穩定幣),需要區分清楚。

聲音 | 蔡維德:央行數字法幣將是未來國家經濟的基礎:12月1日,在海南國際離岸創新創業示范區建設高端論壇上,國家千人計劃特聘專家、北航特聘教授蔡維德表示,央行數字法幣將成為未來國家經濟的基礎。他同時指出,區塊鏈對金融系統的“革命”體現在:一是金融流程的改變,特別是清結算系統;二是金融基礎設施的改變,特別是RTGS(全額支付系統)、CSD(中央證券托管中心);三是監管流程也會改變。(財聯社)[2019/12/1]

解讀:新型數字貨幣的發行需要相關的法律政策進行修訂,這些修訂需要大量的分析和規劃。且對于外來CBDC的法律限制,需要與外匯管制法律相融合。正因為如此,CBDC的發展不能太快。美聯儲在2021年2月也出文表示CBDC法律問題是一個必須解決的問題。誠如美聯儲主席所說,發展CBDC需要做得對,而不是做得快。?

2)在所有情況下,都需要有效實施一個強有力的反洗錢和打擊恐怖主義融資(AML/CFT)框架,以降低數字貨幣成為犯罪活動工具的風險。由于跨境交易的風險遠大于境內交易,任何數字資產交易,包括數字貨幣交易,需要特別注意。?

解讀:金融行動特別工作組(Financial Action Task Force,FATF)發布的旅行規則(Travel Rule),制定了參與國數字貨幣流通上的AML/CFT框架,以降低數字貨幣犯罪活動的風險。但是各國對FATF的接受程度各不相同,導致旅行規則具體執行尚存分歧。這點我們后面還會再討論

3)在設計CBDC時需要謹慎,以確保AML/CFT框架的健全和有效運作。若是零售CBDC,AML/CFT框架由商業銀行和虛擬資產服務商提供。但是有些央行直接操作CBDC,這種情況下,則由央行提供AML、CFT活動。而在跨境支付的情況下,AML/CFT監管框架會復雜化。

解讀:IMF把AML/CFT的功能先放在商業銀行或是數字資產服務商上面,而非央行,這表示許多央行寧愿由商業銀行作為數字貨幣第一個門戶進而再到央行。但是商業銀行發行的零售CBDC的AML/CFT框架沒有很大改變,而制定央行發行儲蓄型的CBDC的規則,就需要充分的調研和專業知識。對于同時履行央行和商業銀行職能的CBDC央行,則需要同時進行AML/CFT。更進一步,跨境支付需要至少兩個國家或是地區間的協調,兩國的法規銜接可能會困難重重。

4)?GSC服務提供者將需要獲得執照或注冊,并受到有效的監督。

解讀:這是一項犀利的方案。美國在2020年也提案,任何在美國運營數字資產的公司,都必須在美國注冊,這是線上/線下聯合的一個方案。線上收集證據同時監控,而線下執行法律(例如制裁),如有必要可在協議層上停止交易。這也是臉書Libra 2.0的計劃。

目前的情況是,發布GSC的商業銀行或機構想要上區塊鏈平臺流通,需要進行注冊并獲得監管機構的許可。但GSC服務商一般選擇在國外注冊,注冊地的國家無法跨境處罰運行在另一個國家的GSC機構。

聲音 | 北航教授蔡維德:沃爾瑪發行穩定幣破壞力恐超Libra,將讓美元無孔不入:據巴比特消息,美國專利商標局(USPTO)專利文件顯示,零售巨頭沃爾瑪正在探索推出一個與常規貨幣(regular currency)聯系起來的數字貨幣,類似于Facebook的數字貨幣Libra,這意味著他們可能將發行一種與法定貨幣掛鉤的穩定幣。對此,北航教授蔡維德表示,沃爾瑪規避了Libra被美國國會質疑的幾個問題:比如一籃子貨幣、注冊在瑞士等。沃爾瑪聰明地選擇數字貨幣與美元掛鉤,并且應該不會在其他地方注冊,其通過的成功率會比較大。如果沃爾瑪的穩定幣上線,那么幾乎會使美元無孔不入。[2019/8/4]

5)AML / CFT框架的更改可能是必要的,國際合作至關重要。

解讀:IMF對此持有的態度過于樂觀,其中存在的問題事實上非常復雜。為了適應數字貨幣跨境支付的需要,各國需要積極參與法律和制度框架的修訂,擴大AML/CFT的監管范圍。如果缺少國際支持,AML / CFT框架的更改將不會成功。這會在3.1節討論。

6)采用CBDC和GSC的不同場景不會改變監管的基本原則,包括技術中立原則,但會影響監管法規和方法。

解讀:監管制度不能因CBDC/GSC的使用而改變其原則,由于CBDC/GSC交易速度快,監管當局可能會加大監管的力度。

7)有關部門需要根據CBDC和GSC使用中可能產生的不同風險情況調整措施。跨境支付的場景復雜,由于需要服從交易雙方的法規,如果多個CBDC或是GSC參與,風險增加。如果使用單一GSC,也還有其他風險,例如貸款風險。?

解讀:分析CBDC/GSC用于跨境交易可能產生的風險,并調整相應的監管措施。

8)監管的范圍和監管方法的強度將需要考慮GSC如何影響現有的金融中介機構。

解讀:美國在2021年1月批準銀行參與區塊鏈交易,并且允許發行和交易穩定幣,包括GSC。這等于美國銀行體系全面接納穩定幣。使用GSC將大大加強其與商業銀行及金融中介機構的聯系,制定監管規則時需要考慮這一點。

9)金融穩定委員會(FSB)為監管GSC制定了一套高級原則。

解讀:FSB建議,有關當局應綜合監管要求和相關國際標準來監管GSC。?

10)問題仍然是高級原則需要制定到何種程度。成員之間會不同的監管方式,如何并促進他們調整現有監管框架是重點。例如,監管機構之間現有的協調機制目前是基于部門的。由于這些可能需要跨部門以及跨國合作。

解讀:監管規則的制定需要協調使用GSC的各個陣營之間的需求,以加強國際一致性。

11)GSC生態系統可能缺乏傳統的“本地”監管者,這使得有效的跨境協調難以實現。由于GSC生態會包含許多組織并且在許多國家,而且如果軟件是開源的,如何決定什么是“本地”也是一個因素。

聲音 | 北航教授蔡維德:紐約成立加密貨幣特別工作組 區塊鏈時代來臨:據金融界報道,北航教授蔡維德表示,2019年1月3號紐約州成立了全美首個創建加密貨幣特別工作組,來研究如何正確定義、使用和管理加密貨幣。這是一個重要的信息,表示區塊鏈的時代終將來臨,而且會是全面性的,雖然速度可能沒有我們想象的那么快,但這一趨勢不可阻擋。[2019/1/6]

解讀:美國的監管機構非常重視這一問題,已經提出穩定幣項目的主體公司必須在美國注冊。如果發行方是美國的機構,例如美國銀行或是科技公司,則屬于美國“本地”公司,但業務是全球性的。如果不在美國注冊,就不能在美國發行穩定幣。一個國外機構想要在美國發行穩定幣,必須按照美國的要求在美國本土注冊,這樣美國可以直接監管本地注冊的公司。

12)如何管理全球生態系統達成全球共識,仍然存在重大挑戰。現在監管的生態是根據傳統的金融系統,例如股票或是支付體系,而GSC的體系和這些傳統系統不同。

解讀:即使在同一GSC陣營下各國對GSC的監管制度都會不同,而且有的可能是基于貨幣流通來監管,有的是基于證券交易來監管,有的是以商品交易來監管,而這些監管制度和系統都不同。因此,對GSC的監管,各國仍將存在巨大差異。

3.??我們的討論和建議

我們在以前文章中提出由于新型數字貨幣網絡和傳統金融網絡不同,以至于監管方式也會不同。數字貨幣監管既要分布式,又要中心化。雖然數據是分布式收集,但收集后仍需要集中處理,由于反洗錢需要處理多方來的數據,單獨節點無法做完整的洗錢分析,仍然需要分布式思想和架構。分布式特點體現在數據收集和協議層實時監管;中心化則是在大數據平臺上將許多關聯的交易一起分析。

3.1.???強有力的監管布局

監管需多方面的考慮,包括數字代幣、數字穩定幣、CBDC、數字股票等在內的數字金融體系。我們補充一些需要考慮的要素:

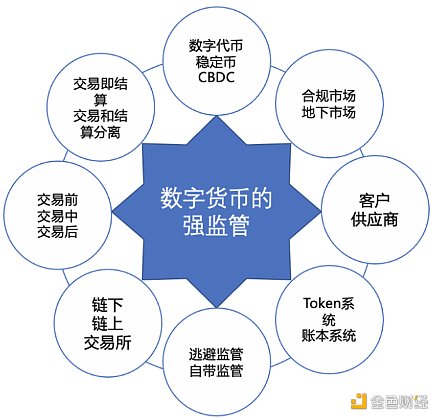

圖2?數字貨幣的強監管

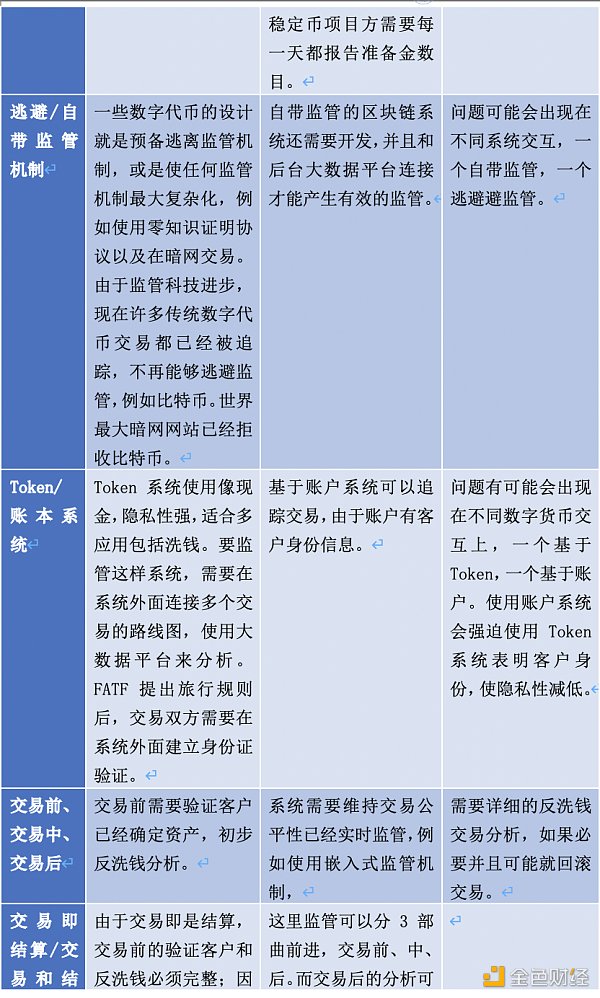

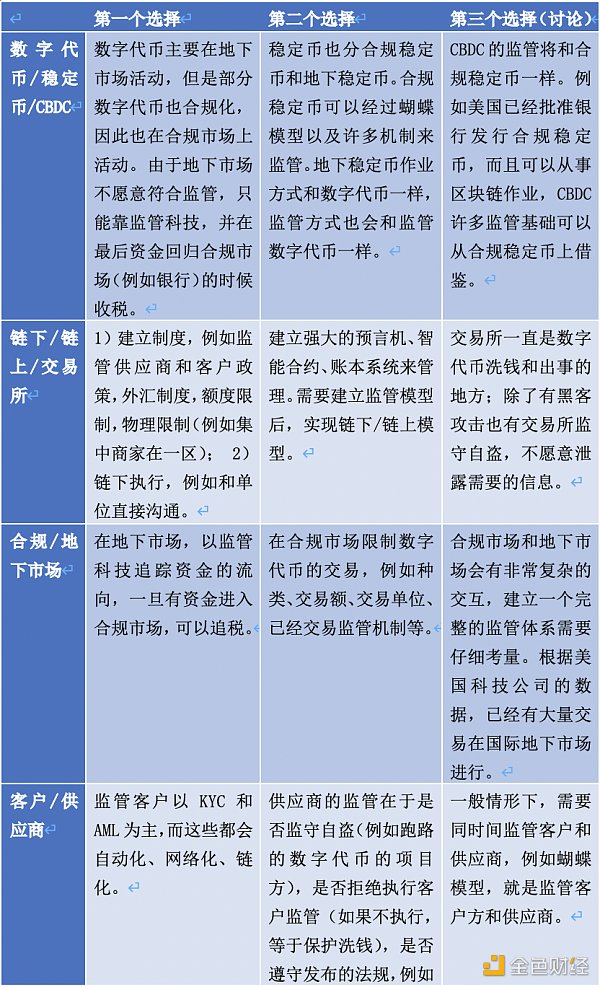

數字代幣、穩定幣、CBDC都需納入監管:現在已經是三元貨幣競爭,不是傳統法幣和代幣的競爭,也不只是穩定幣和法幣的競爭,數字代幣、穩定幣、法幣都是數字貨幣,因此都需要被納入監管。

鏈下、鏈上和交易所都需布局:鏈下包括立法和行政制度來避免數字貨幣的風險;鏈上包括各種監管協議、算法(例如人工智能)等;交易所也需要監管。傳統金融體系的交易所一直風險頻發,因此FATF的旅行規則也是針對交易所出發的。

合規市場和地下市場都需要布局:大量數字代幣不受任何國家監管,也不經過SWIFT。在國際地下市場規模大,市場成熟。在美國政府還未批準銀行可以參與區塊鏈、發行穩定幣前,受監管的美國銀行已經有10億美元的交易。這表示不論是地下市場或是合規市場,已經有大規模的數字貨幣交易。而現在的監管政策注重合規市場。例如監管愿意合規的臉書穩定幣,卻放松管制許可不合規的數字代幣在地下市場流通。

聲音 | 蔡維德:細化規則形成區塊鏈產業監管體制 對區塊鏈應用的風險進行防范:據新華網消息,近日,國家“千人計劃”教授蔡維德提出實施區塊鏈“產業沙盒計劃”,即通過細化規則,形成切實可行的區塊鏈產業監管體制,對區塊鏈產業應用中存在的風險進行有效防范、識別、預警和處置應對。[2018/9/14]

客戶方和供應方都需要強監管:現在數字貨幣的洗錢問題不止在客戶,數字貨幣供應方才是欺詐和洗錢的大本營。根據美國監管科技公司發布的信息,客戶在黑客方損失的資金低于被項目方欺詐的損失。主要損失來源于項目方做假項目,集資后跑路。因此監管數字貨幣發行運營方為第一優先。上月我們發布了蝴蝶模型,有2大組成系統,一個監管運營方,一個監管客戶方,同時監管。

逃避監管和自帶監管機制的鏈都需要監管:傳統數字代幣為了躲避監管,在設計上故意使用P2P?網絡,還使用只能用一次的Token。把Token?看做賬戶,就代表用賬戶只用一次,用完就丟棄。這就好像小偷用一車作案后棄車跑路,避免警察使用車牌信息追蹤到人。這就是比特幣數據結構設計原則。例如英國央行提出的RSCoin模型還在使用這種“一次性”的模型,2016年我們預測RSCoin模型不可能被接受。新一代區塊鏈系統都自帶監管機制,例如臉書穩定幣系統自帶嵌入式監管機制,而天德鏈是中國第一個自帶監管的區塊鏈系統。顯然,逃避監管的鏈難管,由此美國提出間接監管和稅收來管理這些逃避監管的數字代幣。

Token或是賬戶系統需要不同處理:有的數字貨幣基于Token,例如比特幣、數字美元(Digital Dollar)等項目,有的基于賬戶。使用Token的都推崇個人隱私,而提出賬戶的系統可以支持現代金融交易。使用Token的機制是“認錢不認人”,像現金一樣。而賬戶系統卻和現在銀行系統類似。國際清算銀行(Bank for International Settlements, BIS)認為CBDC系統只能使用賬戶系統,而數字美元計劃堅持使用Token系統,就是監管性和隱私性間的抉擇。由于Token機制認錢不認人,系統出事和洗錢(包括項目方自己監守自盜)是需要注重的問題。但是根據美國監管科技公司的數據,項目方出問題才是問題的主要來源。

交易前、交易中、交易后都需要監管:交易前需要驗證參與客戶以及確定資產,交易中需要維持交易公平性并實時監管,交易后需要更詳盡的反洗錢機制,并且滿足交易可以回滾。這三階段的監管機制都不同。一些數字貨幣,有Token就代表資產確定;但是一些新型系統處理機制不同,還需要驗證資產來源是否可靠或是合法。

交易即結算VS交易和結算分離:一些數字貨幣系統,交易即是結算,在這樣環境下,需要更強大的實時監管機制,不然結算后會發現無法追回有問題資金。新一代系統將交易和結算分離,這樣交易可以更靈活,也給大數據監管時間完成分析。

蔡維德:一個新時代已經來到了:國家特聘教授、北京航空航天大學國家“千人計劃”特聘教授、清華大學長江講座教授、英國倫敦大學學院 (UCL) 區塊鏈研究中心科學顧問蔡維德表示:“最近在美國發生了兩件事,一是美國最大銀行摩根大通對比特幣及區塊鏈態度的變化,二是索羅斯大舉買進區塊鏈股。美國兩件事情讓我們看到區塊鏈正在改變世界金融市場。摩根大通從大罵數字代幣是騙局到認為數字代幣有價值是巨大改變;索羅斯這位世界著名投資人的動向值得我們關注, 他棄美國重要科技公司臉書而大買Overstock。這兩件事傳遞了一個重要信息:一個新時代已經來到了。”[2018/2/28]

?

從上表中可以看出一共有3x2x3x2x2x2x3x2的864個組合,因此全面的監管需要仔細研究每一個組合。這里我們可以看其中2個組合:

l??組合一 :數字代幣系統(難監管)

1)??數字代幣使用P2P?網絡協議來逃避監管,除非使用互鏈網(下一代互聯網),目前無法刪除這類系統;

2)??大部分數字代幣都經過交易所交易(包括合規或是地下交易所),但是有的經過鏈交易。

3)??經過FATF的整理,部分交易已經合規化,但還是有很大一部分交易不在監管之下,例如使用個人錢包參與交易,這樣TRISA系統就沒有辦法監管,而且由于FATF的旅行規則,一些數字代幣在暗網交易(由于合規交易所不愿意接受,例如零知識證明協議),且有地下交易所。這些交易所或是根本不在監管系統(例如TRISA)注冊,執意作“黑戶”。即使后來在TRISA系統上注冊,這些地下交易所仍然被美國監管機構標志為“洗錢機構”;

4)??數字代幣客戶和供應商都需要監管;現在雖然已經有成熟的地下市場,但是數字代幣項目方跑路的不少。根據英國央行的統計,80%左右的項目方有欺詐行為。

5)??FATF布局旅行規則監管試圖逃避監管的數字代幣。但現在只能使用間接方式。

6)??大部分使用Token機制,有的使用賬本方式。

7)??有的數字代幣不能經歷交易前監管,幾乎沒有準備金,有的項目方幾乎沒有開發軟件,專門炒幣,方便項目方作弊或是助力洗錢;

8)??大多使用交易即是結算,交易后的分析作用十分有限。

l??組合二:合規穩定幣系統例如臉書穩定幣(易監管)

1)??這是合規穩定幣;

2)??有鏈上、鏈下、和交易所監管;并且根據美國的計劃,任何發行穩定幣發行方都需要在美國注冊,方便監管。穩定幣發行方每一天都必須公布準備金數字,每天都需要有足夠的準備金,而且必須符合蝴蝶模型的管理。在交易所交易,客戶都需要經過KYC的檢驗,每一筆交易符合反洗錢的規則;?

3)??在合規市場和地下市場都有布局:合規市場在鏈上、鏈下、交易所都有布局;而在地下市場的交易一旦進入合規市場,立刻會被發現;

4)??可監管客戶和交易所;?

5)??臉書鏈系統自帶嵌入式監管機制;

6)??臉書系統有Token也有賬戶;

7)??可監管交易前、中、后;

8)??交易和結算分開。

可以看出,兩者監管的難度差距甚大。在文(十),我們已經表示穩定幣相對來說比較好監管,而數字代幣比較難監管。為了便于監管合規穩定幣,參與的虛擬資產服務商(Virtual Asset Service Provider, VASP)都需要服從旅行規則,VASP需要收集數據并送給接收方,也要送到監管單位。

3.2.?雙層監管機制:零售和批發同時監管

在第67條IMF只是提到需要銀行或是VASP提供AML/CFT的服務;?如果央行發行,則由央行負責這些服務。 但是包括臉書穩定幣在內,大型GSC都會使用復雜的監管機制,而不只是要求銀行或是VASP提供這些反洗錢的服務。我們根據臉書反洗錢的保護機制,加上FATF提出的旅行規則的反洗錢TRISA機制,加上我們提出的STRISA反洗錢機制,一個大型數字貨幣平臺例如臉書系統就有五層反洗錢保護機制:

1)??協議層嵌入式監管;

2)??零售層的VASP內反洗錢服務;

3)??VASP間反洗錢機制;

4)??批發層機構之間的反洗錢服務;?

5)??網絡層反洗錢機制。

協議層嵌入式監管機制:對此臉書一直沒有公開,只是表示他們有這機制,不會公布反洗錢算法。嵌入式監管是輔佐在區塊鏈協議里面,特性是每一筆交易都會經過嵌入式監管機制,等于是強制性監管。缺點是由于在協議層,不能做大量計算,所以需要大量的預處理和實時計算。現在公開這種機制是臉書系統和天德系統。

零售層VASP內反洗錢機制: 這層的反洗錢方式和傳統監管方式比較類似,但還是不同。由于大量VASP的出現,美國財政部在2021年1月允許美國銀行參與區塊鏈作業,而且可以自己發行穩定幣。這意味著美國許多金融機構都可以成為VASP,而每個VASP需要和其他VASP交換客戶信息。這樣金融交易的通訊量大增。?

批發層區塊鏈反洗錢機制:在區塊鏈批發層還有一個反洗錢的機制。區塊鏈統一處理每個VASP送上來的信息,除了進行嵌入式監管外,還做批發層的反洗錢處理。例如一個VASP突然有大量的跨境支付出現,批發層就會處理;一個VASP如果持續發生洗錢事件,該VASP就有可能會被取消參與區塊鏈作業。

臉書穩定幣也有雙層架構,有批發系統也有零售系統,兩層都有監管機制,彼此合作。這意味著數字貨幣系統監管會更加復雜。

4.?總結

本文基于IMF對數字貨幣在法律框架與監管政策上的觀點展開討論。我們認為交易數據分布式收集而集中式處理,同時還需要強有力的監管,這種分布式收集但是集中式處理是新型數字貨幣監管機制,因為傳統中心化系統不能處理,而分布是處理也不足夠,所以只能采用又分布式,又中心化處理,同時間進行;數據還在分布式系統上收集,收上來的數據在后面大數據平臺上運行。這后臺系統就是區塊鏈數據湖(Blockchain Data Lake, BDL),兩天前中國剛批準第一個BDL的專利(一種基于區塊鏈的數據湖系統架構)。

強有力的監管分為八個方面:數字代幣/穩定幣/CBDC、鏈下/鏈上/交易所、合規市場/地下市場、客戶/供應商的監管、逃避監管鏈/自帶監管鏈、Token系統/賬本系統,并且監管要覆蓋到交易前、交易時、交易后,還要考慮到交易即結算/交易和結算分離之間的差異,實現全方位的監管。在此基礎上還有蝴蝶模型(監管客戶方和供應商),以及零售和批發同時監管。在這樣的監管制度下,可嚴格限制數字貨幣非法交易,實現實時監管。

參考文獻

.????蔡維德等,2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(一)從天方夜談到公認常識:CBDC或GSC之于儲備,2020.11.09

.????蔡維德等,2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(二)----四個場景分析,2020.11.09

.????蔡維德等,新型數字貨幣對主權貨幣及宏觀金融的影響:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(三),2020.11.23

.????蔡維德,王娟,向偉靜,外幣取代現象:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(四)2020.12.2

.????蔡維德,王娟,向偉靜,數字貨幣對金融穩定的影響:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(五)2020.12.14

.????蔡維德,王娟,向偉靜,新全球儲備貨幣的競爭:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(六)

.????蔡維德,王娟,向偉靜,數字貨幣對全球儲備貨幣的影響:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(七)

.????蔡維德,王娟,向偉靜,數字貨幣對資金流動的影響:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(八)2021.02.24

.????蔡維德,王娟,向偉靜,數字貨幣對宏觀經濟風險的影響:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(九)2021.02.26

.???蔡維德,王娟,向偉靜,數字貨幣交易的管理:2020年10月IMF《跨境支付的數字貨幣:宏觀金融的影響》報告解讀(十)

.???https://www.bis.org/publ/othp33.htm?

.???https://www.suerf.org/policynotes/12649/embedded-supervision-how-to-build-regulation-into-libra-2-0-and-the-Token-economy

.???Wei-Tek Tsai, Dong Yang,Kangmin Wang,Weijing Xiang and Enyan Deng, Srisa: A New Architecture to Enforce Travel Rule//FICC 2020

周一(4月19日),IOHK聯合創始人兼CEO?Charles Hoskinson解釋了他為什么認為拜登-哈里斯政府可能在未來幾個月推動加密貨幣相關立法.

1900/1/1 0:00:00原題《沸騰了!比特幣創新高,13萬人爆倉,這兩家卻賺翻!千億美元加密貨幣交易所今日上市》4月13日,比特幣價格又創了歷史新高,首次突破6.3萬美元關口,24小時內漲幅超過5%.

1900/1/1 0:00:00幣圈有著獨特的資金周轉方式——借幣。無論是朋友之間的周轉,還是礦工在挖礦過程中以幣充抵電費。在鏈法此前的文章中我們曾提及過(虛擬貨幣借貸必讀|出借USDT不構成民間借貸?法院判決駁回原告訴訟請求.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00核心要點 1.新型貨幣戰爭需要戰略思想,戰略不同于戰術,是長遠計劃。2.有些人誤認為比特幣取代美元是一件好事。但美元是世界儲備貨幣,如果比特幣取代美元,代表比特幣可能會取代幾乎所有法幣.

1900/1/1 0:00:00如果把區塊鏈的發展史類比為地球元年史,那么比特幣的誕生就是云古代,在這個時期,中本聰發布的白皮書開啟了去中心化的電子貨幣時代,而接下來第二波是以太坊為代表的智能合約的誕生就是震旦紀.

1900/1/1 0:00:00