BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD-1.72%

ADA/HKD-1.72% SOL/HKD+1.28%

SOL/HKD+1.28% XRP/HKD-1.23%

XRP/HKD-1.23%比特幣市場概述

本周比特幣市場再次沖擊了一次ATH,價格從最低點55664美元反彈至周高點61235美元,距離3月中旬創下的峰值僅差448美元。市場也看到,圍繞著定于4月14日的Coinbase直接上市,以及Grayscale圍繞著將GBTC信托轉換為EFT的意圖,市場的興奮度越來越高。

鏈上數據在許多指標上繼續表現出彈性,許多幣逐漸達到被長期持有的狀態,穩定幣供應量不斷擴大,周期性指標仍在提升,但還沒有過熱。

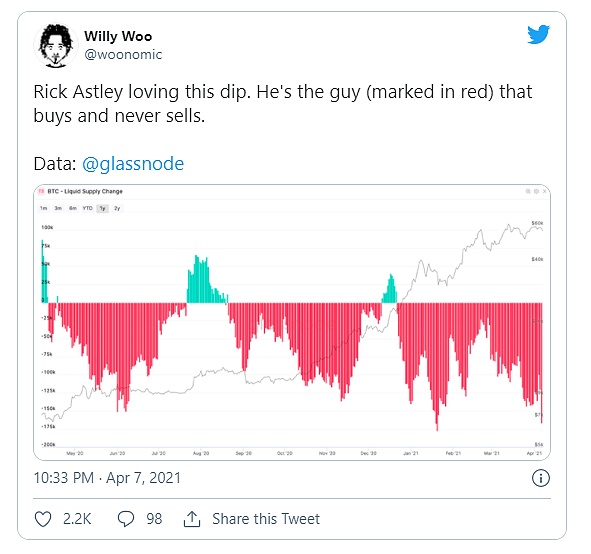

Rick Astley's幣

Willy Woo通過引入‘Rick Astley’買家擴大了比特幣市場的術語。這些人都是堅定持有者,他們永遠不會放棄幣[永遠持有幣],永遠不會讓自己的持幣余額下降。

Willy提到的流動倉位變化指標表示幣種從流動性狀態到非流動性門檻的速度。這個指標考慮的是過去30天內的幣,這些幣要么是成熟期大于155天,要么是已經轉入錢包未被花費的幣。

以太坊ERC-20日均轉移量、唯一地址數、日均驗證智能合約數量等多個鏈上指標出現普漲:金色財經報道,最新鏈上指標表明以太坊使用量和網絡活動正在增加,對資產需求和 ETH 價格產生了積極影響。根據 Etherscan 統計,上周 ERC-20 Token 日均轉移數量突破 100 萬筆,過去六個月內翻了一番;以太坊唯一地址數也達到 2.21 億的歷史新高,過去六個月增長了約 10%;此外,以太坊網絡的日均交易量穩定在 100 萬筆左右,表明在過去三個月中網絡使用和活動并沒有隨著價格下降;以太坊網絡上日均驗證智能合約數量較去年同期增加了約 140%,據 Etherscan 數據,目前以太坊每天大約有 600 份新合約得到驗證。(beincrypto)[2023/1/30 11:36:52]

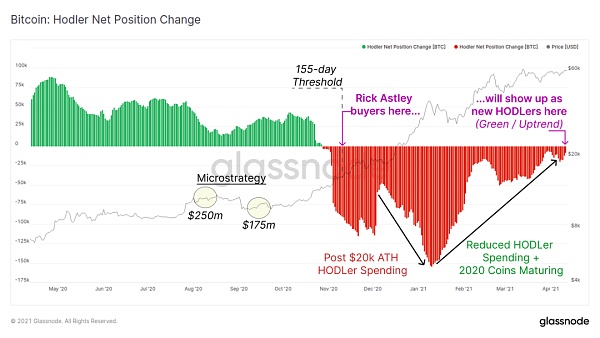

另一個強大的指標是比特幣持有者倉位變化,它呈現了全球Rick Astley余額的整體變化。這個指標是:

紅色表示呈下降趨勢,說明持有超過155天的幣的積累數量少于消費。

報告:比特幣關鍵鏈上指標呈現積極趨勢:金色財經報道,據Glassnode發布的最新每周報告,雖然比特幣在過去幾周內仍處于窄幅動蕩,但幾個關鍵的鏈上指標現在顯示出總體上的積極趨勢。Glassnode的研究人員指出,隨著現貨、衍生品和鏈上指標活動都顯得平靜,因此開始感覺像是暴風雨前的平靜。Glassnode指出,在中國打擊比特幣挖礦后,比特幣算力出現了恢復的早期跡象。研究人員指出,比特幣網絡計算能力恢復的速度可以決定整體市場情緒是看跌還是看漲。此外,隨著比特幣的波動性正在縮減,越來越多的比特幣持有者正在從交易所撤回他們的比特幣,而沒有恐慌性拋售的威脅。與此同時,期貨和期權等加密衍生品市場的活動繼續下降。Glassnode指出,BTC現貨交易量正在逐漸恢復其作為比特幣價格變動背后的主要驅動力的作用,而不是“空頭/多頭擠壓或杠桿清算”。[2021/7/14 0:49:46]

綠色表示呈上升趨勢,說明持有超過155天的幣數量多于正在消費時。

155天前是2020年11月中旬左右,BTC價格從1.6萬美金漲到1.8萬美金。這是在Microstrategy最初的兩次BTC收購(8月2.5億美元和9月1.75億美元)之后,也是在Coinbase交易所余額開始消耗的時候。這表明,真正的機構需求已經到來。

行情 | 上周比特幣鏈上指標均有一定程度下降:據Tokenview數據顯示,上周(2019.9.23-9.29)比特幣鏈上指標均有一定程度下降,七日日均活躍地址數為694711,較此前下降3.1%;新增地址數為352523,較此前下降3.59%。鏈上交易筆數為318646筆,較此前下降6.89%,七日算力均值為90.93 EH/s,較此前下降3.85%。[2019/9/30]

因此,機構在2020年底和2021年初購買的幣很可能開始成熟,超過155天的門檻(假設他們以真正的Rick Astley風格堅持下去)。因此,持有者持倉變化指標目前呈上升趨勢,如果這些機構買家確實進行了堅定持有,那么很可能在未來幾個月內繼續保持這一軌跡(請記住,從購買到比特幣最終進入其最終冷錢包,會有一個時間差)。

持有者持倉變化實時圖

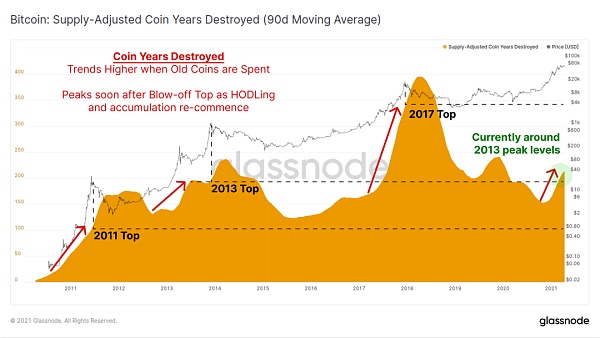

Glassnode Studio 上有一個新的指標,就是減少的比特幣年數(CYD)。這個指標可以追蹤過去365天內減少的的比特幣年數。它提供了一個周期性指標,以了解Rick Astley在過去一年中是在消費還是在繼續持有。

動態 | 報告:山寨幣市值與鏈上指標之間的相關性違背梅特卡夫定律:山寨幣的市值比特幣的市值低很多,加密公司Messari試圖研究山寨幣市值與其鏈上指標之間的相關性。與時間序列分析(研究一項資產在不同時間間隔內的進展情況)相反,根據分析圖表顯示,可以推斷出市值最高的山寨幣交易量最高,但這并不是一成不變的。 而24小時內山寨幣有效地址和流動市值之間的關系,也遵循了相同的趨勢,交易數量最高的山寨幣流動性市值最高。 雖然這些發現與預期結果一致,但它違背了著名的梅特卡夫定律,該定律認為網絡的強度與用戶的平方成正比。在這種情況下,加密資產與市值和鏈上指標之間的關系被發現是線性的(AMBCrypto)[2019/8/8]

CYD的高/上升趨勢意味著Rick在過去一年中花了很多舊幣,這可能讓你失望。

CYD的低/下行趨勢意味著Rick在去年一直在積累或堅定持有。

雖然CYD呈上升趨勢,但值得注意的是,我們目前的CYD水平類似于2013年的頂部,但遠低于2017年的頂部。鑒于比特幣網絡較老,而且供應中的幣有更多的時間積累幣的時間,如果很多持有者在消費他們的幣,我們預計CYD讀數會相對較大。

動態 | 昨日BTC鏈上指標新增啟降 活躍持續下降:據Searchain.io數據分析:從BTC鏈上交易指標來看,交易用戶的活躍程度仍然很低,除流入交易所有明顯上升外,流出交易所和大額轉賬不論近期還是上周同期均有非常明顯的下降趨勢。從ETH鏈上交易指標來看,交易用戶的活躍程度有了一點回暖,除了昨日流入交易所的ETH有輕微下降外,流入流出交易所和大額轉賬不論近期還是上周同期均有較為明顯的上升趨勢。交易所內的換手率上升也非常顯著。[2018/11/24]

這表明Rick Astley還沒有極端的消費行為。

供給調整后的錢幣減少年限實況圖

買方和賣方的行為

Glassnode最近與Ark Invest和David Puell合作,制作了《分析比特幣的基本面》研究報告的第二部分。這為通過鏈上數據和工具分析比特幣網絡性能及其用戶的消費行為提供了一個框架。

請看第二部分:買家和賣家行為。分析比特幣的基本面

https://ark-invest.com/articles/analyst-research/bitcoin-buyer-and-seller/

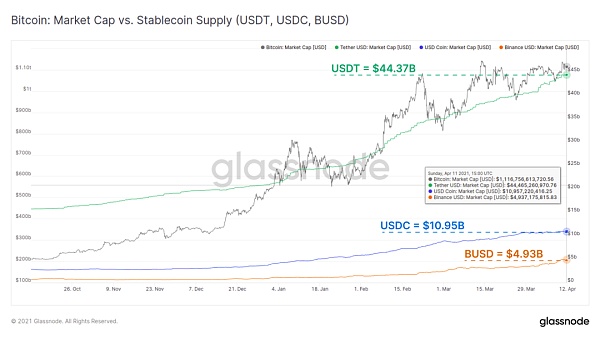

穩定幣供應持續增長

相對于以往的市場周期,本輪市場周期有兩個重大的結構性變化。

用于投機和對沖風險的衍生品的爆發性增長。

作為參考交易貨幣和DeFi抵押品的穩定幣激增。

三大穩定幣USDT、USDC和BUSD在過去6個月里增長巨大,總市值達到602.5億美元(這三個穩定幣占穩定幣市場總量的92.75%)。

下圖展示了這些頂級穩定幣的供應增長與比特幣市值,顯示了這兩種資產需求的相關增長。僅USDT的供應量在過去兩周就增加了33.6億美元,即使BTC價格橫盤交易。

USDT, USDC和BUSD供應實時圖表

隨著更多的價值流入穩定幣,它創造了更多的原生“數字美元”,可以在整個加密貨幣市場上隨時轉移。這增強了市場的流動性和深度,并為中心化交易所和DeFi產品創造了機會。

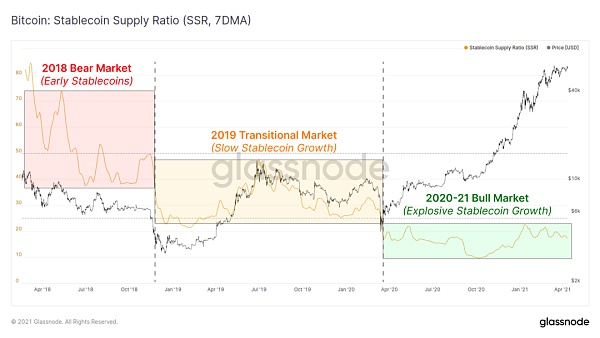

穩定幣供應比(SSR)呈現了比特幣市值與穩定幣總供應量的比率。這個指標可以用來估計生態系統中穩定幣的全球“購買力”。

如果比特幣的價格很低,那么穩定幣供應就能夠購買更大一部分流通的BTC供應,因此,推高價格,這說明購買力很高[而SSR很低]。

隨著BTC價格的上漲,該穩定幣的供給能夠購買市場上越來越少的BTC,從而降低了其推動價格上漲的能力--購買力很低[而SSR很高]。

整個2020-21年穩定幣供應量的增長使SSR指標保持在歷史低點附近,表明數字原生美元的購買力相對較高。數字美元的需求似乎與比特幣和加密貨幣整體的需求同步。

穩定幣供應比例實時圖

每周專題:周期性指標

比特幣以程序化的減半周期而聞名,盡管每個周期都有獨特的市場結構,但往往市場頂部在歷史上都有類似的特征。許多讀者自然會尋求一些指標,以表明什么時候投機變得如此之熱。

重要提示:請記住,盡管人類做出了最大的努力,但沒有任何指標可以預測未來。始終在更廣泛的市場和鏈上結構的背景下考慮以下指標。

儲備風險

儲備風險是衡量持幣人“機會成本”的振蕩器,當價格上漲或持有者開始賣出他們的幣(實現利潤)時,它將呈上升趨勢。

歷史上,市場頂部發生在儲備風險值>0.02,但往往會遠遠超過這個值,例如2013年都達到了65%以上。

升溫:儲備風險值>0.02

過熱:儲備風險>0.025

儲備風險實時圖

MVRV Z-Score

標準的MVRV比率將市值與實現市值的比率作為鏈上網絡內總的“利潤存儲”指標。MVRV Z-Score則應用統計標準化來考慮市值高于或低于變現市值平均值的標準偏差。

歷史上,MVRV Z-Score值大于7.0時就會出現市場頂點,但在之前的所有周期中,其值一直大于11.0。

升溫:MVRV-Z>7.0

過熱:MVRV-Z > 10.0

MVRV Z-Score實時圖

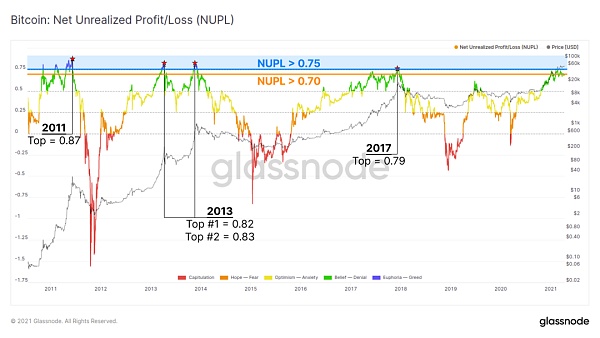

未實現損益凈額(NUPL)

NUPL指標采用市值與已實現市值之間的差額,然后除以市值。這就以市值的倍數來估計系統中的盈利或虧損額。

換句話說,NUPL值為+0.5表示未使用的比特幣所持有的總利潤值等于市值的50%。

歷史上,市場頂部發生在NUPL值>0.75時,表明系統中未實現的總利潤大于市值的75%。

升溫:NUPL>0.70

過熱:NUPL > 0.75

未變現PnL凈值實時圖

Checkmate? ?作者

李翰博? ?翻譯

Jeremy? ?編輯

金色財經報道,北京時間4月14日21時30分,Coinbase正式在美國納斯達克掛牌上市,股票代碼為COIN,暫未開放交易.

1900/1/1 0:00:00無論從價值層面還是權利層面進行分析,NFT 既帶來了可拆分的潛力,同時并未改變作品版權的傳統轉移方式。對加密藝術 NFT 價值的探討愈演愈烈,「稀缺性」已然成為了各類探討的中心詞匯.

1900/1/1 0:00:00金色財經 區塊鏈4月17日訊??距離去年夏天的“DeFi熱潮”已經過去將近一年,但該領域持續創新的腳步并沒有停止下來,如今有不少全新的去中心化金融借貸協議出現.

1900/1/1 0:00:00熱點摘要: 1. 美聯儲主席鮑威爾:美聯儲正在努力研究數字貨幣。2. 2021年新增USDT已超此前7年總增發量。3. 游戲驛站GameStop將進軍NFT和DeFi行業.

1900/1/1 0:00:00我們的全倉保證金永續合約的全新 Layer 2 主網已經上線,向所有符合我們的使用條款的交易者開放.

1900/1/1 0:00:00熱點摘要: 1. Coinbase股票正式上市,納斯達克將價格定為每股250美元。2. 美國參議員正起草有關建立加密貨幣報稅要求的法案.

1900/1/1 0:00:00