BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-1%

ETH/HKD-1% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD-1.43%

SOL/HKD-1.43% XRP/HKD-0.58%

XRP/HKD-0.58%北京時間4月15日凌晨,美國合規加密貨幣交易所Coinbase在納斯達克交易所正式公開上市交易,首日報收于328美元,漲幅約為31%,市值達到653億美元,盤中股價最高漲至429美元,總市值也一度突破800億。

早在Coinbase上市前夕,受到加密貨幣交易所即將登錄傳統金融市場的利好消息影響,各種中心化交易所(CEX)的平臺幣開啟了上漲模式,根據CoinGecko的數據,53種CEX平臺幣最近7天的平均幣價漲幅達到了29.73%,整體表現強勁。

平臺幣的幣價還有上漲空間嗎?平臺幣的幣價是否被高估了?這涉及到對平臺幣的估值判斷。為此,PAData選取了11種平臺(6種中心化交易所平臺幣和5種去中心化交易所治理代幣),通過分析其市值與預期收入的相對變化,以及主要應用場景來探討平臺幣的估值現狀。PAData發現:

1)今年以來,平臺幣的幣價平均(中位數)上漲了384%,CEX的平臺幣漲幅更高;平臺幣的平均市值(中位數)上漲了729%,DEX的治理代幣漲幅更高。幣價和市值的整體表現均優于去年。

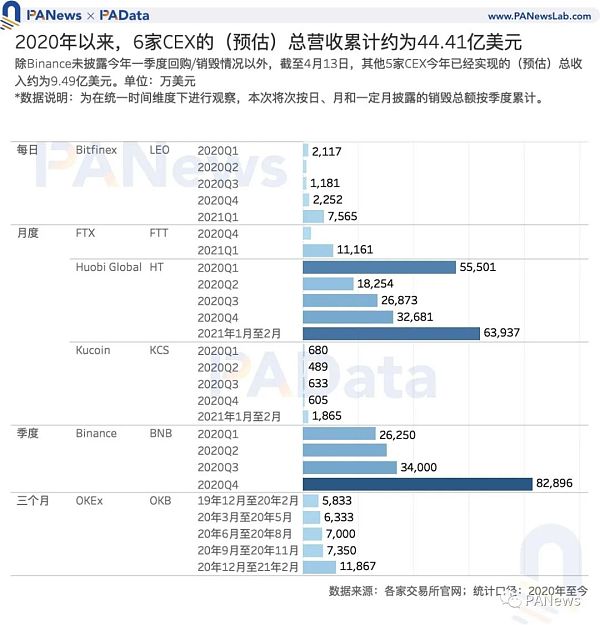

2)2020年至今,6家CEX披露回購/銷毀平臺幣的總金額約為9.46億美元(若算上Binance最新公布的一季度數據,這一數值將達到15.53億美元)。按照不同交易所回購/銷毀資金占收入總額的比例推測,6家交易所的(預估)總收入達到44.41億美元(若算上Binance最新公布的一季度數據,這一數值將達到74.18億美元),其中,除Binance以外,其他5家今年的(預估)總收入約為9.49億美元(若算上Binance最新公布的一季度數據,這一數值將達到39.26億美元)。而按照4月3日5家DEX的手續費收入推測,今年以來的(預估)總收入約為11.71億美元。CEX的營收能力強于DEX。

Coin Center研究主管:傳統金融能源使用量或是比特幣的五倍:金色財經報道,近日在美國眾議院金融服務委員會有關加密貨幣的聽證會上,加密貨幣倡導組織Coin Center的研究主管Peter Van Valkenburgh強調了加密貨幣技術的透明度和點對點性質,以及與傳統金融系統相比,其抗審查和可持續性。他稱,傳統金融“使用的能源估計是比特幣的五倍。當然,傳統金融部門轉移的資金更多。但值得注意的是,比特幣的能源使用量不會隨交易而增加。”[2021/7/3 0:24:01]

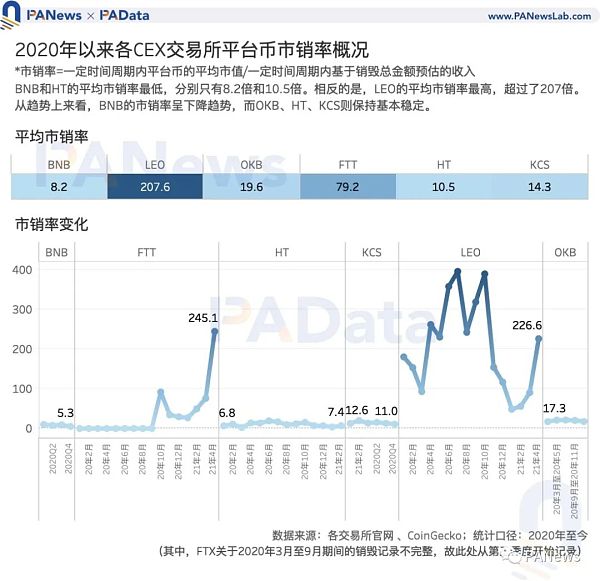

3)2020年以來,BNB、OKB、FTT、HT、LEO、KCS的平均市銷率約為8.2倍、19.6倍、79.2倍、10.5倍、207.6倍和14.3倍。今年以來,UNI、SUSHI、1inch、DODO、BAL的平均市銷率約為19.7倍、7.9倍、57.1倍、188.1倍和66.2倍。按照Coinbase收盤市值與一季度收入來計算,其當前的市銷率約為36.3倍,高于大多數CEX平臺幣的平均估值。

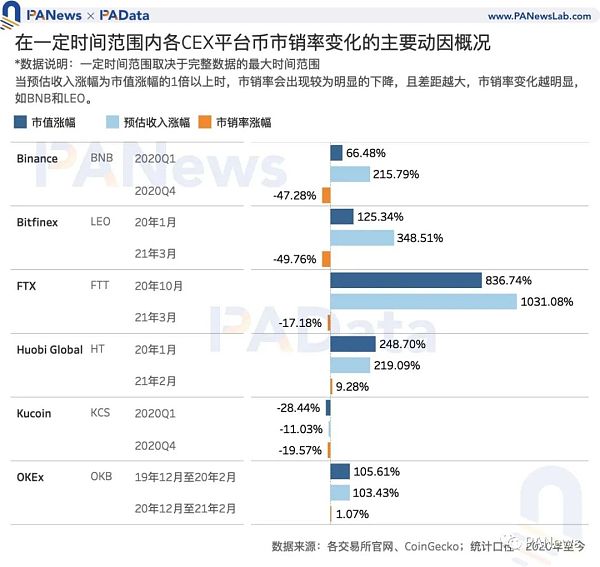

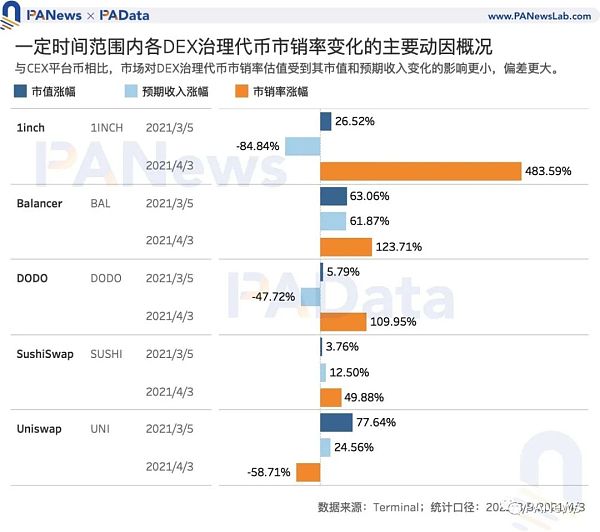

4)對CEX平臺幣估值而言,市值與預期收入的變化對其有明顯影響,但敏感性不高。當預估收入漲幅為市值漲幅的3倍以上時,市銷率會出現較為明顯的下降,比如BNB和LEO,此時兩者的市銷率下降近50%。對DEX治理代幣的估值而言,市值與預期收入的變化對其影響很小,而且偏差較大。當市值漲幅高于預期收入時,估值仍然有明顯下降。DEX治理代幣的估值受到其他因素的影響更大。

5)CEX平臺幣的應用場景較DEX治理代幣更廣泛,受益于交易所開發的公鏈生態,已經作為原生資產應用于更廣泛的場景中了。

幣贏CoinW平臺DeFi幣種 RSR領漲:據幣贏行情數據顯示,截止今日10:00(GMT+8),平臺內DeFi幣種今日RSR領漲,今日漲幅為39.69%,現價0.0119USDT;DMD今日漲幅18.66%,現價143.6209USDT;SLINK今日漲幅11.88%,現價11.4364USDT;UNC今日漲幅為9.15%,現價0.6906USDT。風險提示:近期行情波動較大,請注意控制風險。[2020/10/16]

今年平臺幣幣價平均上漲384%,市值平均上漲729%

今年以來,平臺幣幣價漲幅明顯,觀察范圍內11種平臺幣的平均(中位數)幣價漲幅達到了384.34%,6種CEX平臺幣的平均(中位數)幣價漲幅達到了約560.48%,高于DEX的平均(中位數)漲幅。

其中,KCS和BNB今年迎來大漲,幣價漲幅分別達到2594.94%和1478.87%,截至4月12日的幣價分別為18.6美元和598.6美元。在DEX治理代幣中,今年DODO的幣價漲幅最高,約為2244.63%,截至4月12日的幣價約為4.7美元。其他平臺幣的幣價漲幅在今年也基本實現了100%以上的漲幅,這一表現遠好于去年全年。

受幣價大幅上漲以及DEX治理代幣持續增加供應量的影響,今年平臺幣的市值也隨之大漲。根據統計,今年11種平臺幣的平均(中位數)市值漲幅達到了729.81%,5種DEX治理代幣的平均(中位數)市值漲幅約為729.81%,高于CEX平均(中位數)511.63%的市值漲幅。

58COIN交易所永續合約大戶持倉情況20:00播報:截至20:00,據58COIN交易所官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.01%、空頭平均持倉比例為15.68%,空頭暫時領先,領先數量(凈頭寸數量)為0.06萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為19.30%、空頭平均持倉比例為16.68%,多頭暫時領先,領先數量(凈頭寸數量)為202.92萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為17.66%、空頭平均持倉比例為19.32%,空頭暫時領先,領先數量(凈頭寸數量)為1.17萬個ETH。[2020/4/12]

其中,DODO今年的市值漲幅達到了12245.33%,其次,UNI今年的市值漲幅也超過了1000%,截至4月12日,兩者當前市值分別達到了5.3億美元和155.2億美元。在CEX平臺中,今年KCS和BNB的市值漲幅超過了1000%,當前市值分別約為14.7億美元和803億美元。

CEX平臺幣價值源自銷毀,今年已披露銷毀2.19億美元

今年,11種平臺幣的平均(中位數)市值漲幅高于平均(中位數)幣價漲幅,這在很大程度上受到DEX持續分發激勵,即增加供應量有關。實際上,CEX和DEX的平臺幣有著完全不同的通證模型的設計邏輯。從glassnode統計的部分平臺幣的流通量變化情況來看,CEX的平臺幣主要以通縮為主,而DEX的治理代幣以恒定總量為主。

聲音 | CoinGecko聯合創始人:2019年有超過10家交易所遭黑客攻擊:加密分析網站CoinGecko聯合創始人Bobby Ong表示,僅在2019年,就有超過10家交易所遭到黑客攻擊,總共損失了價值1.7億美元的加密貨幣。(Ambcrypto)[2019/12/15]

CEX通過使用一定比例的收入/利潤來回購和銷毀市場上流通的代幣或團隊鎖倉的代幣,從而使得總供應量不斷減少,實現通縮。根據PAData的統計,不同交易所回購平臺幣的總額占收入/利潤的比例基本在10%-30%之間,FTX較高,回購總額約占每月交易手續費的1/3,Kucoin較低,回購總額約占每月利潤的10%。而且,近期還出現一種趨勢,即CEX通過其他補充銷毀計劃試圖加快通縮過程,如幣安的“反黑洞銷毀計劃”和OKEx的福利銷毀計劃。CEX希望借此提高平臺幣升值的速度。

根據PAData的統計,2020年以來,6家CEX披露回購/銷毀的平臺幣總數約為1.31億枚,等值總額約9.46億美元。其中,今年披露的回購/銷毀總額約為2.19億美元。按照不同交易所回購/銷毀資金占收入總額的比例推測,6家CEX的(預估)總收入達到44.41億美元,其中,截至4月13日,其他5家CEX今年已經實現的(預估)總收入約為9.49億美元(統計期內幣安尚未披露一季度銷毀數據)。

LiveCoin:LiveCoin發布公告稱,已開放MORPH/BTC, MORPH/ETH 交易對。MORPHEUS網絡的設計宗旨是與世界上最大的航運,海關和銀行業務部門進行磋商,利用集成式加密支付系統的區塊鏈技術創建一個全方位服務的全球自動化供應鏈平臺。[2018/6/8]

考慮到數據的完整性,按照去年的回購/銷毀情況來觀察各家CEX的實際營收情況,可以發現,Binance回購/銷毀的平臺幣總額最高,約為3.47萬美元,相當于(預估)營利了17.34億美元。其次,Huobi回購/銷毀的平臺幣也達到了2.67億美元,相當于(預估)營收了13.33億美元。而OKEx、Bitfinex和Kucoin的(預估)營利則分別約為3.25億美元、1.95億美元和2407.98萬美元。

市場對CEX平臺幣的估值變化不敏感,對DEX治理代幣的估值偏差較大

由于CEX的營收情況直接與回購總額掛鉤,而DEX的營收情況可以直接通過鏈上交易數據反映,因此,平臺幣成為最接近傳統股票概念的一種代幣形態,這為使用傳統估值模型來判斷平臺幣價值提供了可能。

按照市銷率模型,以一定時間周期內平臺幣的市值除以同期預估總收入的值來作為衡量估值的標準,一般認為,如果這一數值越低,則該標的越被低估,反之則該標的越被高估。

根據統計,2020年以來6個CEX平臺幣的平均估值在8倍至207倍之間,差異較大。其中,BNB和HT的平均市銷率最低,分別只有8.2倍和10.5倍。相反的是,LEO的平均市銷率最高,超過了207倍。從趨勢上來看,BNB的市銷率呈下降趨勢,而OKB、HT、KCS則保持基本穩定,FTT不斷上漲達到了245倍。

如果在一段數據完整的時間段內來觀察CEX市銷率變化的影響因素,可以發現,市值與預期收入的變化對市銷率估值有影響,但敏感性不高。當預估收入漲幅為市值漲幅的3倍以上時,市銷率會出現較為明顯的下降,比如BNB和LEO,此時兩者的市銷率下降近50%,市場看到了其被低估。若預估收入漲幅不到市值漲幅的1倍,無論此時市值和預期收入是正增長還是負增長狀態,平臺幣的估值跌幅只有不到20%。

5種DEX治理代幣今年的平均市銷率整體與CEX平臺幣的水平較為接近,平均市銷率范圍在8倍至188倍之間。其中,SUSHI今年的平均市銷率最低,僅為7.9倍,而DODO今年的市銷率最高,約有188.1倍。從趨勢來看,今年除了UNI外,其他4種代幣的市銷率在都表現出了明顯的上升趨勢。

但是,與CEX平臺幣估值不同的是,市值和預期收入的變化對DEX治理代幣的市銷率影響非常小,而且偏差較大。

不僅出現了當市值漲幅高于預期收入時,估值仍然有明顯下降的情況。比如UNI,最近一個月的市值漲幅達到了77.64%,預期收入漲幅僅24.56%,但UNI的市銷率卻大幅下降了58.71%。還出現了當市值漲幅與預期收入漲幅相當時,市銷率大幅上升的情況。比如BAL,最近一個月的市值漲幅達到了63.06%,預期收入漲幅約為61.87%,市銷率卻大幅上漲了123.71%。這或意味著,DEX治理代幣的估值受到其他因素的影響更大。

平臺幣的應用場景進一步拓寬

市銷率是一種回溯性的估值分析,平臺幣的長遠價值還是取決于其應用場景的廣度和深度。

總體而言,目前CEX平臺幣的應用場景較DEX治理代幣更廣泛,根據對公開資料的不完全統計,目前平臺幣的主要用途是交易和權益憑證,這兩個場景與交易所本身的交易業務和衍生業務密切相關。但是,值得關注的是,已經有多個平臺幣應用到其他生態場景中,或作為交易所開發的公鏈的原生資產,應用到自身的生態場景中。

比如HT、KCS和OKB都開拓了外部合作渠道,HT可以用于Travala.com、C5Game游戲交易平臺等,OKB可以用于Tripio、Firmachain等。HT和BNB還作為公鏈的原生資產深度應用于HECO生態和BSC生態。這些外部或內部的廣泛應用場景進一步為平臺幣的價值賦能。

相比之下,DEX治理代幣的價值來源則比較單一,其主要用途是獎勵和治理憑證。比如UNI的主要作用是為流動性提供者提供獎勵和補償無償損失,同時UNI也是治理憑證,可以參與Uniswap的治理權,如UNI社區庫、Protocol轉換費用、SOCKS流動性代幣議題的治理等。得益于DeFi的可組合性,DEX治理代幣通常也作為一種資產廣泛參與到其他DeFi應用中。從這一點上來說,DEX治理代幣與CEX平臺幣的應用場景在整體上是十分相似的。

數據說明

觀察對象的選擇標準是:按照市值大小和市場聲量選取6種中心化交易所(CEX)的平臺幣,分別為BNB、OKB、FTT、HT、LEO、KCS;按照鎖倉額高低和市場聲量選取了5種去中心化交易所(DEX)的治理代幣,分別為UNI、SUSHI、1inch、DODO、BAL。

這里由于FTX的數據缺失較多,預估誤差較大,故排除分析。

分析師 | Carol 編輯 | Tong?出品 | PANews

Tags:CEXDEXCOINCOIVSPACEXMCDEXFilcoin Standard Full Hashrate TokenCoinbase客服電話

如何為以太坊網絡估值一直都是行業性難題,近日BitMEX創始人Arthur Hayes撰文談及這一問題.

1900/1/1 0:00:00本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議,據此投資,責任自負.

1900/1/1 0:00:00最新數據顯示,截止4月14日,灰度GBTC信托已經連續六周未增持BTC,如下圖所示。 灰度BTC持倉量 同時GBTC等負溢價達到歷史最高,根據qkl123.com數據,自2月23日GBTC首次負.

1900/1/1 0:00:00繼 “繆爾冰川” 升級之后,以太坊再次實施了 “柏林” 升級。4 月 15 日(星期四)下午 6:12 分左右,柏林硬分叉在主網的 12244000 區塊上正式激活.

1900/1/1 0:00:00金色財經現場報道,4月24日,由印比特主辦、金色財經和易礦聯合主辦,珠海市橫琴新區數鏈數字金融研究院指導的《2021新基建區塊鏈峰會》在成都召開.

1900/1/1 0:00:00金色財經與歐易OKEx聯合推出系列視頻《 歐易DeFi20講》,由歐易OKEx亞太區CEO馬克金帶你全面了解DeFi是怎么幫你借貸的,了解熱點,抓住機遇,解鎖財富密碼.

1900/1/1 0:00:00