BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-1.68%

ETH/HKD-1.68% LTC/HKD-1.23%

LTC/HKD-1.23% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-1.82%

XRP/HKD-1.82%我們都知道MakerDAO和$DAI穩定幣。用加密資產進行超額抵押,并以$DAI為計價從MakerDAO借出貸款。然而,自從2020年末推出PSM模塊以來,$DAI的形象就越來越像一個wrapped$USDC。最近,MakerDAO通過了投資美國國債的提案。今天,我們帶你從資產負債表的角度來回顧MakerDAO的機制,并了解其近期動作的根本原因。相信你會發現這是非常有趣的一步,可能會給DeFi帶來深遠的影響。

超額抵押貸款和穩定幣$DAI

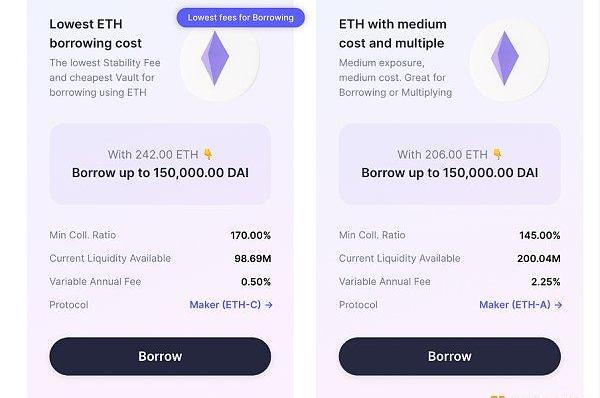

MakerDAO提供兩款產品:超額抵押貸款和穩定幣$DAI。與AAVE和Compound一樣,MakerDAO是一個DeFi借貸協議。借款人存入符合條件的加密抵押品,例如$ETH,MakerDAO將發放$DAI計價的貸款。MakerDAO提供具有不同抵押率和借貸利率的產品,如下圖所示,需要170%較高抵押率的$ETH借貸產品提供0.5%的較低利率,需要145%較低抵押率的產品則需支付更高的2.25%利率。

美德州眾議院通過要求加密公司報告其儲備資產的法案:4月21日消息,美國德克薩斯州眾議院于4月20日通過了一項法案HB1666,要求加密公司證明他們有足夠的資產儲備。該法案還可能要求加密公司每季度向客戶和審計師提供會計報告。這些報告必須詳細說明欠客戶的未償債務以及公司儲備的加密貨幣數量。公司還必須在每個財政年度結束后的第90天之前向德克薩斯銀行部提交包含其他信息的報告。

該法案還沒有得到德克薩斯州參議院的通過,也沒有簽署成為法律。目前尚不清楚該法案是否或何時會進入這些階段。[2023/4/21 14:18:16]

來源:https://oasis.app/borrow

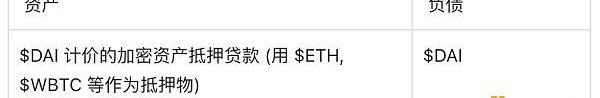

這是MakerDAO最基本的借貸機制,在此基礎上協議的資產負債表很簡單。

借出的貸款是MakerDAO的資產,因為它們會為協議產生利息收入,而$DAI是協議的負債。

投資公司Bitkraft第二只代幣基金完成2.206億美元融資:金色財經報道,根據 3 月 30 日提交給美國證券交易委員會 (SEC) 的一份文件,專注于游戲的風險投資公司Bitkraft為其第二個代幣基金籌集了 2.206 億美元,其總目標為 2.4 億美元。該公司曾于 2021 年 10 月推出類似基金,承諾資本為 7500 萬美元,?旨在投資區塊鏈游戲和數字娛樂。

對于新基金,Bitkraft無法評論投資授權的性質,但合伙人 Carlos Pereira 在接受采訪時概述了該公司的一般 Web3 投資策略。[2023/4/7 13:49:21]

對于像$USDC這樣的法幣支持的穩定幣,資產負債表如下所示。用戶把美元給Circle,$USDC的發行商。Circle以這些美元作為儲備,發行$USDC。

Circle承諾始終用1美元兌換1$USDC。這里的關鍵區別在于MakerDAO沒有將1$DAI換成1美元的法律義務。$DAI由加密貨幣超額抵押貸款支持,并與1美元掛鉤。

彭博社:Celsius正考慮出售部分或全部資產,并退出破產保護:10月24日消息,加密借貸平臺Celsius正在考慮出售其部分或全部資產,同時還在探索以其他方式來償還債權人并退出第11章的破產保護,或將影響已被鎖定賬戶幾個月的Celsius客戶能收回多少資金。(彭博社)[2022/10/24 16:36:44]

通過健全的風險管理和有效的清算機制來維持掛鉤,以避免抵押品價值迅速下降和清算失敗。如果清算失敗,資產將小于負債,協議將資不抵債。

錨定穩定模塊

2020年,MakerDAO在市場劇烈波動時推出了PegStabilityModule。它允許用戶以無成本的方式將法幣穩定幣與$DAI進行互換。

PSM通過套利加強了$DAI與美元幣值的掛鉤,因為現在套利交易者能夠套利$DAI與其他法幣支持的穩定幣之間的價差。

與$ETHvault等超額抵押借款產品不同,使用PSM模塊不保留法幣穩定幣的所有權,而是直接將其換成$DAI。也可以將$DAI還回PSM模塊,并拿回法幣穩定幣,上限是PSM內的金額。

數據:近24小時全網爆倉1.34億美元:金色財經報道,據Coinglass數據,近24小時全網爆倉1.34億美元,其中以太坊爆倉949.27萬美元,比特幣爆倉1195.96萬美元。[2022/9/21 7:09:50]

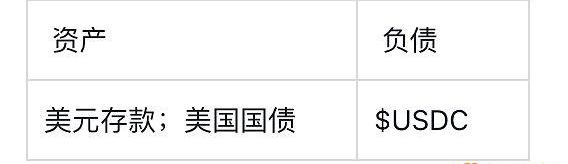

PSM改變了MakerDAO的資產負債表。

在資產方面,除了以$DAI計價的加密資產抵押貸款外,還增加了穩定幣資產。在負債方面,$DAI是Maker協議的負債,該債務由穩定幣資產和加密抵押貸款支持。

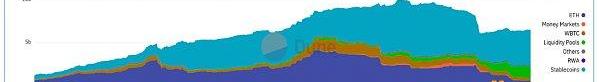

來源:https://dune.com/queries/58495/116320

因為PSM模塊中,法幣穩定幣和$DAI之間兌換價格設置為1,所以當$DAI價格偏離1美元時,可以利用PSM進行無風險套利。自2020年底推出以來,PSM吸引了大量資金流入。支持$DAI的法幣穩定幣的份額此后持續上升。

加密VC和高管在2022年第二季度向參議員Cynthia Lummis捐贈數千美元:7月14日消息,根據懷俄明州共和黨人最新的競選財務報告,參議員Cynthia Lummis在過去三個月中從加密行業收集了數千美元的競選捐款。 捐贈者包括來自風險投資公司Multicoin Capital和Andreessen Horowitz的高管,以及最近推出區塊鏈初創公司Aptos的兩名前Meta員工。

Lummis報告稱,在過去三個月里籌集了119,000美元,截至6月底,她的競選金庫中有243,000美元。Lummis文件中的知名人士包括Multicoin Capital管理合伙人Kyle Samani,他在本周期給Lummis 5,800美元,以及Multicoin Capital合伙人John Robert Reed和總法律顧問Gregory Xethalis。Andreessen Horowitz聯合創始人Ben Horowitz和普通合伙人Chris Dixon各捐出5,800美元,Kraken首席法律官Marco Santori和專注于加密的 Matcha Design Labs首席執行官Avani Miriyala也捐出5,800美元。(The Block)[2022/7/14 2:13:57]

來源:https://daistats.com/#/overview

目前,大部分$DAI是由PSM產生的,主要是$USDC,占$DAI總量的50%以上。

從積極的方面來看,中心化的法定穩定幣有助于$DAI與美元保持穩定掛鉤。然而,支持$DAI的資產中,如此大比例是中心化穩定幣也帶來了很大的問題和風險。

偏離加密資產借貸業務。MakerDAO本應該是一個借貸協議,從超額抵押的加密貸款中賺取利息。然而,$ETH和$WBTC這兩種主要的抵押加密資產加起來僅占Maker協議總資產的不到15%。將近60%的資產來源于PSM模塊中的穩定幣,這些穩定幣不會為協議賺取任何收入。

$DAI在某種程度上變成了一個Wrapped$USDC……

同時,巨額的法幣穩定幣儲備資產也為MakerDAO帶來了交易對手信用風險,這些$DAI是由中心化機構發行的穩定幣作為資產所鑄造的。如果這些發行人未能維持各自穩定幣的掛鉤或用承諾的儲備1:1兌換他們的穩定幣,他們實際上就是違約。現在,$DAI對于$USDC的單一敞口占$DAI總供應量的50%以上。這給協議帶來了一個單一集中的風險,來自中心化穩定幣$USDC發行人Circle的風險。

投資美國國債

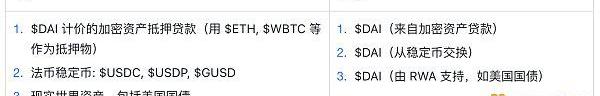

自去年以來,降低$USDC的敞口風險和提高盈利能力一直是MakerDAO的兩個主要關注點。雖然Maker儲備資產中的貸款抵押品屬于抵押者,不能挪用,但PSM中的穩定幣歸Maker協議所有,可以再投資于產生收益。

這里的重點是提升收入,同時降低風險,因此將$USDC放入各種DeFi協議中產生收益的策略可能不是一個好主意。考慮到$USDC由美元存款和美國國債作為儲備,直接投資美國國債可以降低Circle的敞口風險,并且基本上持有相同的底層資產。

雖然該協議無法直接持有金融資產,因為沒有代表DAO的法人實體。MakerDAO設計了一個信托結構來間接持有包括國債在內的現實世界資產。信托結構的細節不在本文的討論范圍內,有興趣的可以在Maker的治理論壇中找到詳細的解釋。

對MakerDAO資產負債表的最終影響將是:

意義重大的一小步

雖然在業界并沒有引起太多關注,但這實際上是DeFi邁出的重要一步。

直接持有美國國債可顯著降低交易對手風險。持有$USDC會給MakerDAO帶來兩重的交易對手風險。首先,$USDC的發行人,Circle的風險。其次,$USDC本身由多種資產支持,包括美國國債和美元存款。$USDC面臨這這些存款銀行的風險。

此外,Circle不會將其從銀行存款和國債中獲得的收益支付給$USDC持有者。所有收益都成為Circle的利潤。通過直接持有美國國債,收益由Maker協議賺取并計入盈余緩沖。

最重要的含義是,由美國國債作為資產支持的$DAI在實質上可以成為一種受法幣支持的去中心化穩定幣。

在加密貨幣發展的這個階段,很明顯大家仍然主要信任$USDC和$USDT這些以美元存款和美國國債作為儲備的穩定幣。可以脫離美元資產的穩定幣時代可能還沒有到來。然而,像Tether或Circle這樣的中心化法幣支持的穩定幣發行人,始終存在與之相關的交易對手風險。穩定幣持有人需要將自身利益交由這些公司處置,換句話說用戶始終需要信任這些公司的管理層不會為了自身的利益采取高風險策略。

MakerDAO是一個由$MKR持有者管理的去中心化組織。所有決定都必須得到社區的批準,包括資產分配以及如何處理投資產生的收益。通過這種方式,$DAI享受了美國國債支持帶來的穩定性優勢,同時避免了與中心化實體相關的信任問題。

寫在最后

當人們意識到$DAI可能成為一個去中心化的法幣支持的穩定幣時,我相信我們將會看到$DAI需求的爆炸式增長。當人們意識到投資產生的收益將累積到協議中時,我相信市場將重新定價治理代幣$MKR。這似乎是一小步,但這會給加密行業帶來深遠的影響。

來源:tokeninsight

來源:金色財經

Tags:DAI穩定幣MakerMAKEDaikokuten Sama穩定幣排行榜前十名maker幣圈makerdao官網

BTC周六日震蕩2天后,選擇向下運行,日線反彈再次受阻,是否開啟二次回踩?BTC周線級別,KDJ值14粘合,MACD低位死叉,K線周線級別震蕩,上周反彈至MA5上方后回踩.

1900/1/1 0:00:00近日,螞蟻鏈高速通信網絡BTN全項通過信通院能力測評,系統核心功能、多業務承載、面向區塊鏈及隱私計算的網絡優化、網絡通信安全、去中心化系統通信設施基礎保障、網絡運維能力六大項25小項均符合要求.

1900/1/1 0:00:00在DeFiSummer之后,加密行業又涌現出NFT、GameFi以及元宇宙等諸多市場熱點,沒有成功把握熱點的人們便期待自己能夠提前布局下一個市場熱點.

1900/1/1 0:00:00以太坊是世界第二大數字貨幣,也是最流行的去中心化應用程序平臺。然而,以太坊目前有一定的局限性。它的主要缺點之一是可擴展性.

1900/1/1 0:00:00伴隨著人類商業發展的進程,也隨之出現了各式各樣的組織以應對不同歷史時期的商業挑戰。人們在不斷試圖探尋最經濟高效的運作模式,在獲取最大利潤時,又能兼顧分配公平,服務實體經濟,試圖成為Web3互聯網.

1900/1/1 0:00:00來源|nftnewsinsider編譯|Zhourx@iNFTnews.com雖然NFT的歷史可以追溯到2014年,但自2020年該概念首次爆發以來,它們已成為區塊鏈技術最關鍵的用例之一.

1900/1/1 0:00:00