BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-0.27%

ADA/HKD-0.27% SOL/HKD-0.31%

SOL/HKD-0.31% XRP/HKD-0.51%

XRP/HKD-0.51%原文作者:timlee.eth

創作者:xinyang?

審核者:DAoctor

原文:TheMergeflipsETHfrombeinginflationarytodeflationary.Here’swhythatmatters.

TLDR:合并后,ETH的凈發行量由正轉負。代幣總供應量的減少會造成通縮壓力,并產生持續的積極價格影響。

傳統上,具有固定最大供應量的代幣稱為通貨緊縮代幣。所有其他的都稱為通脹代幣。

以太沒有最大供應量,所以根據這個簡單的定義,它是通貨膨脹的。但在本周的合并之后,它依然是通貨膨脹嗎?

Looksrare上線投資組合分析功能:金色財經報道,NFT市場Looksrare在其官推宣布上線投資組合分析功能,為NFT投資者提供全面數據分析服務,目前支持的功能包括:NFT已實現和未實現利潤繼而了解已售出 NFT 的收益、按NFT系列歸類細分的投資組合、隨時間推移的績效跟蹤、基于“分析”選項卡訪問,以更好地了解其投資策略的有效性,從而為未來的收購做出更明智、數據驅動的決策。[2023/5/23 15:20:12]

如果ETH燃燒的代幣比它發行的多,那么它實際上有通縮壓力。

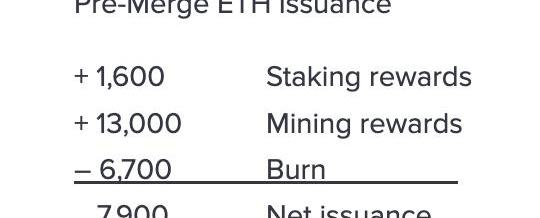

以下是每天大約發行ETH的統計數據。

合并前,自2021年8月5日倫敦硬分叉(EIP-1559)以來的過去一年中,ETH平均每天燃燒6700個,少于發行的14,600個,因此凈代幣供應量一直增加。

美聯儲5月加息25個基點的概率為76.2%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為23.8%,加息25個基點的概率為76.2%;到6月維持利率在當前水平的概率為18%,累計加息25個基點的概率為63.5%,累計加息50個基點的概率為18.5%。[2023/4/27 14:29:21]

合并后,不再有挖礦獎勵:

合并后,6700的銷毀大于1600的發行。ETH的凈總供應量正在減少。這就不像是“通脹代幣”了。

因此,傳統定義下的沒有最大供應量的“通脹代幣”實際上可能具有通縮壓力。

也許通貨膨脹和通貨緊縮代幣的定義需要更新。

FDIC要求Signature Bank加密客戶下周前取款:金色財經報道,美國聯邦存款保險公司(FDIC)已要求Signature Bank的加密貨幣客戶在下周之前取款。FDIC此前已將Signature剩余資產出售給紐約社區銀行,但交易不包括約40億美元的加密貨幣相關存款,也不包括Signature的數字支付平臺Signet。FDIC發言人表示,仍在試圖出售Signet,并計劃在4月5日之前清算加密存款。據悉,FDIC一直在聯系加密貨幣儲戶,并鼓勵他們尋找另一家可接受這些存款的銀行。發言人表示,如果這些客戶無法找到新銀行,他們將收到一張支票。政府對Signature儲戶的救助(包括加密客戶的未投保存款)預計將花費FDIC保險基金25億美元。

據此前消息,Signature前管理層正在接受調查,因為其行為可能導致了銀行破產。[2023/3/29 13:32:05]

重新定義通脹和通縮代幣

三大指數集體收漲,標普500指數漲1.53%:金色財經報道,美股高開高走,三大指數集體收漲,納指漲2.11%,本周累漲4.14%;標普500指數漲1.53%,本周累漲3.65%;道指漲1.19%,本周累漲2.66%。三大指數均終結周線三連跌。[2022/9/10 13:20:34]

最大代幣供應量只是確定代幣是否面臨通脹或通縮壓力的一個因素。

第二個同樣重要的因素是循環供應的可預測性。

通脹代幣的特點是1)沒有最大的代幣供應量,以及2)流通供應量的增加。

通縮代幣的特點是1)固定的最大代幣供應量,以及2)可預測和/或持續減少的循環供應量。

不具備這兩個標準的代幣并不是絕對的通貨膨脹或通貨緊縮。需要進行一些調查,或者可能不適合任何一個類別。

讓我們看一些例子。

模因幣在設有最大供應時表現更好

模因幣在分析最大代幣供應方面具有指導意義,因為它們幾乎沒有基本面。從理論上講,那些有最大代幣供應的應該會更好。讓我們看看這是否會奏效。

在CoinGecko追蹤的90個meme代幣中,排前50的meme代幣中有68%設置了最大代幣供應量。然而,接下來的40個代幣中只有36%這樣做了。這驗證了我們的理論。

有趣的是,狗狗幣是最大的模因幣,但它沒有設最大供應。當它在2013年推出時,它的最大供應量為100B個代幣,只是后來被取消了。擁有最大的代幣供應量肯定會有所幫助,尤其是在早期。

通貨膨脹代幣

TerraClassic是過度通貨膨脹的代幣的完美詮釋。在數十億美元的UST和LUNA崩盤中,LUNA的代幣供應量從3.5億增加到6.5萬億,結果可以預見的是價格下跌超過99.9%。

有趣的是,為了重振它,LUNA在與TerraClassic(LUNC)不同的鏈上重新啟動。2022年9月1日,Terra宣布將通過在區塊鏈上的每筆交易中燃燒1.2%的代幣來減少TerraClassic龐大的代幣供應——就像1.2%的稅率。在接下來的一周里,LUNC升值了一倍多。

通貨緊縮代幣

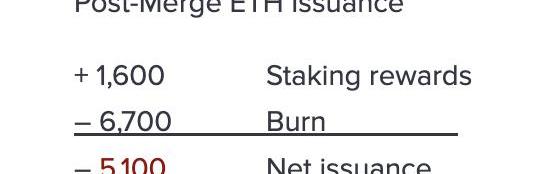

Binance是采用通貨緊縮策略的代幣的一個例子。迄今為止,他們已經銷毀了3900萬個BNB代幣,占其最大代幣供應量2億代幣的19.5%。BNB社區旨在繼續通過每筆交易的實時程序化銷毀機制來做到這一點,直到減至1億個BNB代幣。用他們的創始人CZ的話來說:

$BNB是通貨緊縮的。如果你不知道這意味著什么,那么你缺乏基本的金融知識來獲取財富。這是真話,是時候學習了。

Ripple(XRP)也進行程序化銷毀,但增加了額外的通貨緊縮機制。他們將100B總供應量中的55B鎖定在一個特殊的托管賬戶中,以向市場證明他們不會胡亂釋放大量代幣。他們每月釋放一個相對可預測份額,這增加了穩定性并強化了代幣的通貨緊縮特征,即使代幣的流通供應量不斷增加。據Messari初步估計:“按照目前的燃燒速度,XRPLedger需要20年才能燃燒掉Ripple及其創始人每天的分發。”

Ripple代表了項目管理其代幣供應的良好模板。

對Web3項目的建議

如果您正在創建一個Web3項目或DAO——或者評估一個用于投資的項目,這里是我對創建通貨緊縮代幣的建議:

以編程方式設置最大代幣供應量

發布代幣經濟學,明確說明如何以及何時分配資金

讓社區投票就解鎖特定池的釋放時間表達成一致

公開釋放細節以及影響您的流通代幣供應的任何其他內容

設置通過鏈上智能合約而非口頭承諾的程序化銷毀機制

在很長一段時間內將代幣供應量減少到目標數量

為創始人提供便利,EthSign正在構建一個名為Tokentable的代幣管理平臺,使Web3項目和DAO能夠管理向投資者和員工分發代幣。

來源:金色財經

Tags:SIGIGNSIGNETHSignatumSIGN價格Hypersign Identity Tokeneth大學

幣圈咨詢 7月19日熱點; 1.馬斯克回復狗狗幣聯合創始人:已將大腦上傳到云端并與自己的虛擬版本交談2.比特幣第三大巨鯨地址已轉移1.55萬枚BTC3.今日恐慌與貪婪指數為30.

1900/1/1 0:00:00盡管關于元宇宙是否真的可以成為“下一代社交產品”的討論,始終未能得出統一結論,但這似乎并不影響大家探索元宇宙的熱情,不論大廠、還是中小企業.

1900/1/1 0:00:00StcDao是首個無GP的社區驅動的DAO組織,100%由DAO社區擁有、治理和驅動。StcDao由加密OG、創業者、獨立研究員、NFT大V和Web3愛好者等組成,旨在打造無邊界、更多人受益的W.

1900/1/1 0:00:00為了回應有關USDC將重蹈Terra覆轍的傳言,Circle?首席財務官JeremyFox-Geen接受Decrypt專訪,解密這個市場第二大穩定幣的神秘面紗.

1900/1/1 0:00:00最近一段時間,以太坊(ETH)的價格正在持續的上升,而以太坊即將迎來重大里程碑,它的核心開發者TimBeiko近日給出以太坊合并(Merge)時間表,預計合并將在9月19日的那一周啟動.

1900/1/1 0:00:00你知道幾萬人的DC社區,分三個陣營,玩“世界大戰”是怎么樣的嗎?昨晚,NFT新藍籌項目Dr.Ji的一款“猜水果游戲”竟然用DC把劇本殺陣營博弈本和大話骰都玩到了一個新的高度.

1900/1/1 0:00:00