BTC/HKD-1.54%

BTC/HKD-1.54% ETH/HKD-3.54%

ETH/HKD-3.54% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-3.64%

ADA/HKD-3.64% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD-4.15%

XRP/HKD-4.15%純隱含波動率的簡單風險。這是以波動率指數的可交易期貨形式出現的--這是傳統市場中常見的工具。Deribit正在朝這個方向邁出第一步,推出了自己的比特幣波動率指數DVOL,目的是很快推出該指數的期貨。這個指數使用相關到期的隱含波動率輸出一個數字,給出30日年化隱含波動率的衡量標準。

雖然在傳統市場中,波動率指數被稱為 “恐慌指標”,但在研究比特幣的隱含波動率時,我們反而將這種波動率指數稱為 “行動指標”或“恐慌和貪婪指標”。與大多數傳統市場不同的是,比特幣期權往往是正向傾斜的,大的走勢往往是基于上行以及下行的預期。

比特幣期權的隱含波動率給出了比特幣預期走勢的指示。期權是計算波動率指數的必要信息。在世界上,比特幣期權的10次交易中,幾乎有9次是在Deribit上交易的。這使得利用Deribit期權來計算有意義的比特幣波動率指數是非常必要的。交易期權來交易波動率(通過交易Vega)與其他成分糾纏在一起,如Delta(對標的物走勢的暴露)和Theta(對時間衰減的暴露)等等。波動率指數期貨不僅是一種非常有效和簡單的交易波動率的方法,而且還開辟了新的交易策略,如更多的可能性實現與隱含波動率策略,對沖期權的波動率風險,波動率均值回歸和動量策略。

Circle首席財務官:無論市場如何,公司計劃于今年四季度上市:7月19日消息,據Circle首席財務官JeremyFox-Geen透露,無論市場狀況如何,預計Circle將于2022年底通過SPAC(SpecialPurposeAcquisitionCompany,即特殊目的收購公司)上市。

JeremyFox-Geen表示,Circle是一家注冊的金融服務公司,就像PayPal或Apple一樣,與ApplePay產品、移動支付服務Venmo運營商PayPal等支付公司一樣,在相同的監管框架下運營。根據Circle公司發布的最新報告顯示,USDC儲備金現在完全以現金和三個月期美國國債的形式持有,與公司的運營完全分開。截至6月30日,流通中的USDC總量為55,569,519,982枚,支持USDC的儲備資產總額為557億美元。(decrypt)[2022/7/19 2:22:20]

DVOL是前瞻性波動率。計算值是什么意思?它給出了30天(前瞻性)的年化波動率預期。要想粗略了解比特幣的預期日波動率,只需將該值除以20即可。例如,DVOL = 90給出了4.5%的預期日波動率(更準確地說,您應該將DVOL除以365的平方根,以獲得預期日波動率的估計。)

CFTC技術團隊正嘗試了解應如何處理DeFi:美國商品期貨交易委員會(CFTC)的技術咨詢委員會正在嘗試了解應如何處理DeFi。該委員會周一主持了一場演講,題為”DeFi的增長和監管挑戰”,演講者是法學教授Aaron Wright和律師Gary DeWaal。Wright總結了DeFi的優勢,即通過自動化多個相關流程,可以為更多的人提供成本更低的服務。此外,演講者提及DeFi具有潛在風險,如高技術準入壁壘等。對于“如果DeFi平臺非法運作,當局應該追究誰的責任”,DeWaal表示,這是一個難以逾越的法律障礙。次要責任可能會威脅到使用或參與DeFi協議的廣泛人群。(cointelegraph)[2020/12/15 15:12:05]

比特幣波動率指數的計算大致如下:

選擇兩個到期日, 最接近30天的, 并在30天的兩端。

用市場的買賣深度計算期權價格。如果買入/賣出價差過大,則回落到使用最后一分鐘內的交易價格,如果無法獲得,則使用1分鐘前的標價。

計算期權的隱含合成。如果沒有足夠的信息/期權不夠緊密,無法很好地計算,那么使用1分鐘前的標價合成。

央行行長易綱 :將繼續研究如何加強央行數字貨幣的風險管理:4月17日,財新舉辦主題為“金融科技與人民幣可自由使用”的研討會。中國人民銀行行長易綱在會上表示,央行數字貨幣項目已取得較大進展,當前階段在部分城市及部分場景進行內部封閉試點測試,同時表示“將繼續研究如何加強央行數字貨幣的風險管理,包括了解你的客戶(KYC)等。”

對于金融科技在此次疫情期間發揮的作用,易綱表示肯定,但也強調商業銀行依然是主力;科技公司積極參與有助于提升金融服務水平;人民幣國際化主要依靠市場驅動,平等競爭,中國會繼續推進金融開放和改革。[2020/5/4]

丟棄ITM看漲和看跌期權。丟棄溢價很低的期權。

使用方差掉期方法計算近期和長期到期的方差。在2個到期日之間進行插值,取平方根。

過濾雜值,讓計算出的數值變得平滑,得出指數計算結果。

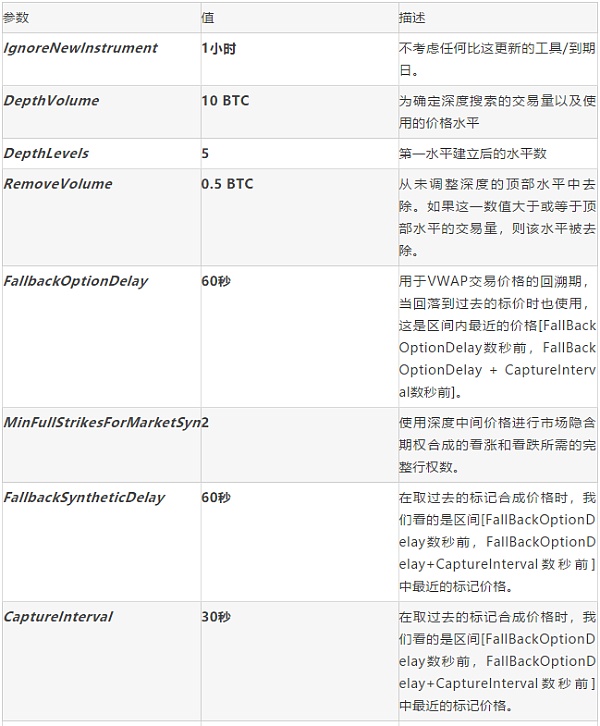

選擇 “到期日1”作為距離到期日小于或等于30天的最遠到期日,也是自推出以來超過1小時的到期日。選擇“到期日2”作為距離到期日小于或等于30天的最近到期日,該到期日也是自推出以來超過1小時的到期日。我們忽略新推出的到期日(和工具),且推出后的時間小于1小時[參數:IgnoreNewInstrument]。這是為了讓到期日/工具進行結算,因為買入和賣出的范圍會更廣,因此可能無法反映最初的真實波動率。對于每個到期日,計算“深度買入價”和“深度賣出價”,以便我們將深度和交易量考慮在內。我們以如下方式定義。

掌柜調查署 | 競爭之下平臺幣會如何發展?:4月14日16:00,AAX交易所CEO Thor Chan將攜帶新上線的平臺通證AAB做客金色財經掌柜調查署,一起來看競爭之下,平臺幣會如何發展。更多詳情點擊原文鏈接查看。[2020/4/14]

注:所有使用的期權價格都是BTC價格而不是美元。

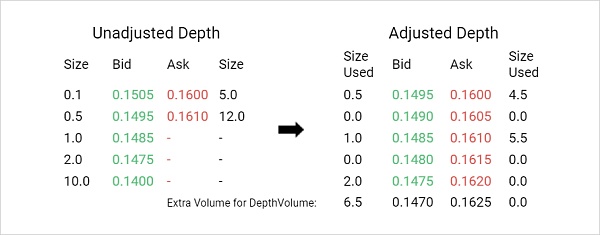

只從深度的頂部水平移除0.5交易量[參數:RemoveVolume]。如果頂部水平只有0.5或更少的交易量,則將下一水平作為第一水平。共使用5個級別[參數:DepthLevels],包括第一水平。這是通過使用第一水平的價格,并創建4個額外的水平,每個水平在前一個水平之后創建1個tick。然后將來自市場的交易量與這些價格水平相匹配(如果第一個原始水平沒有被移除,則減去0.5的交易量),直到達到10 BTC [參數:DepthVolume]交易量的累計規模。如果這些級別上的總交易量小于10 BTC,則用剩余的交易量再創建1個后面的水平,使其達到10 BTC。

新華網分析:區塊鏈如何帶來個人數據保護“革命”:新華網今晚發表文章《區塊鏈如何帶來個人數據保護“革命”》,文章表示大數據時代,個人的數據被認為是黃金般珍貴。個人數據泄漏令人擔憂,但絕大部分人不可能因為害怕數據被收集而切斷與互聯網的聯系,而現階段有責任保管個人信息的企業、學校、酒店、社交網站等往往擔責不力。專家們認為,區塊鏈技術作為一種帶有加密、信任、點對點、難篡改等特征的“中間件”,有望解決這個難題。

區塊鏈技術的出現令個人數據掌控權從互聯網公司轉移到用戶自己手中,使人人掌控自己的個人數據成為可能。通過它,用戶個人數據可以與個人數字身份證相關聯,用戶可以選擇數字身份證是匿名、化名或公開,還可以隨時隨地從任何設備訪問區塊鏈應用平臺,控制他們的互聯網個人數據。[2018/4/18]

根據轉化后的深度計算出平均交易量加權價格。所以在上面的例子中,可以得到:

深度買入價=(0.5×0.1495+0×0.1490+1×0.1485+0×0.1480+2×0.1475+6.5×0.1470)/10=0.147375,賣出價方面的計算也是如此,深度賣出價=0.16055。

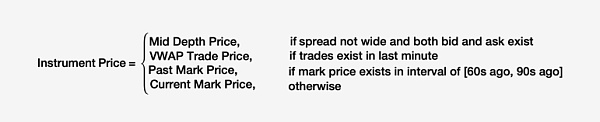

如果價差不寬,存在一個非零的深度買入價和深度賣出價,那么工具價格=深度中間價=(深度賣出價-深度買入價)/2。什么是寬幅?當深度買入價-深度買入價≥max(min(MaxSpreadBidRatio * DepthBid, MaxSpreadWidth), MinSpreadWidth)--默認參數值見白皮書末尾。如果是寬幅,那么我們使用回調價格,如下圖所示。

VWAP交易價格是過去1分鐘內該工具上發生的所有交易的交易量加權平均價格。如果在過去1分鐘內沒有交易,我們使用過去的標記價格。我們查看最近的過去標記價格,即[60秒前,90秒前]的區間。如果由于任何原因,過去的標記價格在該區間內無法獲得,那么我們將回到當前的標記價格。如果工具價格<0.002 BTC[參數:PriceCutoff],我們就從進一步的計算中丟棄該賬本。為什么我們要丟棄溢價很低的賬本?相對于Vega來說,它們所持有的信息顆粒度較高,意味著它們可以提供扭曲的市場深度波動空間。

接下來,我們要計算每個到期日的遠期價格(合成價格)。我們使用期權隱含的合成,其中至少有2個完整的行權,其中看漲和看跌都使用深度中間價格。我們計算abs(Call Mid Depth Price - Put Mid Depth Price),并選擇StrikeMin=具有最低值的行權。

如果多個行權值都是最低值,那么我們就用每個行權值計算隱含的遠期合約,并取平均值。如果沒有至少2個行權[參數:MinFullStrikesForMarketSyn],其中看漲和看跌都使用深度中間價格,那么遠期等于該到期日的區間[60s前,90s前]中最近的過去合成/未來標記價格。還有一個額外的安全因素,如果該區間內沒有過去的合成價格,那么我們使用該到期日的當前合成/未來價格。對于每一個到期日,我們將行權截止點取為等于或低于該到期日遠期價格的最接近的行權價格。如果看漲期權的行權價小于到期行權截止價,而看跌期權的行權價大于到期行權截止價,我們將丟棄所有的工具。因此,在行權截止點將有2個工具,而在其他行權點最多只有一個工具。

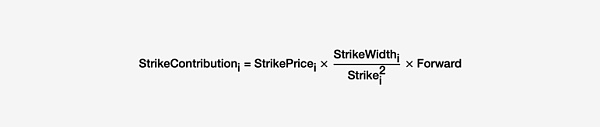

觀察過濾后的行權列表,其中至少包含1個未丟棄的工具,對于每個行權,計算行權寬度。

在 行權截至點,行權價是看漲和看跌的工具價格的平均值。在其他地方,行權價是該行權時非拋售工具的工具價格。

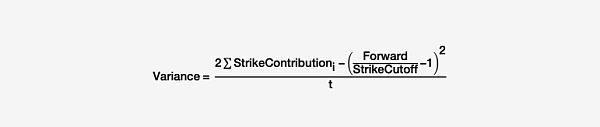

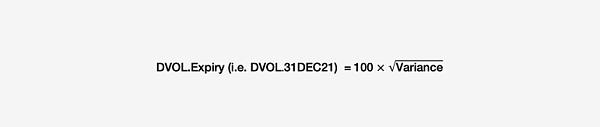

利用行權貢獻,我們可以計算出到期日的方差。t代表該到期日的到期時間,以年為單位。

需要注意的是,我們可以有效地通過以下方式獲得任何到期日的波動率指數

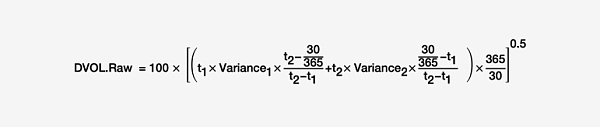

現在我們對所選的2個到期日進行時間加權插值,計算出一個原始值。

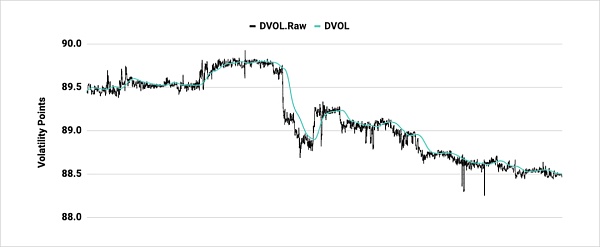

DVOL.Raw每秒鐘計算一次,最后,我們需要過濾雜值并對DVOL.Raw進行平滑處理,得到指數的最終值。我們通過取最后120個點的四分位數平均值[參數:DataPointsForSmoothing]來獲得每秒鐘的DVOL.IQM。

接下來,我們計算DVOL.IQM最后120個點的指數移動平均線(EMA)[參數:EMAPeriod],得到比特幣波動率指數DVOL的最終值。

本白皮書中所述的參數是示例和默認值。但是,這些參數可能會被Deribit更改。參數變化將在實施前48小時公布。

Deribit Insights? ?作者

Jeremy? ?翻譯

Edward? ?編輯

Tags:VOL比特幣EFIDEFIvollar幣是啥比特幣紅包DEFI100Farm TokenSquidGameDeFi

本文由“Fairyproof Tech”原創,授權“金色財經”獨家首發,轉載請著名出處。審計機構在審計合約風險時,通常會對發現的每個風險進行評級,評級的目的是為了讓項目方對風險引起重視并對需要處.

1900/1/1 0:00:00原文標題:《加密 ETF 起勢丨目擊》資產管理巨頭富達(Fidelity)近日向美國證券交易委員會(SEC)提交了一份比特幣交易所交易基金 (ETF) 注冊申請文件.

1900/1/1 0:00:00大型投資銀行對比特幣及其在世界上的地位看法不一。根據德意志銀行 (Deutsche Bank) 的一份報告,比特幣現在是全球流通市值第三大貨幣.

1900/1/1 0:00:00歐易OKEx聯合金色財經推出DeFi系列視頻,由歐易OKEx亞太區CEO馬克金帶你全面了解近期爆火的NFT到底是什么,了解熱點,抓住機遇,解鎖財富密碼.

1900/1/1 0:00:00北京時間 4 月 6 日晚 20 點,做空機構興登堡研究(Hindenburg)發布礦機廠商億邦國際(NASDAQ:EBON)的做空報告,導致億邦盤前一度下跌超過 20%;截止發稿前.

1900/1/1 0:00:00巴曙松教授認為,理財通的推出可能會面臨一些問題,包括跨境KYC(Know Your Client)、投資額度以及可投資產品.

1900/1/1 0:00:00